一 : 深度分析:世纪互联上市改写IDC行业格局

在经过数年的精心布局之后,作为国内最大的中立IDC运营服务提供商,世纪互联终于踏上了新一轮的资本征程,变成了一家公众公司。其实,我们更愿意看到世纪互联能够在国内上市,与国内投资者一起分享我国互联网高速成长所带来的收益。

但国内的资本环境以及纷杂的监管条例,还是把很多优质的企业挡在了门外。当然,世纪互联与百度、新浪、搜狐等企业还是存在很大的不同,世纪互联的商业模式是已经得到认可的,而后面那些公司在登陆资本市场时,连个成熟的商业模式都没有。

在我看来,世纪互联之所以选择纳斯达克,主要是出于以下几个原因:第一,纳斯达克是一个需要讲故事的地方,世纪互联的IDC虽然属于传统型产品,但在我国互联网高速发展和云计算等行业技术应用的催动下,还有着很大的市场前景;第二,纳斯达克对于信息通信类企业的估值还是比较中肯的,资本环境也不错,关键是有一个产业集群的效应;第三,世纪互联的资本结构也与国外资本市场有着千丝万缕的联系。

那么,世纪互联的真实情况是什么样子呢,上市又将对我国IDC市场产生什么样的影响,世纪互联还有没有故事可讲呢?从笔者的一些了解中,或许能找到部分答案。不过,需要指出的是,资本只是一个方面,上市给世纪互联带来的好处远不止如此。

持续三年盈利 实现软硬件分离

首先需要说明的是,世纪互联这三年来一直是盈利的,而且盈利的增幅超过了行业平均速度。另外一个数据是,数据中心机房单位面积的产出也超过了同期和行业平均水平,这是个非常关键的信号。

按照美国会计准则,扣除非运营因素影响的前提下,世纪互联的净利润如下:3年均实现盈利,其中2008年盈利767万,2009年盈利2490万,2010年盈利5945。

大家都知道,IDC行业虽然门槛比较低,但现在正在变成一个资本密集型的行业,世纪互联的数据表明,收入和利润的增长并不是完全依靠高额资本投入,市场体系的继续完善和单位投入的产出增长才是最关键的。

是的,在2009年世纪互联是进行了一次大的架构调整,在世纪互联数据中心基础上经过战略重组同时成立世纪互联集团有限公司(21ViaNet Group)及云快线科技 (CloudEx Inc)。这也是个明显的信号,世纪互联并不想成为一家单纯的资源性企业。不过,从云快线的产品结构来看,现在还没有实现预定的目标,云主机这个产品还是在产品而不是架构上。

当然,世纪互联还有很多其他的业务,但大部分是围绕着宽带接入与空间租赁等传统IDC服务的衍生品,比如机房的规划建设运维之类的,云快线还需要进行的投入和培育。

1.5亿美元融资 强化产业格局

从公开的资料,世纪互联此次融资的规模大概是1.5亿美元,扣除各种费用和支出,10亿人民币左右的真金白银对于国内IDC市场还是很有震撼的。按照招股说明书的资本使用用途来看,我国IDC行业的市场格局将基本确定,很难再出现第二家“世纪互联”。

世纪互联本来就是国内最大的中立IDC运营商,在中国的33个城市运营着47个数据中心,包括中国全部的重要互联网枢纽,拥有超过5700个机柜,管理着超过3.9万台服务器。不过,世纪互联并没有在招股说明书中透露机房整体面积等关键数据。

从现在数据中心的建设情况来看,中立IDC运营商在机房等级,运营面积等方面起点在变高。拿鹏博士在酒仙桥的数据中心来看,3.2万平米耗资6.5亿元。当然,全部投资需要一个很长的周期。但这10亿元生力军还是会在市场上掀起不小的波澜,因为它会撬动更多的资金进入世纪互联的可控范围之内。

未来我国IDC市场,将基本上形成中国电信/中国联通为第一阵营,以世纪互联等为代表的全国性中立IDC运营商,以及类似于中国E动网之类的区域性运营商,当然还有依附于这些自有机房运营商的渠道厂商,共同构成了整个生态环境。一些行业企业虽然也拥有庞大的数据中心,但他们还是停留在体制内自有服务为主。只不过有一个特例,那就是中国移动,它的发展速度是很难预测的,因为它实在是太有钱了。

从全国IDC的收入比例来看,世纪互联5个多亿的收入占到了全行业的二十分之一,略微少于中国联通的三分之一,在中立IDC运营商中还是非常强势的。

后续的故事 还是很有的讲

摆在世纪互联面前的一个难题就是,如何去处理好与电信运营商的关系。大家都知道,网络中立在全球范围内都没有特别成功的范例,在国内更是不可能。中立IDC运营商非常依赖于电信运营商的传输/骨干网资源和互联网出口,但同时又与他们有着激烈的市场竞争,这种亦敌亦友的关系是蛮考验人的智慧的。

所以,世纪互联要谋求转型,云快线就是个很好的例子。一来,通过引入一些虚拟化和云计算的技术,来对传统的自有数据中心进行改造,从过去的物理资源到虚拟资源的升级;第二,如果有可能,变成一个云计算基础架构服务提供商,偏向于软实力的发展。

门户网站对于世纪互联的新闻报道非常多,新浪说上市公司中包括云快线,搜狐说不包括云快线。不过,云快线现在还是处于培育期,从资本市场的角度来看,并入上市公司好处并不是很大。

不过,从另外一个层面来看,这也是另外一个故事的开端。祝世纪互联好运!

二 : 互联网行业

互联网互联网行业

谁是下一个Netflix?

整体研究结论

z 今天的中国互联网已不仅仅是新媒体,而是大媒体。多家研究机构的市

场规模预测数据均表明,在未来一两年内(各家略有差异)互联网将超越报纸成为中国第二大媒体,并逐步缩小与电视媒体的差距。

z 网络媒体整体升级的最大推动力将来自互联网视频媒体,即网络视频市

场。

行业研究结论

z 自2008年10月起,Netflix的股价上涨超过10倍,成为金融危机后美国

股市中最牛的股票。其股价增长的最大动力来自于投资者对于其转型在线视频业务的高度认可。

z 网络视频占据中国网民的时间已由2006年的0.8%提升至2010年的

首10.6%,网络视频的媒介价值大增。

次z 网络视频广告是以互联网的速度去追电视广告的规模。2008年起电视广

报告份额出现拐点,网络视频广告承载了广告主更多的电视广告预算。美国告

网络视频广告市场与电视广告市场比重为1:48,中国为1:97,增长空间巨大。

z 中国视频网站用户每年增加20%,而对应的美国市场用户增幅不到10%,

而美国网络视频广告却能在整体互联网广告市场下滑的情况下独树一帜增长38%。网络视频广告的强势增长能力已被证明。

z 网络视频市场已形成资本壁垒,市场玩家数量将维持稳定。2010年网络

视频市场三家服务商IPO,预计2011上半年将再有两到三家登陆证券市场,新玩家难有生存空间。

z 重点关注上市公司:搜狐(SOHU.O)、新浪(SINA.O),视频业务将成

为其营收和估值的新增长点,未来不排除分拆上市可能;优酷(YOKU.N),流量决定广告收入。

z 潜力非上市公司:奇艺网,背靠百度的中国“HULU”;CNTV,央视大树

下的三网融合新据点。

z 风险因素:政策、法律风险,以及IPTV等新应用的将是网络视频市场未

【来可能的风险因素。 行业

·证券

研 究报

告】东方证券股份有限公司经相关主管机关核准具备证券投资咨询业务资格。

东方证券股份有限公司及其关联机构在法律许可的范围内正在或将要与本研究报告所分析的企业发展业务关系。因此,投资者应当考虑到本公司可能存在对报告的客观性产生影响的利益冲突,不应视本证券研究报告为作出投资决策的唯一因素。

有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。

周军

通信行业资深分析师 8621-63325888×6127

zhoujun@orientsec.com.cn 执业证书编号:S0860200010013 联系人 曹飞 13810097694

caofei@orientsec.com.cn

行业评级 看好 中性 看淡(首次)

国家/地区 中国行业 网络视频

报告发布日期 2011年1月17日

海外典型厂商表现(Netflix)

互联网行业首次报告 谁是下一个Netflix?

目 录

1从“阅读”互联网到“观看”互联网...........................................................4

2网络视频将催生在线传媒巨头......................................................................5

2.1流量先行指标已经反映出视频网站的价值.....................................................................5

2.2网络视频广告市场是“最大”与“最快”的结合..........................................................6

2.3中国网络视频市场经历了快速增长的一五时期.............................................................8

2.4巨头带领美国网络视频市场逆市增长..........................................................................10

3寻找网络视频市场增长源动力....................................................................12

3.1广告收入是网络视频的重中之重.................................................................................12

3.2用户付费是重要增量...................................................................................................14

3.3亏损不是问题.............................................................................................................14

4寻找下一个Netflix.....................................................................................16

4.1主要独立视频网站服务商............................................................................................18

4.1.1乐视网(300104) 19

4.1.2优酷网(YOKU.N) 21

4.1.3土豆网 24

4.1.4酷6网(KUTV.O) 26

4.1.5奇艺网 27

4.1.5 CNTV中国网络电视台 28

4.2门户网站视频服务......................................................................................................29

4.2.1搜狐视频(SOHU.O) 29

4.2.2新浪视频(SINA.O) 30

4.3视频软件客户端服务商...............................................................................................31

4.3.1PPS 31

风险因素.......................................................................................................32

2

互联网行业首次报告 谁是下一个Netflix?

图表目录

图1:中国网络视频市场产业链....................................................................................................4

图2:中国网民使用网络服务有效时间分布..................................................................................5

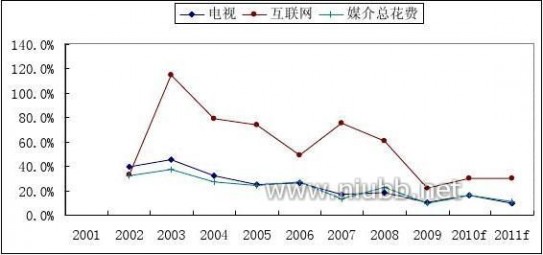

图3:媒介花费年增长率..............................................................................................................6

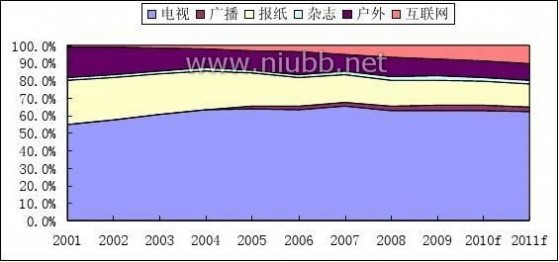

图4:媒介份额.............................................................................................................................7

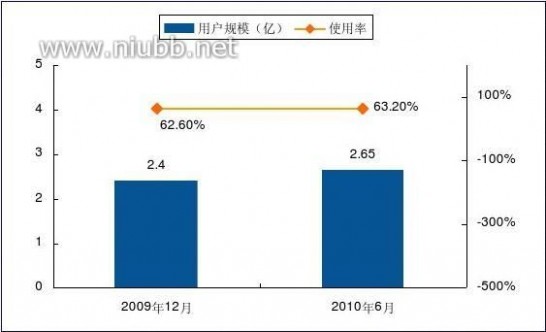

图5:中国网络视频市场用户规模................................................................................................8

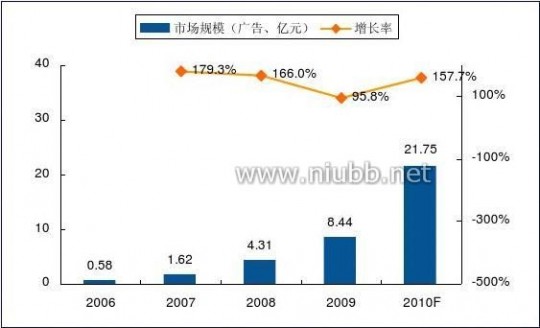

图6:中国网络视频市场规模.......................................................................................................9

图7:美国网络视频市场用户规模..............................................................................................10

图8:美国网络视频市场规模.....................................................................................................10

图9:Netflix股价变化情况.........................................................................................................11

图10:中国网民规模..................................................................................................................12

图11:优酷自制剧《老男孩》海报............................................................................................15

图12:2010年1-3季度网络视频主要厂商份额.........................................................................17

图13:主要视频网站流量..........................................................................................................18

图14:乐视网主营收入..............................................................................................................19

图15:乐视网净利润..................................................................................................................20

图16:优酷网净营收情况..........................................................................................................21

图17:优酷网亏损情况..............................................................................................................22

图18:优酷网单位营收成本.......................................................................................................22

图19:土豆网净营收情况..........................................................................................................24

图20:土豆网亏损情况..............................................................................................................25

图21:土豆网单位营收成本.......................................................................................................25

图22:奇艺访问量变化情况.......................................................................................................27

图23:搜狐视频广告收入..........................................................................................................29

图24:新浪视频广告收入..........................................................................................................30

图25:PPS视频广告收入..........................................................................................................31

表1:媒介花费净值(百万人民币).............................................................................................6

表2:媒介花费年增长率..............................................................................................................7

表3:媒介份额.............................................................................................................................7

3

互联网行业首次报告 谁是下一个Netflix?

1 从“阅读”互联网到“观看”互联网

z 网络视频是什么?——“互联网电视”

如果说互联网上的图文信息如同传统的报纸和杂志,那么网络视频则是电视。人们花在电视上的时间远多于报纸和杂志,电视媒体的影响力也远超传统平面媒体,网络视频也将成为主流互联网传播渠道。在线“阅读”的时代是传统门户网站的时代,在线“观看”的时代将是网络视频的时代。网络视频的普及将是互联网作为传媒渠道的整体升级。

z 网络视频市场怎么赚钱?——“电视台”

网络视频和传统电视的拥有相同的商业模式:购买内容(视频节目),免费播出,插播广告,赚广告费。广告是眼球经济最核心的商业模式。

网络视频市场产业链如下图,其中技术提供商包括电信运营商、CDN技术提供商等,而网络视频厂商最大的直接成本既是带宽费用和版权采购费用。

图1:中国网络视频市场产业链

资金流

内容

资料来源:易观国际,东方证券研究所整理

网络视频的广告价值高于电视:

1、 精准性更强。营销的精准性是互联网媒介最大的优势之一,相比电视媒体,网络视频的精准性

更为突出。相比传统电视媒体的单向传播,网络视频以用户自主搜索和播放为最基本的模式,用户互动产生的行为信息为精准营销提供了前提,广告主将更认可网络视频广告,且广告效果也将被更多维度的反映。

2、 与在线业务结合。互联网不仅是传播渠道,同时也是业务拓展渠道,随着更多的企业开发在线

业务,在线营销的需求成为整个广告市场新的增量。近水楼台先得月,网络视频作为在线媒介的重中之重也将由此受益。

综上,网络视频的媒介价值高于传统电视渠道,由此理论上覆盖单个受众的平均费用应高于电视媒体,即网络视频的广告价格高于电视有是有可能。

4

互联网行业首次报告 谁是下一个Netflix?

2 网络视频将催生在线传媒巨头

2.1流量先行指标已经反映出视频网站的价值

据Alexa数据显示,全球网站流量排名,互联网霸主搜索引擎厂商Google位居第一,新一代明星SNS网站FacebooK列第二,第三则是视频网站Youtube,列于baidu、Yahoo、QQ.com等知名网站之前。

同样,Alexa数据中,中国网站流量排名优酷、土豆位列第9和第10,与门户网站搜狐难分伯仲,优酷还一度流量排名超越搜狐。

如下图所示,在过去的四年里,中国网民花在网络视频上的时间比例增长了13倍,网络视频已经占据了用户11%的上网时间,网络视频媒体价值由此凸显。

图2:中国网民使用网络服务有效时间分布

0.8%10.6%

资料来源:艾瑞咨询,东方证券研究所整理

5

互联网行业首次报告 谁是下一个Netflix?

2.2网络视频广告市场是“最大”与“最快”的结合

中国广告市场规模在2009年达到2634亿元,2010年预计达3063亿,环比增长16.3%,其中细分媒介市场占比最高的是电视,2010年占比预计达62.6%;细分市场增速最快的媒介是互联网,2010年环比预计达30.2%。

网络视频可以通俗的理解为互联网视频媒介或者互联网电视,兼具电视和互联网的双重特性,拥有快速的发展的速度和巨大的市场空间。 表1:媒介花费净值(百万人民币)

2001 2002

2003

2004

2005

200638743167

200750504320

2008 2009 2010f2011f6615 7530 90365475 6174 6729

99397066

电视 26089 36283525646947386940109554127532 150492 165478 191869210159广播 2330杂志 808 1108户外 8330 9970互联网 460 花费

资料来源:群邑中国 东方证券研究所整理

报纸 12027 15053198572454625628278953034434584 37924 4209644200

15761310

19052340

24084070

113501170015400230521822925644 25531 2957532533

60501061017000 20730 2700035000

610

媒介总47714 6302486657109964136776173592196085 239810 263367 306305338897

如下图数据,互联网广告增长率远高于整体广告市场,电视广告市场已趋于稳定。 图3:媒介花费年增长率

资料来源:群邑中国,东方证券研究所整理

6

互联网行业首次报告 谁是下一个Netflix?

表2:媒介花费年增长率

电视 广播 报纸 杂志 户外 互联网 媒介总花费

资料来源:群邑中国 东方证券研究所整理

2001 2002200320042005200620072008 2009 2010f2011f

39.1%44.9%32.2%25.1%26.0%16.4%18.0% 10.0% 15.9%9.5% 66.3%30.4%31.0% 13.8% 20.0%10.0% 25.2%31.9%23.6%4.4%

8.8%

8.8%14.0% 9.7% 11.0%5.0%

5.0%

37.1%42.2%20.9%26.4%31.5%36.4%26.7% 12.8% 9.0%

19.7%13.8%3.1%31.6%49.7%-20.9% 40.7% -0.4% 15.8%10.0% 32.6%114.8%78.6%73.9%48.6%75.4%60.2% 21.9% 30.2%29.6% 32.1%37.5%26.9%24.4%26.9%13.0%22.3% 9.8% 16.3%10.6%

如下图所示,中国电视广告市场在2008年份额出现拐点,互联网广告份额持续增长,其中网络视频广告的增长更是导致电视广告份额下滑的直接原因。 图4:媒介份额

资料来源:群邑中国,东方证券研究所整理

表3:媒介份额

2001 2002

2003

2004

2005

20062.2%1.8%3.5%

20072.6%2.2%5.4%

2008 2009 2010f2011f2.8% 2.9% 3.0%2.3% 2.3% 2.2%

2.9%2.1%9.6%

电视 54.7% 57.6%60.7%63.2%63.6%63.1%65.0%62.8% 62.8% 62.6%62.0%广播 1.7%杂志 1.7% 1.8%互联网 1.0% 1.0%花费

资料来源:群邑中国 东方证券研究所整理

报纸 25.2% 23.9%22.9%22.3%18.7%16.1%15.5%14.4% 14.4% 13.7%13.0%

1.8%1.5%

1.7%2.1%

1.8%3.0%

户外 17.5% 15.8%13.1%10.6%11.3%13.3%9.3%10.7% 9.7% 9.7%

7.1% 7.9% 8.8%10.3%

媒介总100.0% 100.0%100.0%100.0%100.0%100.0%100.0% 100.0% 100.0% 100.0%100.0%

7

互联网行业首次报告 谁是下一个Netflix?

2.3中国网络视频市场经历了快速增长的一五时期

CNNIC《中国互联网络发展状况统计报告》显示,2010年上半年,网络视频用户规模达到2.65亿,使用率从2009年末的 62.6%上升到63.2%。2010年上半年,网络视频新增用户2500万,增幅达10.4%。报告认为,随着国家三网融合政策的部署和实施,中国网络视频也将迎来新的发展机遇:视频传输速率的提高,接入渠道的增多,将使网络视频获得更广泛的用户支持,成为大众视频消费的重要方式,快速提升了网络视频的媒体价值和商业价值。

图5:中国网络视频市场用户规模

资料来源:CNNIC,东方证券研究所整理

8

互联网行业首次报告 谁是下一个Netflix?

中国网络视频市场于2006年形成收入规模,并由此快速增长,除2009年受经济危机影响增速略有下降外,近5年复合增长率达147.5%。预计2010年中国网络视频市场规模将达到21.75亿元,相比2009年增长157.7%。

中国网络视频市场主要的服务商现阶段的收入来源主要是广告收入和少部分其他收入,其他收入包括用户付费、版权分销(独家版权的转卖)等。

图6:中国网络视频市场规模

资料来源:易观国际,东方证券研究所整理

9

互联网行业首次报告 谁是下一个Netflix?

2.4巨头带领美国网络视频市场逆市增长

美国互联网整体发展水平较中国市场更为成熟,其各项指标可为中国互联网市场的预测提供参考。2010年美国网民已达2.4亿,人口占比77%,美国网络视频用户已达1.67亿。美国网络视频依靠的“人口红利”时代已过,用户已经趋于饱和。 图7:美国网络视频市场用户规模

资料来源:eMarketer,东方证券研究所整理

2009年美国网络视频行业规模将达到8.5亿美元,2010年该数字将达到12.5亿美元,同比增长47.1%。放在整个网络广告市场来看,网络视频广告更是一枝独秀式的增长,据美国交互广告局(IAB)的统计,2009年上半年美国网络广告市场同比下降5.3%,其中网络视频广告同比增长38%。 图8:美国网络视频市场规模

资料来源:eMarketer,东方证券研究所整理

10

互联网行业首次报告 谁是下一个Netflix?

美国网络视频市场拥有三家典型视频企业。 z YouTube

YouTube是世界上最大的视频分享网站,早期公司总部位于加利福尼亚州的比萨店和日本餐馆,让用户下载、观看及分享影片或短片。2005年2月,由三名PayPal的前任员工所创站。2006年11月,Google公司以16.5亿美元收购了YouTube,并把其当做一家子公司来经营。2010年YouTube上视频浏览总次数超过7000亿次,为google间接带来25亿美元的收入。最新市值估值达50亿美元。 z Hulu

Hulu由美国国家广播环球公司(NBC Universal)和新闻集团(News Corp)在2007年3月共同注册成立。其提供正版影视视频的在线免费收看,以在线广告为主要营收,2009年,Hulu广告营收达1亿美元,2010年预计可达2.6亿元,成了仅三年即占到美国视频广告市场20%的份额,市值估值在20亿美元。 z Netflix(奈飞)

Netflix是美国最大的在线影片租赁服务商,一致通过邮寄碟片的方式为用户提供服务。Netflix于2010年初宣布提供在线视频业务,其战略转型获得了美国资本市场极大的认可,全年股价增长高达230%,市值已达100亿美元。 图9:Netflix股价变化情况

资料来源:万得,东方证券研究所整理

11

互联网行业首次报告 谁是下一个Netflix?

3 寻找网络视频市场增长源动力

据易观国际和艾瑞两大互联网行业研究机构的行业预测数据显示,中国网络视频市场规模未来三年的复合增长率将达到48%和55%,增长速度将远高于广告行业整体水平,且高于互联网广告市场整体水平。

网络视频市场主要的商业模式仍是网络广告,互联网和视频媒体的双重属性将成为网络视频市场收入规模快速增长的主要动力。除此之外,视频市场多元化的商业模式和发展方向也将成为网络视频厂商未来的市值增量。

3.1广告收入是网络视频的重中之重

z 网络视频市场享有网民“人口红利”

据CNNIC统计,近年来中国每年新增网民8千万,按视频使用率计算,新增网络视频用户在5千万以上,即每年用户增长幅度在20%,“人口红利”将是网络视频市场规模增长的基础动力。 图10:中国网民规模

资料来源:万得,东方证券研究所整理

另外,基础设施的改善同样也是网络视频用户使用率提升的关键指标。随着中国宽带渗透率的进一步提升,乃至未来光纤入户市场进一步扩大范围,网络视频的使用门槛将几乎不复存在。

12

互联网行业首次报告 谁是下一个Netflix?

z 网络视频成为视频内容版权方新的发行渠道

据美国电影协会统计,美国电影市场,票房仅占一部电影整体收入的30%,70%的收入来自于其他发行渠道和衍生商品的价值。中国电影市场在近年来发展迅猛,除票房收益外,版权方均在寻求多渠道的发行收益。与此类似的是电视剧和其他综艺娱乐节目市场,更大范围的发行将有望获得更广泛的观众和直接的收益。

与影视综艺相对应的则是影响力巨大的体育赛事市场,2008年北京奥运和2010年南非世界杯的组委会均在网络视频领域获得了巨大的版权回报,而主要的视频厂商也依托重大体育赛事获得了用户和广告主的双重收获。央视国际旗下CNTV则是通过几次重大体育赛事的视频直播而在短期获得了巨大的增长速度。在体育赛事方面,一个典型的案例则是,2007年中国大陆地区的英超转播权被付费电视运营商天盛购买,但由于中国付费电视市场还远不成熟,天盛最终不得不通过新浪等视频媒体以在线付费点播的方式获取一定的回报。

z 网络视频逐步成为网络营销主战场

网络营销最基本的逻辑即为“流量=广告价值”,网络视频市场早已在流量方面证明了自己的竞争力,主流视频厂商在流量上均处于国内网站前列,但广告收入即流量变现能力在之前并不与流量成正比,其主要原因在于视频内容的版权瓶颈。这一瓶颈在2010年有了明显的改善,主流厂商均推出了hulu模式的业务,并通过风险投资以及IPO获得了大量的资金支持,加大了正版内容的采购力度,整个行业的打击盗版风气逐步形成。

随着内容版权问题的解决,广告主对网络视频的营销价值认可度有了明显的提升。一个典型的案例是,作为最大广告主版块之一的房地产企业,今年6月有了第一个网络视频广告的投放案例,即万科在酷6世界杯专题投放的广告。万科作为房地产领域的营销模式领导者,他对网络视频营销的应用将推动房地产版块整体视频广告的投放。

从广告主营销预算的角度来看,网络视频广告预算来源有两个方向,一是广告主的网络广告预算,二是广告主的电视广告预算。随着网民整体规模的持续增长,广告主的网络广告预算持续增长,网络视频在流量优势的前提下有望获得更高的预算份额;另一方面,传统电视媒体广告受到涨价和政策监管的双重因素,向新媒介分流的压力越来越大,网络视频市场也将因此受益。而在未来,网络视频媒体的广告预算将更多来自于传统电视媒体。据计算,2010年美国网络视频市场规模与电视广告市场规模比重为1:48,此比例在中国市场为1:97,仍有一倍的差距。

13

互联网行业首次报告 谁是下一个Netflix?

3.2用户付费是重要增量

z 高清“亮点”推动网络视频付费市场

在市场发展初期对基本需求的规模化满足方式是所有市场发展的基本模式,网络视频市场的免费视频观看也正是如此。但随着中国网络视频市场发展至今2.65亿用户后,小众人群的需求也足以形成一定的市场规模,高清视频正是能够满足带宽条件更好的用户观看要求。现阶段720P画质的视频是高清付费市场的主要供应方式。

z 三网融合背景下的IPTV和手机视频业务

2010年1月13日,国务院总理温家宝主持召开国务院常务会议,决定加快推进电信网、广播电视网和互联网三网融合。在三网融合的实践中,视频业务是最基本的融合点,相比互联网视频目前不到3亿的用户覆盖,基于广电网和电信网的用户辐射范围则更广。由此网络视频厂商携内容和运营经验的优势,将逐步涉足IPTV和手机电视等领域,并随着监管政策的进一步开放从而在产业链上获得更大的利润空间。

3.3亏损不是问题

中国网络视频市场规模的快速发展,企业带着亏损的财务报表登陆股市,瓶颈问题的逐步解决才能使得市场规模真正换来市场价值,瓶颈的改善将从如下三方面体现:

z 亏损?

主流网络视频服务商的亏损问题被资本市场重点关注。网络视频超高的运营成本和版权成本像是视频网站盈利的枷锁,尽管带宽单位成本有必然的下降趋势,但显然网络视频厂商的盈利不能指望节衣缩食,前端的广告销售才是解决盈利的最终途径。随着广告主的认知改善,网络视频厂商将通过全国广告销售体系的搭建,来替身网站流量变现的能力。而门户网站显然在该方面有这天然的优势。 另外,由于网络视频是重金培养的业务,因此资本实力成了市场竞争的门槛,随着一线厂商的上市融资,中小视频厂商生存空间受到极大挤压,未来市场也难有新进入者。如此竞争门槛,也将加速已上市企业的盈利进程。

z 盗版?

盗版一度成为网络视频厂商开拓广告业务的最大瓶颈,Hulu在美国市场的迅速崛起也点醒了中国的网络视频厂商。行业氛围的整体改变,才能最终解决盗版瓶颈。通过2010年整个行业的版权整顿,正版视频已成为行业主流模式,而正版内容量的积累也将在未来带来广告收入质的改变。而各家视频网站主打的自制剧也是盗版问题的变向解决方案。

z 用户忠诚度?

百度等搜索引擎推出的视频搜索便捷了用户,但也苦恼了视频网站。同质化的内容使得浏览用户几乎没有忠诚度而言。未来视频网站吸引用户的除了齐全的内容,流畅的观影体验(技术支撑)外,还将依靠独播节目这一杀手锏来获取用户的忠诚度。

独播节目的来源有两种。一是购买独家版权,随着视频网站销售能力的提升,单独版权的广告销售能够做到盈利,版权分销的空间将减少,由此独家内容将是吸引忠实用户的一大卖点;另一是自制 14

互联网行业首次报告 谁是下一个Netflix?

剧,即视频网站向产业链上游迈进,通过合作或者自主制作影视综艺节目,如此不仅可以获得独播节目,而且更多了内容植入式营销的收入来源。网络视频厂商打造出自己的《快乐大本营》和《非诚勿扰》也并非没有可能!未来,网络视频上市公司也有望孵化出新的娱乐和影视公司,从而打造更大传媒集团。

图11:优酷自制剧《老男孩》海报

资料来源:优酷,东方证券研究所整理

上图为优酷、中影和雪佛兰联合打造的系列电影之一的《老男孩》,在2010年底的中国互联网掀起一阵怀念青春梦想的热潮,该视频在优酷网播放次数已超过2400万次,而雪佛兰作为影片的赞助方也获得了极好的品牌传播效果。

15

互联网行业首次报告 谁是下一个Netflix?

4寻找下一个Netflix

尽管Netflix主营的DVD租赁在中国并未形成市场,但并不妨碍网络视频市场像Netflix一样崛起。 主要厂商可分为如下5类:

z 独立视频网站服务商

以独立域名提供网络视频服务的网站,包括A股上市公司乐视网、纳斯达克上市公司优酷网和酷6传媒、以及即将登陆纳斯达克的土豆网、百度旗下的奇艺、我乐网、激动网等。

此外,传统媒体通过互联网提供的网络视频服务,包括中央电视台的CNTV(中国网络电视台)、人民网的人民电视、中央台电影频道的电影网、湖南台的芒果TV等

电信运营商也有相应的网络视频业务,目前主要以中国电信的互联星空为主,另外三家运营商都已推出相应的手机视频业务。

z 门户网站视频服务

各大门户网站均已开通视频服务,除了视频新闻、视频分享模式外,也包括播放影视剧的视频频道,包括搜狐视频、新浪视频、腾讯视频等

z 视频软件客户端服务商

通过视频播放客户端软件提供网络视频服务的厂商,包括PPS、PPlive、UUSee以及腾讯的QQlive等

16

互联网行业首次报告 谁是下一个Netflix?

网络广告是中国网络视频领域最主要的商业模式,据易观国际的统计,2010年前三季度,网络视频广告市场,优酷以20.2%的份额领先于其他厂商,土豆、PPS、CNTV、搜狐视频位居2到5位。 图12:2010年1-3季度网络视频主要厂商份额

资料来源:易观国际,东方证券研究所整理

2011年将是视频网站最后的冲刺年,如果今年没能上市的企业基本将退出主流市场,市场中剩下的就是视频上市公司、其他上市公司视频频道以及CNTV的竞争。

而中小视频网站将有可能被收购或退居细分市场。

17

互联网行业首次报告 谁是下一个Netflix?

4.1主要独立视频网站服务商

独立视频网站服务商为中国网络视频市场最早的参与者,早期以视频分享的UGC模式(用户上传视频)为主,获得了大量的用户和流量,但其广告业务也因此受到盗版视频问题的制约,目前正逐步转型以Hulu的正版视频模式为主。

流量将是视频网站的核心指标之一,根据alexa的流量监测来看,优酷土豆拥有流量的巨大优势,并保持增长。2010年新上线的奇艺则在增速上领先。

图13:主要视频网站流量

资料来源:ALEXA,东方证券研究所整理

18

互联网行业首次报告 谁是下一个Netflix?

4.1.1乐视网(300104)

z 基本介绍

乐视网是目前唯一在A股上市的网络视频厂商,虽然乐视网流量和收入排名均未能进入中国网络视频市场前列,但相比尚未实现盈利的一线视频网站而言,其良好的盈利能力在整个网络视频领域独树一帜。其收入一半来源于付费用户,而未来增速最快的收入仍将是网络广告。另外,乐视网已推出家庭使用的高清播放机产品,是其未来较具看点的业务之一。

z 经营情况

2010年前9个月,乐视网的主营收入到1,73亿元人民币,其中25%为广告收入。从整体收入看乐视网保持了较高的增长速度,其中50%来自于付费用户,广告收入相对较低。

图14:乐视网主营收入

资料来源:乐视财报,东方证券研究所整理

19

互联网行业首次报告 谁是下一个Netflix?

2010年前9个月乐视网净利润达0.51亿元,获得29%的净利润率在该行业难能可贵,但净利润率有逐步下降的趋势。

图15:乐视网净利润

资料来源:优酷财报,东方证券研究所整理

z 竞争优劣势

乐视网最大的竞争优势:在良好盈利水平下的稳定增长,相比行业内其他厂商仍在为降低成本提高收入而努力时,乐视在该方面的经营压力显然小不少。其次,由于乐视是较早涉足正版视频领域的厂商,其在版权采购经验和渠道成熟度方面也同样具备竞争优势,另外,乐视网在业务多元化方面领先其他视频厂商,其为最早涉足手机视频业务以及高清播放机市场的网络视频厂商。

乐视网的主要竞争劣势:品牌知名度较低,网站访问量相对较低,以及网络广告销售渠道仍不完善,这些都是的乐视网在广告业务上竞争力不足的原因。

z 未来发展预期

未来乐视网主要的业绩增长点将在网络广告业务,但受限于流量,其在该市场很难跻身一线。其手机视频和高清播放机业务也将受监管政策和运营商关系直接影响,而用户付费业务收入占比将逐步降低。

20

互联网行业首次报告 谁是下一个Netflix?

4.1.2优酷网(YOKU.N)

z 基本介绍

优酷网于2006年创立于北京,是国内流量领先的视频网站。优酷网总部位于北京,在广州、上海拥有分公司。优酷拥有中国观看人数最多的视频网站,仍未实现盈利,上市前总融资额达1.6亿美元。优酷网创立初期以YouTube的UGC(用户产生内容)视频分享模式为核心,获得了巨大的流量和用户黏性,但受限于盈利模式的困境,后逐步转型Hulu+UGC模式,投入巨资采购正版视频,在广告收入上有了明显的提升。2007年优酷开始尝试自制视频内容,由此获得独家版权以及通过对内容的控制为客户更为差异化的服务。现在优酷网已在手机视频以及付费视频领域有所尝试。

纵观优酷网的页面,可以看出其大而全的内容布局,视频门户则是优酷网最直接的战略定位。

z 经营情况

2010年前9个月,优酷网的净营收达到2.35亿元人民币,其中95%为广告收入。从下面收入数据可以看出,从2008年开始转型正版视频的广告模式,优酷网的收入有明显提升。 图16:优酷网净营收情况

资料来源:优酷财报,东方证券研究所整理

21

互联网行业首次报告 谁是下一个Netflix?

2010年前9个月优酷网亏损达1.67亿元,而在转型的2008年,优酷网全年亏损超过2亿人民币,2009年收入高速增长的情况下,亏损额已出现下降趋势。

图17:优酷网亏损情况

资料来源:优酷财报,东方证券研究所整理

单位营收成本的快速下降更加能够看出优酷网在解决亏损问题上作出的努力。2007年还在寻找盈利模式的优酷网,单位营收成本(营收成本/净营收)高达2596%,2010年该数字已降低至106%, 图18:优酷网单位营收成本

资料来源:优酷财报,东方证券研究所整理

22

互联网行业首次报告 谁是下一个Netflix?

z 竞争优劣势

优酷网的竞争优势:流量首先成为优酷网广告业务最大的竞争优势,上市带来的资本和品牌优势也将为优酷网提升在广告业务上的竞争力;另外,优酷在自制内容上的创新能力也较其他厂商有明显优势;其次,UGC模式的合理规划有助于保证用户粘性和人气。

优酷网的主要竞争劣势:较纯影视长视频的模式,优酷网仍存在盗版问题;另外,与同类模式的土豆网相比,优酷网的成本控制能力能对不足。

z 未来发展预期

优酷网上市对网络广告业务将有直接的推动力,在收入加速增长的情况下成本进一步优化,优酷的盈利能力将有直接改善,并进一步巩固其在网络视频领域第一品牌的地位。另外,随着版权政策的逐步严格,优酷的流量则相对会有负面影响。

23

互联网行业首次报告 谁是下一个Netflix?

4.1.3土豆网

z 基本介绍

土豆网于2005年4月15日正式上线,是中国最早和最具影响力的视频网站。 土豆网视频内容包括三大类:1、网友自行制作或分享的视频节目,例如播客和用户原创视频;2、来自内容提供商的视频节目,例如电影、电视剧和MV等等;3、土豆投资制作的节目,例如土豆摄线等等日播栏目及系列短剧等。 土豆网的主要收入来源于广告。2007年,土豆网推出了在线视频广告系统。 2010年11月10日,土豆网向SEC提交IPO申请,拟以代码TUDO在纳斯达克上市,融资1.2亿美元。

土豆网的整体模式、定位和优酷网类似,发展路径也基本一样。差别在于,如果把优酷网比作CCTV,那土豆则基本上是可以看成湖南卫视。

z 经营情况

2010年前9个月,土豆网的净营收达到2.25亿元人民币,未减去广告代理商佣金(优酷净营收不含代理商佣金)。

图19:土豆网净营收情况

资料来源:优酷财报,东方证券研究所整理

2010年前9个月土豆网亏损达0.84亿元,与优酷网相同,土豆网也是在2008年亏损大幅上升至

2.13亿元,并在之后逐步下降。

24

互联网行业首次报告 谁是下一个Netflix?

图20:土豆网亏损情况

资料来源:优酷财报,东方证券研究所整理 土豆网单位营收成本始终低于优酷网,2010年前9个月已达84%。,

图21:土豆网单位营收成本

资料来源:优酷财报,东方证券研究所整理

z 竞争优劣势

土豆网的竞争优势:相比优酷网,土豆网在成本控制方面稍具优势,另外,土豆网的自制内容能力较各家视频网站更具优势,其已基本达到传统影视剧制作公司的水平。

土豆网的主要竞争劣势:仍存在较多的内容版权问题,也使得土豆的广告主层次相对较低,体现在但广告主ARPU上仍较优酷有明显差距。

z 未来发展预期

土豆网IPO能够顺利进行的话,其发展和优酷会比较类似,并与优酷长期保持在视频网站第一阵营,但其受盗版政策影响将大于优酷。

25

互联网行业首次报告 谁是下一个Netflix?

4.1.4酷6网(KUTV.O)

z 基本介绍

酷6网创立于2006年,与优酷土豆的发展类似,不同之处在于2009年11月份被盛大旗下的华友世纪并购,并借壳华友世纪在纳斯达克上市。同样,酷6网仍未实现盈利。2010年酷6网借助世界杯进行了大规模的业务扩张。

z 经营情况

据酷6网2010年Q3财报显示,广告收入达到400万美元,较Q2的290万美元增长35%。Q3净亏损1270万美元,较Q2下滑18%。

z 竞争优劣势

酷6网的竞争优势:酷6最大的竞争优势是背靠盛大集团的资源优势,盛大游戏、文学、影视等业务都将成为酷6网内容创新和产业链整合的资源,但该优势仍需时间逐步转化。

酷6网的主要竞争劣势:流量不足,且增长乏力是酷6网主要的短板,另外,销售能力不足也使得现有流量的变现能力不足。

z 未来发展预期

酷6网虽和优酷土豆发展类似,但由于广告收入和流量上均有明显差距,且短期内并没有明显改善的迹象,一段时间内将维持在视频领域二线厂商的位置,并受到搜狐、新浪、腾讯等厂商在视频领域的发力而存在份额下降的可能。

26

互联网行业首次报告 谁是下一个Netflix?

4.1.5奇艺网

z 基本介绍

奇艺网是百度于2010年推出的独立视频网站,并引入HULU的投资方参与投资。奇艺网完全借鉴HULU的模式,内容丰富多元,涵盖电影、电视剧、综艺、纪录片、动画片等热门剧目;视频播放清晰流畅,操作界面简单友好,真正为用户带来“悦享品质”的观映体验。

z 经营情况

奇艺网上线时间不足一年,还未全面开展广告业务,但其用户和流量的增长迅猛。2010年10月,奇艺日均浏览量达8600万,用户日均时长114.7分钟,明显高出业内平均水平。

图22:奇艺访问量变化情况

资料来源:ALEXA,东方证券研究所整理

z 竞争优劣势

奇艺的竞争优势:百度的强大流量导入功能,技术支持等方面均是奇艺的竞争优势,奇艺网的用户体验也领先行业其他竞争对手。

奇艺的主要竞争劣势:知名度还有待培养,销售体系尚不成熟,百度的销售体系难以借鉴。

z 未来发展预期

奇艺网将是网络视频领域的一批黑马,由于其上线时间较晚,现阶段没有盈利的直接压力,虽然现在份额较低,但背靠“大树”的奇艺将在中小厂商无钱可烧且上市公司力争盈利的情况下大踏步的前进。

27

互联网行业首次报告 谁是下一个Netflix?

4.1.5 CNTV中国网络电视台

z 基本介绍

中国网络电视台(China Network Television,简称CNTV)是中国国家网络电视播出机构,是以视听互动为核心、融网络特色与电视特色于一体的全球化、多语种、多终端的网络视频公共服务平台。目前CNTV已推出首页、客户端和新闻台、体育台、综艺台、爱西柚、爱布谷、电影台、电视剧台、经济台、探索台、纪录片台等10个产品,以及用户中心和客服中心。

CNTV前身为央视网,CNTV虽属中央电视台下属的央视国际,是全国重点新闻网站转企改制试点单位,运营相对独立,未来不排除独立上市的可能。

CNTV未来会加大发挥其央视背景的优势,央视所有节目的官网将落户CNTV。

由于CNTV的特殊地位,网络视频厂商主观上不将其纳入竞争对手范畴。

z 经营情况

据易观国际统计,CNTV在2010年Q3广告收入已达3800万,较2010Q2略有下降。由于CNTV目前业务重点在体育赛事直播,因此收入也会受此影响。2010年世界杯促成其Q2收入达到5800万元。

z 竞争优劣势

CNTV的竞争优势:作为“国家队”,CNTV具有巨大的政策优势;另外,其背靠央视在版权方面具有一定的垄断优势,近年来的重大体育赛事使得CNTV不仅获得较高的广告收入,还包括不菲的版权分销收入;另外。央视又是CNTV巨大的低成本的推广渠道。

CNTV的主要竞争劣势:体制影响,使得CNTV难以像其他竞争对手那样具有灵活的市场策略,另外,除体育赛事直播外,其他内容尚显竞争力不足。

z 未来发展预期

CNTV是网络视频领域的一座大山,其跻身一线厂商的潜力毋庸置疑,但能否获得更大的领先取决于其市场化的运作和竞争,CNTV难免满足于自己近乎垄断的部分市场而不思进取。

另外,CNTV更大的发展潜力在三网融合这一大趋势,可以预计CNTV在手机电视、IPTV等领域的发展动力要强于在互联网视频市场。

28

互联网行业首次报告 谁是下一个Netflix?

4.2门户网站视频服务

4.2.1搜狐视频(SOHU.O)

z 基本介绍

搜狐视频是搜狐网于2009年Q3推出的视频频道,提供正版视频内容,涵盖高清电影、电视剧、纪录片、动漫、综艺,视频新闻、电视直播等优质内容。搜狐网是是视频业务发力最大的门户网站,累计投入近亿元进行正版视频内容的采购。

z 经营情况

据易观国际的数据统计,2010年前三季度搜狐视频广告收入达1.12亿元。

图23:搜狐视频广告收入

资料来源:易观国际,东方证券研究所整理

z 竞争优劣势

搜狐视频的竞争优势:全正版长视频模式在广告业务上无后顾之忧,且搜狐成熟的广告销售体系以及广告客户的积累是视频广告业务最大的竞争优势。

搜狐视频的主要竞争劣势:相比优酷土豆等网站,搜狐视频在流量上不具优势。

z 未来发展预期

搜狐视频未来将是搜狐门户业务的有力延伸,其广告业务将和视频业务有机结合,并在搜狐整体广告收入中占比逐步提升。

另外,搜狐也将发挥视频在细分市场的发展潜力,例如娱乐传媒等,不排除分拆独立上市的可能。

29

互联网行业首次报告 谁是下一个Netflix?

4.2.2新浪视频(SINA.O)

z 基本介绍

新浪视频是集娱乐、影视、嘉宾访谈、体育、新闻、财经、音乐等各种丰富多彩的资讯视频内容为主的综合性站点。新浪视频与搜狐视频高度同质化,只是投入力度不如搜狐。

z 经营情况

据易观国际的数据统计,Q3新浪视频广告收入达2200万元,较Q2增长接近30%。 图24:新浪视频广告收入

资料来源:易观国际,东方证券研究所整理

z 竞争优劣势

新浪视频的竞争优势:新浪视频和搜狐视频具有类似的竞争优势,同时作为最大的新闻门户在视频新闻上同样具有最大的竞争优势。

新浪视频的主要竞争劣势:投入力度有限使得新浪视频不仅在流量上处于劣势,同样内容数量上也大大低于竞争对手。

z 未来发展预期

新浪视频发展趋势将和搜狐视频类似,但由于起步较晚,营收成效也将晚于搜狐视频。另外,预计新浪视频与娱乐频道的整合也是很有可能的趋势,未来有望在娱乐领域复制新浪乐居的模式。近期新浪与光线传媒的合作也进一步印证了这个可能。

30

互联网行业首次报告 谁是下一个Netflix?

4.3视频软件客户端服务商

4.3.1PPS

z 基本介绍

PPS网络电视创办于2006年1月,pps(全称PPStream)是集P2P直播点播于一身的网络电视软件,能够在线收看电影电视剧、体育直播、游戏竞技、动漫、综艺、新闻、财经资讯等。由于是客户端软件,因此其用户黏性相对视频网站更高。

网游行业是PPS主要的广告主版块,同时PPS也兼营网游运营。

z 经营情况

据易观国际的数据统计,2010年前三季度,PPS广告收入达1.14亿元。

图25:PPS视频广告收入

资料来源:易观国际,东方证券研究所整理

据艾瑞2010年10月数据显示,目前PPS网络电视拥有超过21万套频道节目,总安装量超过2.8亿,日均覆盖2512万,月度用户超过1亿。

z 竞争优劣势

PPS的竞争优势:PPS巨大的装机量和用户粘性是其最大的竞争优势。

PPS的主要竞争劣势:内容是视频软件客户端最大的问题,在正版视频上的投入不足,以及对盗版视频的宽松管理,PPS面临较大的监管和法律风险。

z 未来发展预期

PPS的客户端模式具有网络视频领域少有的粘性优势,但未来将面临巨大的版权风险,预计PPS将力争在短期内上市,以便获得足够资金来采购视频版权,以保证其在该市场的内容竞争力。

31

互联网行业首次报告 谁是下一个Netflix?

风险因素

政策风险。网络视频市场作为新兴市场,政策监管相对宽松。虽然政策监管的第一道砍——牌照对大多数从业企业已经没有影响了,但相对于电视渠道,网络视频的监管限制仍然较松,未来在内容、广告等方面有可能出台更为细则的监管政策。

盗版。盗版问题虽然在逐步得到改善,但仍没有完全肃清。个别上市公司仍有可能面临盗版诉讼的风险。

可替代模式。随着IPTV等应用的发展,影视互动点播的电视模式很可能会对网络视频市场的用户产生一定的分流。

32

互联网行业首次报告 谁是下一个Netflix?

分析师申明

每位负责撰写本研究报告全部或部分内容的研究分析师在此作以下声明:

分析师在本报告中对所提及的证券或发行人发表的任何建议和观点均准确地反映了其个人对该证券或发行人的看法和判断;分析师薪酬的任何组成部分无论是在过去、现在及将来,均与其在本研究报告中所表述的具体建议或观点无任何直接或间接的关系。

投资评级和相关定义

报告发布日后的12个月内的公司的涨跌幅相对同期的上证指数/深证成指的涨跌幅为基准; 公司投资评级的量化标准

买入:相对强于市场基准指数收益率15%以上;

增持:相对强于市场基准指数收益率5%~15%;

中性:相对于市场基准指数收益率在-5%~+5%之间波动;

减持:相对弱于市场基准指数收益率在-5%以下。

未评级:由于在报告发出之时该股票不在本公司研究覆盖范围内,分析师基于当时对该股票的研究状况,未给予投资评级等相关信息。

暂停评级:根据监管制度及本公司相关规定,研究报告发布之时该投资对象可能与本公司存在潜在的利益冲突情形;亦或是研究报告发布当时该股票的价值和价格分析存在重大不确定性,缺乏足够的研究依据支持分析师给出明确投资评级;分析师在上述情况下暂停对该股票给予投资评级等信息,投资者需要注意在此报告发布之前曾给予该股票的投资评级、盈利预测及目标价格等信息不再有效。

行业投资评级的量化标准:

看好:相对强于市场基准指数收益率5%以上;

中性:相对于市场基准指数收益率在-5%~+5%之间波动;

看淡:相对于市场基准指数收益率在-5%以下。

未评级:由于在报告发出之时该行业不在本公司研究覆盖范围内,分析师基于当时对该行业的研究状况,未给予投资评级等相关信息。

暂停评级:由于研究报告发布当时该行业的投资价值分析存在重大不确定性,缺乏足够的研究依据支持分析师给出明确行业投资评级;分析师在上述情况下暂停对该行业给予投资评级信息,投资者需要注意在此报告发布之前曾给予该行业的投资评级信息不再有效.

33

免责声明

本报告由东方证券股份有限公司(以下简称“本公司”)制作及发布。

本研究报告仅供本公司的客户使用。本公司不会因接收人收到本报告而视其为本公司的当然客户。

本研究报告是基于本公司认为可靠的且目前已公开的信息撰写,本公司力求但不保证该信息的准确性和完整性,客户也不应该认为该信息是准确和完整的。同时,本公司不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司会适时更新我们的研究,但可能会因某些规定而无法做到。除了一些定期出版的报告之外,绝大多数研究报告是在分析师认为适当的时候不定期地发布。

在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需求。客户应考虑本报告中的任何意见或建议是否符合其特定状况,若有必要应寻求专家意见。本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他投资标的的邀请或向人作出邀请。

本报告中提及的投资价格和价值以及这些投资带来的收入可能会波动。过去的表现并不代表未来的表现,未来的回报也无法保证,投资者可能会损失本金。外汇汇率波动有可能对某些投资的价值或价格或来自这一投资的收入产生不良影响。

那些涉及期货、期权及其它衍生工具的交易,因其包括重大的市场风险,因此并不适合所有投资者。

在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

本报告主要以电子版形式分发,间或也会辅以印刷品形式分发,所有报告版权均归本公司所有。未经本公司事先书面授权,任何机构或个人不得以任何形式复制、转发或公开传播本报告的全部或部分内容,不得将报告内容作为诉讼、仲裁、传媒所引用之证明或依据,不得用于营利或用于未经允许的其它用途。

如需引用、刊发或转载本报告,需注明出处为东方证券研究所,且不得对本报告进行任何有悖原意的引用、删节和修改。

东方证券研究所

地址:

电话:

传真:

网址: 上海市中山南路318号东方国际金融广场26楼 021-63325888*1131 021-63326786 www.61k.com 联系人: 王骏飞

Email:

wangjunfei@orientsec.com.cn

三 : 2014年互联网业薪水分析:拒offer率飙高,应该怎么屯P

61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1