一 : 快递资本市场火热 圆通欲借壳大杨创世上市

新浪科技讯 1月15日下午消息,大杨创世披露重组进展称,公司实际控制人及第一大股东与意向重组方圆通速递有限公司(简称“圆通速递”)股东已就重大资产重组的相关事宜初步达成一致,各方拟共同推进公司现有业务、资产、负债、人员等全部置出,并以发行股份购买资产的方式收购圆通速递股权,同时募集配套资金。

预计上述重组完成后,公司的控制权将发生变更,圆通速递实际控制人将成为公司新的实际控制人,圆通速递将成为大杨创世的子公司。公司将根据本次重组事项的沟通和论证情况,适时决定并推进与本次重组相关的尽职调查、审计、评估、具体重组方案的商讨与决策等相关工作。

同时公告称,鉴于此次重组事项尚存在重大不确定性,为保证公平信息披露,维护投资者利益,避免造成公司股价异常波动,公司股票将继续停牌,预计自2016年1月12日起停牌一个月。

在2015年年末,申通借壳艾迪西登录资本市场,成为国内首家上市的快递公司,另有消息称,国内多家快递公司正在筹划登录资本市场。(建宇)

二 : 圆通借壳上市获批了 其他三家快递公司的上市路在何方?

摘要:按照目前快递公司申请上市的进程,若一切进展顺利,2016年内,国内资本市场将有可能出现四家民营快递公司。

7月29日晚间时候,大杨创世发布公告称,中国证监会上市公司重组审核委员会宣布,公司重大资产出售及发行股份购买资产并募集配套资金暨关联交易事项获得有条件通过。

于此,圆通速递成功借壳大杨创世,将成为国内第一家登陆A股的快递公司。

有研究机构表示,“按照目前快递公司申请上市的进程,若一切进展顺利,2016年内,国内资本市场将有可能出现四家民营快递公司。”

那么,此时其他三家快递公司(顺丰、申通、韵达)的上市路又如何了?

最令人意外的顺丰,选择“稳”字当头

2016年5月,鼎泰新材公布顺丰控股借壳上市方案,顺丰控股整体作价433亿元置入鼎泰新材。对比其他三家拟上市的快递公司,顺丰的作价是最高的,外界也一度认为顺丰将有可能成为国内第一家登陆A股的快递公司。

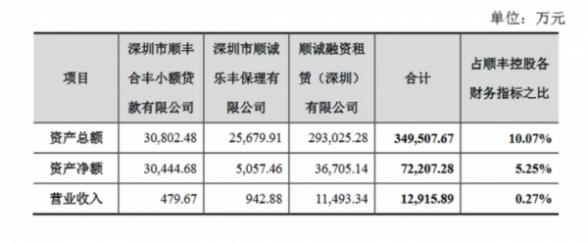

然而就在几天前,顺丰控股A股借壳公司鼎泰新材发布公告称,顺丰控股将剥离旗下三家金融公司的股权,分别是合丰小贷、乐丰保理、顺诚融资租凭,总价值7.117亿元人民币。此举也被解读为顺丰有着保壳的决心。

事实上,随着互联网金融专项整治的开展,很多涉金融资产业务的公司都被监管层拒之门外。最明显的案例就是某股权众筹平台申请新三板上市遭拒。

据知情人士透露,目前所有类金融企业在新三板挂牌一律被暂停,更别说是带着互联网金融企业登陆A股了,审核通过的可能性极低。

另一个影响因素可能是证监会在6月中旬发布的《上市公司重大资产重组办法(征求意见稿)》,里面有提及“完善重组上市事前准入条件,从源头上规范重组上市行为”。

就在此项规定发布后,包括西藏旅游在内的上市企业被终止重组。为了不影响借壳上市的进程,顺丰选择“稳”字当头也无可厚非。

不过,这次圆通从首次披露借壳方案到成功登陆 A股,仅用时6个月零12天,速度奇快。对顺丰来说,将会有更大的压迫感。

那么,“傲娇”的顺丰需要考虑的是:如何在“稳”字的基础上加快节奏,以及调整一下从自行IPO到借壳上市之间的心理落差。

不太顺心的申通,惨遭监管层问询

2015年12月14日,艾迪西发布公告称,宣布以169亿购入申通快递100%股权,以反向购买的方式,申通快递原股东将持有上市公司扩大后股本的59.23%,意味着申通快递将借壳上市。

随后在今年4月的重组草案公告显示,作价169亿元的方案不变,其中用股份支付金额149亿元,现金支付20亿元,业界解读为这是申通快递上市的最后冲刺。

然而,此次冲刺阶段却遭到监管层的问询。

5月23日,证监会在受理艾迪西重大资产出售及发行股份购买资产并募集配套资金的申请后,提出37个问题,直指申通快递加盟商是否具备相关资质,以及加盟标准如何。

因为对比圆通,申通的情况更加复杂一点,尤其是涉及到一些敏感的关联交易问题。此次媒体也有报道,三通一达的实际控制者之间存在兄妹、夫妻,或同学等关系,这就使得很多内部交易错综复杂,导致借壳上市计划受阻。

不过,从目前来看,事情并不大,其结果很可能只是拖延了申通上市的时间,不会破坏上市计划。

路漫漫的韵达,估值受质疑

2016年7月14日,新海股份召开重大资产重组媒体说明会,表示韵达货运拟作价180亿元借壳新海股份,成为第四家拟借壳上市的快递公司。

但对比以上三家,韵达的借壳上市之路可能有点漫长,一方面从时间上来看,韵达的借壳上市计划远远落后于其他三家,真正上市时间或在今年年尾,而今年的借壳上市政策明显收紧,越是往后拖,越容易出现“流产”的风险。

另一方面从实力上看,韵达的业务量和营收利润远没有圆通和申通出色,但其估值却高达180亿元人民币,超过圆通和申通两家快递公司的估值,引起业内人士的质疑,不排除证监会未来会对此进行问询,影响上市计划的进程。

不过,由于今年6月中旬证监会刚发布了新规的征求意见稿,韵达显然按照征求意见稿对重组方案进行了修改,使之符合监管的要求。如果政策不会出现明显的变动,那么韵达应该可以赶在今年完成上市计划。(本文首发钛媒体)

附表:四家快递公司的营收对比(单位:元)

三 : 中通速递估值近500亿元 计划两年内上市

中通速递估值近500亿元 计划两年内上市

【TechWeb报道】4月2日消息,中通速递计划融资10亿美元,估值接近500亿元。目前已经启动上市计划,希望能在未来两年上市。中通一位高管确认这一消息,并表示上市进程在公司内部早已启动。

该负责人表示,2013年5月,红杉资本曾以购买老股的形式以3000万美元入股中通,此次合作较之前“买老股”的方式不同,此次融资是中通增资扩股,在筹集资金同时借助资本力量为上市铺路。除了中通之外,近两年加速加盟转直营的圆通也在谋求上市。在EMS暂停上市尚未重启、顺丰何时上市悬而未决的情况下,快递行业的首个上市公司极有可能在中通和圆通之中产生。

资料显示,国内快递中的三通一达(申通、圆通、韵达、中通)以及汇通、天天等快递公司,都有一个共同的老家浙江桐庐县,在快递业内,他们被称为“桐庐帮”。其实,这几家撑起中国民营快递业半壁江山的公司,几乎都发源于同一家人。(明宇)

四 : 中通上市,估值千亿,利润直逼顺丰?

【钛媒体综合】中国快递公司上市潮正在一个接一个。继顺丰借壳上市获批之后,中通快递已经于9月30日向美国证监会提交了招股说明书。

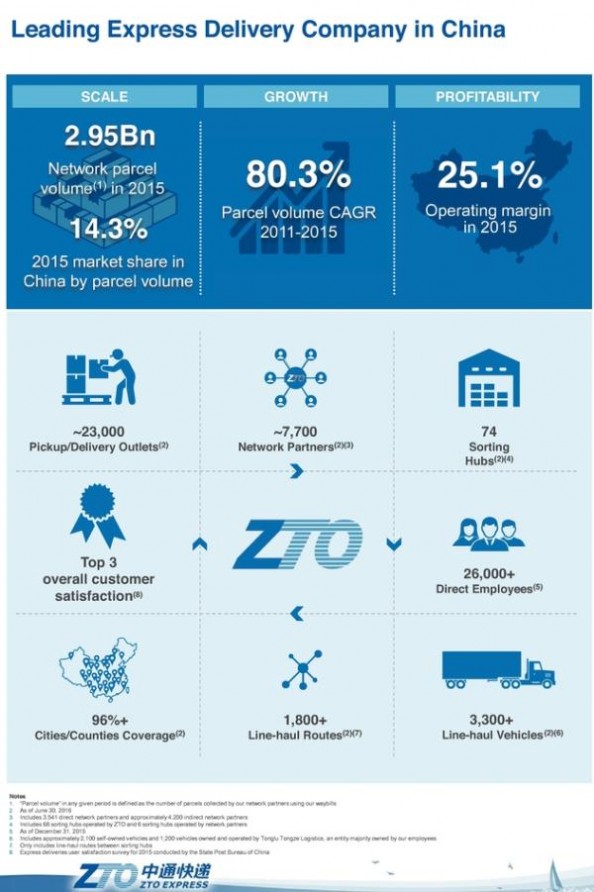

根据招股书显示,其计划募资不超过15亿美元(约合95.6亿元人民币),预计于2016年10月底在纽约证券交易所(NYSE)挂牌上市,股票交易代码为“ZTO”。

根据目前披露的数据资料来看,中通快递创了国内民营快递企业上市募集资金最多记录。据了解,此前准备上市的几家快递公司披露的数据,顺丰控股、圆通速递、申通快递拟募集配套资金总金额分别为不超过80亿元、23亿元、48亿元。

而相比之下,分别按美国、中国快递行业平均估值水平,中通快递总市值分别将为410亿元、1625亿元。长江证券在其研报中称,中通的估值极可能逼向千亿。

“若考虑中通快递的高增长业绩,乐观情况下,给予美股40倍估值水平,则对应980亿元市值。”

另外,尽管单从营收上来看,中通赶不上其他圆通、顺丰等,但根据中通提交的招股书来看,中通保持着较高的毛利率和强劲的业务增长率。

中国民营上市快递公司业务量对比(亿单)

据招股说明书披露,2013年至2015年,中通快递的业务量分别约为10.7亿件、18.2亿件、29.5亿件。2016年前6个月,中通快递的业务量为 19.13亿件。其2011年到2015年,中通快递年均业务量增长率为80.3%。

再看看其他几家的对比。2015年,申通快递的全年业务量为25.7亿件,圆通速递的全年业务量为30.3亿件,韵达货运全年业务量为21.7亿件,顺丰速运全年业务量为17亿件。在同时期,2015年,中通的业务总量占当年中国快递业务总量的14.3%。

营收方面,中通2014年的营业收入约39亿元,实现利润4.03亿元;2015年的营业收入达到60.8亿元,实现利润13.32亿元;2016年上半年收入为42亿元,实现利润7.67亿元。2015年,其营业利润率为25.1%;2014年,营业利润率为15.4%。

另外,中通的毛利一直保持在较高的水平,2016年第二季度毛利为14.58亿元,毛利率达到64%,而在上年同期,中通的毛利为8.9亿元,毛利率达到66%,上一季度毛利率达到69%。

而其他四大借壳上市的快递公司数据显示,2014年度、2015年度,韵达实现营业收入分别为46.66亿元和50.53亿元,圆通实现营业收入分别为82.29亿元和120.96亿元,顺丰实现的营业收入分别为382.5亿元和473.1亿元。2015年,圆通、韵达和顺丰的净利润分别为7.2亿元、5.3亿元和16.2亿元。

申通因2015年12月发布的借壳预案,未披露2015全年盈利数据。2014年度和2015年1-9月,申通分别实现营业收入59.74亿元和53.83亿元。截至2015年9月30日,申通净利润为5.74亿元。从这些对比上来看,中通2015年13.3亿的盈利数字远超其他通达系快递企业、直逼顺丰。

据媒体报道,长江证券的研报指出,中通快递2015年利润较高的原因主要有三点:

总公司对加盟商管控政策利于网点的发展;

与转运中心控股、各分部中心进行直营管控以及2015年重点向下发展乡镇站点密不可分;

中通的枢纽布局以及线路路由管理相对合理,对于分拣和运输成本控制较好。

另外,安信证券的研报还认为,中通快递2015年公司实现利润13.3亿元,不仅高于A股通达系公司5亿-9亿元的利润体量,甚至高于这些公司2016年11亿-12亿元的业绩承诺,如果结合行业淡旺季因素,中通快递全年盈利有望突破19亿元。

不过,据《每日经济新闻》报道,CIC灼识咨询执行董事赵晓马分析认为,中通快递净利润大、高毛利的原因很可能在于对“派送费”的结算模式和其他家不同。赵晓马称,

“由于加盟制快递行业的业务链条较长,涉及的收入及成本费用类型均较为繁杂,各家公司在会计处理中对收入、成本和费用等科目归集会存在差异,申通、圆通将更多的收入和支出直接计入到了营业收入及营业成本中,导致其收入、成本均大幅高于另外两家,毛利率水平则相对较低。”

(钛媒体实习编辑张娜整理报道)

本文系钛媒体原创,转载请注明出处和本文链接。

五 : 中通速递估值近500亿元 计划两年内上市

中通速递估值近500亿元 计划两年内上市

【TechWeb报道】4月2日消息,中通速递计划融资10亿美元,估值接近500亿元。目前已经启动上市计划,希望能在未来两年上市。中通一位高管确认这一消息,并表示上市进程在公司内部早已启动。

该负责人表示,2013年5月,红杉资本曾以购买老股的形式以3000万美元入股中通,此次合作较之前“买老股”的方式不同,此次融资是中通增资扩股,在筹集资金同时借助资本力量为上市铺路。除了中通之外,近两年加速加盟转直营的圆通也在谋求上市。在EMS暂停上市尚未重启、顺丰何时上市悬而未决的情况下,快递行业的首个上市公司极有可能在中通和圆通之中产生。

资料显示,国内快递中的三通一达(申通、圆通、韵达、中通)以及汇通、天天等快递公司,都有一个共同的老家浙江桐庐县,在快递业内,他们被称为“桐庐帮”。其实,这几家撑起中国民营快递业半壁江山的公司,几乎都发源于同一家人。(明宇)

本文标题:圆通借壳上市估值-快递资本市场火热 圆通欲借壳大杨创世上市61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1