一 : 因50亿估值 杨幂的嘉行传媒又惹证监局关注了

摘要:杨幂最成功的作品可能名叫《致富经》。

2012-2014年三年,杨幂的票房号召力高达30.76亿,一跃成为“30亿姐”。而如今,旗下的嘉行传媒估值达到50亿,不得不令人赞叹,杨幂最成功的作品可能名叫《致富经》。

不仅如此,杨幂的“创富”还带动了身边的伙伴。从工商资料上看,杨幂并不是大股东,其经纪人曾嘉间接持有45.18%股份,该部分价值如今已超20亿,董秘李娟持股价值也超4亿。

不过,影视明星和资本联姻可是如今的风口浪尖,嘉行传媒50亿估值迅速引发证监会关注。完美世界出资5亿元入股杨幂旗下的嘉行传媒10%的股份交易,遭到了浙江监管局关注,要求完美世界对此事做出解释。

前有范冰冰、刘诗诗,后有赵薇,近期凡是被问询的明显资本收购案都已告吹。但硬糖君看完美世界的回复,嘉行传媒的交易案应该还有戏。

完美世界的“完美”回应

其实早在去年,明星资本收购就已经收紧。2016年暴风集团收购吴奇隆刘诗诗的稻草熊影业被证监会否决,证管局成功开出“第一枪”。

紧接着,唐德影视拟现金收购范冰冰及其母亲张传美持有的爱美神合计51%的股权一案也没兑现。

唐德影视随后发布公告,鉴于公司与交易对方就本次重大资产重组事项未达成一致,交易双方决定终止筹划本次重大资产重组,并拟通过共同投资设立一家有限责任公司的方式继续开展业务合作。

一个月内,刘诗诗和范冰冰旗下公司的资本计划都被证监会“搅黄”。

但最大玩家还是赵薇并购万家文化。去年12月,万家文化大股东宣布,将其持有的1.85亿股股份(占比29.14%),作价30.6亿转让给赵薇的龙薇传媒。

但龙薇传媒只是一家2016年11月刚刚成立,注册资本只有200万的公司,而30.6亿的收购资金,堪比“杠杆翘地球”。随后也正是因为证管局的介入,导致并购最终以失败告终。

而对完美世界入股嘉行传媒,发出《上市公司监管关注函》的恰好是此前问询赵薇的中国证监会浙江证管局。

证监会表示,完美世界需说明本次投资价格较大增值原因、本次投资的决策过程、嘉行传媒股权估值的确认方式以及如何建立有效机制保证本次投资不损害公司利益。

原以为杨幂也会遭遇同一个命运,但从完美世界此后的回复来看,这件事儿说不定真有戏。

4月18日,完美世界就证监会《关注函》的问题,做出了回应。完美世界表示,嘉行传媒旗下拥有丰富的艺人资源,以及优秀的影视制作能力。在未来,嘉行传媒计划重点开拓影游互动领域。从制作能力到发展战略,两家公司不谋而合,未来嘉行传媒或许能够使公司在影游互动方面获得更大的空间。

从中可以看出,一方面认为嘉行传媒的艺人资源和制作能力无法实体表现在账面,所以50亿估值并非完全溢价。另一方面,重申了双方合作后的实质意义,强强联合有希望让优势叠加。

翻看嘉行传媒的履历,其资本之路让人赞叹。2015年嘉行传媒借壳2014年登陆新三板,估值仅有2500万元。短短两年不到的时间,嘉行传媒的估值暴涨200倍。

如今证监会的高压监管,让明星资本化难以再续辉煌。但是从完美世界的回应来看,这次交易或许有了实现的可能。不过类似于此前诸多明星的交易案,应该在未来缺乏足够的空间。

嘉行传媒“值钱”在哪?

嘉行传媒的前身是杨幂工作室,随后以艺人经纪起家的嘉行传媒逐步成长为一家不可被忽视的影市制作公司。

3月31日,嘉行传媒公布2016年年度报告。年报显示,2016年营业收入为3.33亿元,较上年同期增长134.96%;归属于挂牌公司股东的净利润为1.29亿元,较上年同期增长59.35%;基本每股收益为6.81元,上年同期为6.27元。

从年报披露来看,嘉行传媒在2016年的业绩还是相当突出。嘉行传媒的艺人经纪和影视制作,究竟强在哪里?

2016年,嘉行传媒的艺人经纪收入增长了7562.77万元,同比增长98.28%,而这一项收入就占据嘉行传媒2016年总增长额的29.52%。截至目前,嘉行传媒已经签约了20多位艺人,司除了杨幂、刘恺威等一线艺人外,还拥有着迪丽热巴、张彬彬、张云龙、高伟光、刘芮麟、黄梦莹等多位艺人资源。

嘉行传媒相对稳定成熟的艺人培养体系已经独具风格,而且从阿里影业未来涉足艺人经纪业务也可以看出,这一板块还是有着相当大盈利的空间。毕竟中国的艺人经纪公司大多集影视制作为一体,无论是资源运用还是制作成本,都有着非常大的好处。

除此之外,嘉行传媒2016年参投了两部电视剧以及主投一部电视剧,影视收入增长了7519.43万元,同比增长129.55%,占去年总增长额 39.29%。

无论是《亲爱的翻译官》还是《漂亮的李慧珍》、《三生三世十里桃花》都表现尚可,杨幂和嘉行传媒持续“霸屏”。更为重要的是,嘉行传媒之前和湖南台签署了为期5年的绑定式承制合约,将每年为湖南卫视周播剧场提供1到2部电视剧、合作完成5年4部的日播剧以及合力培养新艺人。

嘉行传媒随后对于监管局问询的回应来看,预计2017 年至 2019 年嘉行传媒归属于公司股东的年平均净利润不低于4亿元。之所以有如此底气,在于嘉行传媒的艺人经纪和影视制作形成了“良性循环”,影视剧的大火捧红了旗下艺人,而人气提高之后也能吸引大众对于影视剧的关注。

电影项目不亏本,嘉行的路不止一条?

目前,由嘉行传媒旗下艺人主演的爱情喜剧《傲娇与偏见》正在上映,虽然面对《速度与激情8》,无法进一步争夺市场份额。但如今除了《大话西游之大圣娶亲》重映外,影市对于爱情和喜剧类型出现了短暂的空白。

如今借着迪丽热巴的热度,《傲娇与偏见》上映6天取得了近9000万的票房成绩。其实翻看嘉行传媒参与投资出品的电影,《怦然星动》累计票房1.59亿,《我是证人》累计票房2.15亿。可以看出,嘉行传媒的几次电影项目票房成绩都不算难看。

尤其是此类电影有一个共同的特点就是制作成本偏低,小制作的国产爱情片在如今的市场环境下取得破亿的票房成绩,已经是一个令人满意的答案。只是三部电影,豆瓣均分5.26分,口碑并不算特别理想。

截至目前,嘉行传媒还将以联合出品方的身份参与到两部国产电影当中,但可以明显看出,影片体量级有了明确的提升,也有望进一步提升嘉行传媒在电影业务上的盈利突破。

《逆时营救》是由成龙监制,杨幂、霍建华领衔主演的科幻动作电影,将会在6月30日登陆影市。《绣春刀·修罗战场》则是由宁浩监制,张震和杨幂主演的动作武侠电影,该片已定档8月11日。

两部影片的体量级相较之前嘉行传媒参与的电影项目,提升非常明显。而且从影片类型来看,也属于目前较有竞争力的重工业类型片。嘉行传媒不断的在电影板块“实验”,或许也是完美世界看重的一点。

其实无论是嘉行传媒拥有的艺人资源,还是其参与的影视项目,对其业绩都具有一定的保证。完美世界投资,显然不只是粗暴“捆绑”明星那么简单。而如今摆在面前的,或许是如何渡过监管局的问询难关。

二 : 分众传媒市值

分众传媒市值

分众传媒将借壳上市回归A股 估值达500亿

2月5日消息,曾经的“中国传媒第一股”分众传媒的经历可谓是一波三折,赴美上市后刷新中概股记录、遭浑水做空、股价跳水导致宣布私有化退市。不过事情如今发生了转机,据上海证券报报道,分众传媒决定以借壳上市的方式重回资本市场,此次其选择了A股市场,估值或达500亿元。

据悉,分众传媒正进行部分老股转让,以优化股权结构,公司中高层皆可认购。这也意味着分众传媒A股借壳上市方案已经启动,本次拟转让的股权规模约为20%。

更重要的是,分众传媒此次拟转让的老股总估值约460亿元,这相比它在美退市前还不到27亿美元的市值高出了十几倍。且未来借壳上市方案中的估值或将达到500亿元,倘若后期按照此价格借壳成功,如此体量必将在今年A股借(www.61k.com]壳案中一鸣惊人。

此外,不得不提此借壳方案还有一大亮点,便是搭建新的拟上市主体公司T1,保留了境外股权结构,以应对或因借壳不成功而导致的意外。就是分众原股东通过Focus Media (China) Holding Limited(FMCH)持有T1公司80%股权,而通过本次募资加盟分众的新投资者则是直接持有T1公司20%股权。

等重组方案获批后,再部分拆除FMCH中间架构,形成分众原股东、新投资者和FMCH分别直接持有T1公司70%、20%和10%的股权框架,进而再以此与上市公司进行交易。即便借壳上市不成也为自己留了很好的退路。

在2015年1月分众传媒就曾公开表示,按照分众传媒退市时向投资人所承诺的内容,分众传媒将在两年内再次上市,地点会在香港或者内地。分众传媒CEO江南春也曾表示,选择较为熟悉的境内市场获得高市值不失为一个好决策。

分众借壳上市步伐临近 最快6月底登陆资本市场

分众传媒 重启IPO一事有最新进展。腾讯科技今日获悉,分众传媒拟通过一系列资产整合与架构调整,搭建拟上市主体T1公司,未来通过借壳方式实现国内A股上市。

分众传媒借壳上市实际主体为T1公司,分众股东以其持有的T1公司资产与上市公司原有资产置换;置换差额由上市公司向分众股东以现金加发行股份方式支付,同时募集配套资金。

交易完成后,分众持有的T1公司资产注入上市公司,分众传媒原股东取得上市公司控制权。

据《上海证券报》报道,分众传媒计划保留T1公司境外持股结构,也就是分众原股东通过Focus Media (China) Holding Limited(FMCH)持有T1公司80%股权,新股东持T1公司20%股权。

等到重组方案获批后,再部分拆除FMCH中间架构,形成分众原股东、新投资者和FMCH分别直接持有T1公司70%、20%和10%的股权框架,进而再以此与上市公司进行交易。

一位知情人士对腾讯科技证实,分众传媒股东中 江南春 (微博) 持有26.73%股权,战略投资者方源资本、凯雷集团、复星国际、中信资本持股分别为19.71%、19.71%、17.43%、9.85%。

分众2011年、2012年、2013年净利分别是11.29亿、14.87亿、13.20亿,2014年预计实现净利润25亿,本次拟转让老股时给出的总估值约为460亿元,借壳方案中估值或达500亿。

一位参与分众传媒上市计划的核心人士向腾讯科技透露,分众传媒何时上市还存在不确定性,主要是分众传媒追求15倍估值,卡在了证监会“红线”上,导致审批拖延时间很长。

“分众传媒这次估值主要是基于对2015年利润的预测,预计最快是6月底上市,最慢是在9月底或10月初,从目前的情况看,应该监管机构不会拖延分众传媒上市的计划。”

上述人士表示,分众传媒不是VIE结构,拆红筹非常简单,江南春作为核心人员不会借机退出,分众传媒管理层也持股,随着监管机构政策越来越宽容,这次资本运作问题不大。

实际上,早在今年1月,腾讯科技曾独家报道过江南春正酝酿重新包装分众传媒上市。与上一次风风光光选择在美国上市不同,这次分众传媒选择地点可能是香港或内地资本市场。

此后,有知情人士进一步向腾讯科技爆料,分众传媒曾酝酿与凤凰传媒进行借壳上市,双方最终因为价格等原因未谈妥,但分众传媒仍在酝酿国内上市,预计很快可以完成。

此番操办分众传媒重新IPO的具体负责人是分众传媒CFO兼执行董事刘杰良,刘杰良及其团队运作分众传媒重新IPO一事已有几个月时间。

刘杰良加入分众传媒前,他在丰德丽控股(eSun Holdings)大中华区娱乐集团担任执行董事。在丰德丽控股之前,刘杰良还曾在高盛集团亚太研究媒体和互联网团队担任执行董事。

当前分众传媒重新上市的概念也在改变。江南春希望外界不要以为分众传媒只是在楼宇间卖广告,是老旧模式,而是在卖广告之外,还有更多附加价值,尤其是在O2O和移动端领域。

三 : 分众传媒:价值千亿的回归如何完成?

分众传媒是第一家从纳斯达克退市并以借壳方式登陆A股的中概念公司。(www.61k.com)正如马化腾点所说,A股那些风光无限的科技公司“在行业里根本排不上号”。毫不夸张地说,分众传媒是第一家在A股交易的优质科技股。

分众传媒重组方案有什么细节、估值是否合理、各方收益如何?

资产重组方案

2014年12月11日,主营硅橡胶的宏达新材因筹划重大资产重组开始停牌。半年后,重组方案终于水落石出。

2015年5月20日,宏达新材公告称“已初步确定拟通过资产置换、发行股份及支付现金购买分众多媒体技术有限公司(以下简称“分众传媒”) 100%股权。公司股票将不晚于6月9月复牌。”

可能由于心情激动,宏达新材工作人员把“6月9日”打成了“6月9月”,当夜11点36分不得不发了更正、致歉公告。激动是可以理解的,宏达新材停牌前的股价为8.93元,市值仅38.6亿。分众传媒的业绩甩暴风影音大半个太阳系,宏达新材复牌后至少会有十几个涨停,保守估计市值在1200亿以上。(注:好事多磨,宏达新材并未在6月9日按期复牌)

6月3日,宏达新材发布《重大资产置换并发行股份及支付现金购买资产并募集配套资金暨关联交易报告书》,重组方案正式曝光。

根据重组方案,上市公司将以宏达新材全部资产(作价8.8亿)与分众多媒体100%股权(作价457亿)置换。差额部分以股票及现金补偿:以7.33元/股向分众多媒体原股东方发行54.42亿股并支付现金49.3亿(全数为分众多媒体境外母公司FMCH所得)。现金通过向不超过10名特定对象发行新股获得(不超过5.51亿股)。

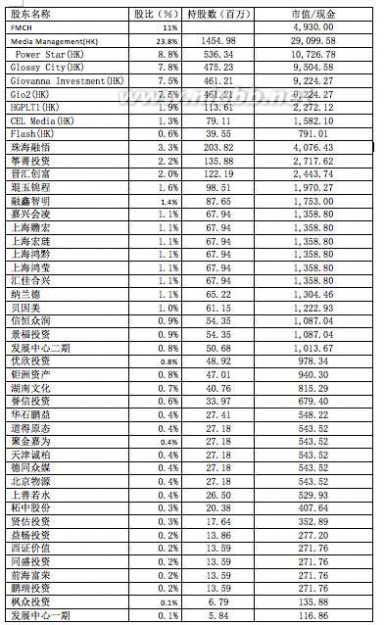

重组完成后(增发5.51亿股之前),总股本为58.74亿股,原股东持有4.32亿股,占比7.35%,江南春通过Media Management(HK)持有宏达新材14.55亿股,占比24.77%,成为上市公司的实际控制人。

分众传媒其它44家旧股东,按比例获得宏达新材股票,占比从0.1%至9.13%不等。江南春所获股票限售期为36个月,其它旧股东为12个月(持有分众传媒股票不足12个月者禁售期为36个月)。

有意思的是分众传媒将换到手的资产(作价8.8亿的原宏达新材)全部转交宏达新材原大股东伟伦投资。根据“人随资产走”的原则,宏达新材全部员工的劳动关系,养老、医疗、失业、工伤、生育等社会保险关系,均由伟伦投资继受。

从差点收购新浪到险些被新浪收购

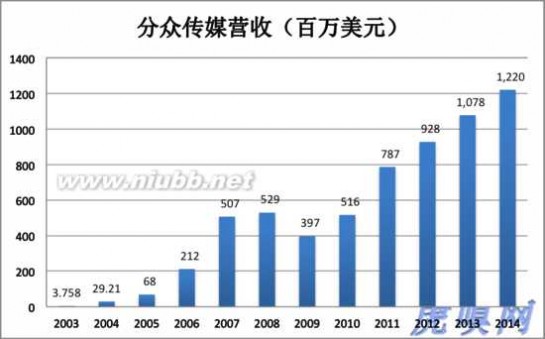

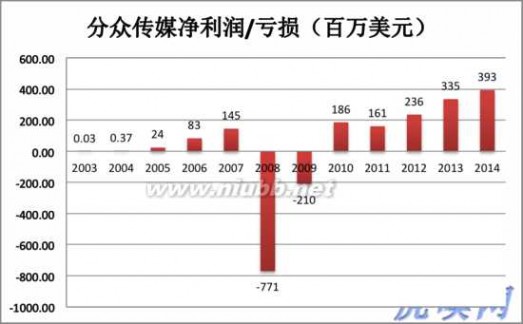

2003年,分众传媒营收仅为375.8万美元;2014年营收、净利润分别达到75亿和24亿(折合12.2亿美元和3.93亿美元),经营活动净现金流25.2亿。

在漫长的十二年当中,分众传媒并非一帆风顺。收购框架、吞并聚众、收购好耶,江南春曾是中国科技界第一收购狂人。2007年,分众称自己是仅次于央视和上海文广的传媒集团,甚至准备动手收购新浪把“仅次于”改写为“超越”。

2008年,金融危机的影响开始显现,商家广告投放大幅减少,特别是金融、汽车等领域的高端客户压缩开支、乳品广告受到“三聚氰胺”事件影响”全军覆没”,加之做空机构的推手,分众市值暴跌90%(最低跌至5.16美元)。险些被新浪以13亿美元收购,收购终止的原因是未通过商务部审批(原因是构成垄断)。#江南春要感谢政府#

经历了2008年、2009年的波折,分众传媒又新走了正轨。

截至2009年底,分众传媒商业楼宇联播网安装的液晶屏和数字框架总数为13万块,框架网络非数字框架总数为22.5万个,卖场终端联播网液晶屏总数为4.5万个。

到2014年12月31日,分众传媒视频媒体达13.4万个(覆盖全220多个城市)、框架媒体达96万个(覆盖46个城市)、卖场终端5.88万台(分布于沃尔玛、家乐福等大型卖场,共约1900家)。此外,还与220多个城市的770多家影院签约。

根据益普索、艺恩等咨询机构的报告,分众传媒要楼宇视频广告、电梯框架广告及影院广告三大市场的份额分别为95%、70%和55%。#再次感谢商务部#

分众传媒的估值

2014财年,分众传媒营收、净利润分别达到75亿和24亿(折合12.2亿美元和3.93亿美元),经营性活动净现金流25.2亿。

截至2014年末,分众传媒账面现金和净资产分别为48.8亿和56.9亿。评估机构用收益法对分众传媒给出的估值为496.3亿。粗略算来,分众经营性资产估值约为440亿,净态市盈率为18.3倍。另外,分众传媒卖方承诺2015年、2016年、2017年净利润分别不低于29.6亿、34.2亿和39.3亿,则440亿估值的动态市盈率为15倍。

由于A股中没有与分众传媒类似的公司,难以用市场法进行估值。2015年6月3日收盘,宏达新材所在的中小板平均市盈率83倍。按50倍净态市盈率,分众传媒(原宏达新材)市值将在1200亿,对应股价20元出头。

50倍PE、20元股价、1200亿市值,在当今的A股市场是相当保守的估值。

私有化、回归A股

2012年12月,分众传媒正式宣布私有化方案:由Giovanna Parent Limited(简称Parent)牵头,以每份ADS(美国存托股)27.50美元的价格收购分众传媒全部流通股。收购价对应的市值约为37亿美元。江南春以股权为抵押从多家金融机构获得超过15亿美元贷款,所以分众私的有化是迄今为止中概股最大的一次杠杆收购。

Parent的股东包括江南春、凯雷亚洲、中信资本、光大控股、复兴国际、鼎辉投资、方源资本等。2013年5月23日,分众传媒完成私有化,江南春及复兴透过Parent持有分众传媒35.5%股权。

2014年12月,相关各方正式终止了VIE架构下的权力、义务,VIE架构被成功拆除。

61阅读提醒您本文地址:

2015年回归A股之前,分众传媒进行了两轮股权腾挪。4月初,FMCH将所持分众89%股权转让给9家境外机构(它们是分众私有化的资金提供者)。随后这9家机构又将部分股权转让给30多家境内机构。(注:在资产重组中,FMCH以剩余的11%股权换取49.3亿现金)

下表为置换前分众传媒45家股东的持股比例、置换后持有上市公司股票数量及市值(按每股20元计算)。其中江南春持股市值约为290亿元。

重组完成后,宏达新材原股东持有的4.32亿股将“鸡犬升天”,市值飙升到86亿以上。其中,原大股东伟伦投资持股市值达33亿。

回来之后做什么?

那么,分众靠什么去支撑甚至做大千亿市值呢?据腾讯科技报道,在宏达新材复牌前夕,江南春见了一干投资人,阐述他对分众未来的设想,主要的意思是:分众要利用2.5亿存量用户的资源,做好人与信息、人与服务、人与金融对接的O2O生态。

未来,分众要做O2O服务,如何把服务植入到写字楼、公寓楼当中,提供最便捷最个性化的O2O的服务。

在分众2.5亿用户当中,既有人要用余额宝存钱,又有人要在这个市场上借钱,中国最活跃的消费者,他对于借贷、理财,透支,有一系列的所谓金融方面的需求。

分众在未来是参与还是自己投资去做都有可能。分众是个开放式流量平台,把流量当孵化器,无论用合资还是投资方式,未来跟写字楼社区有关的O2O和金融服务,一旦看中,分众就投资加资源注入,帮他累积用户再转化成交易。

在未来的三年当中,分众将继续巩固人与信息对接的同时,我们将会在人与服务的对接,人与金融的对接上尝试,关键是怎么服务好这2.5亿主流的消费群。他在那边会发生很多种需求,他对于生活服务的需求,对于金融等需求,都在这两个(写字楼与公寓)最核心的场景中发生的时候,我们如何能很好的满足他。分众最容易用最低的成本拥有这些用户,如何把这些用户转向交易转向O2O服务和金融服务。

分众会经历三个过程,一个是卖土豆的时期就是卖广告,第二个是卖弥猴挑就是做O2O服务,第三个就把农业地变成商业用地盖大楼,就是做好楼里的人的金融服务。

资本市场是否看好他画的这个饼?让复牌后的宏达新材来给出答案吧。

61阅读提醒您本文地址:

四 : 雷军、傅盛联手投资蓝鲸传媒 估值 6 亿

有消息称,雷军和傅盛联手投资蓝鲸传媒集团,投资金额过亿。

蓝鲸传媒集团拥有蓝鲸App(中国最大的财经记者社区和财经新闻原创门户)、拥有千万股民用户的财联社App和信息终端、浑水自媒体平台等等。本次是蓝鲸的B轮融资。

据知情人士透露,蓝鲸完成此次融资后,估值已达6亿元。

本文标题:分众传媒估值-因50亿估值 杨幂的嘉行传媒又惹证监局关注了61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1