一 : 一睹硅谷最火投资人Yuri Milner的亿元豪宅

要问当今硅谷那些创业者最想见的投资者是谁,Yuri Milner无疑是他们的首选。Yuri Milner一直以大手笔著称,投资了风头正劲的Facebook和 Groupon等创业公司。

最近这位当今科技业最火的投资人在硅谷Los Altos购得一套价值1亿美元的超级豪宅。该豪宅共有5间卧室和9间浴室,下面让我们来瞧瞧什么叫超级豪宅。

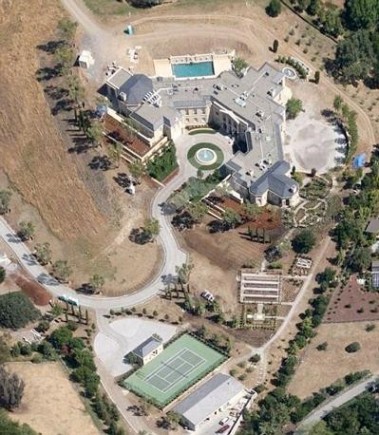

这是张豪宅的鸟瞰图

房子前有座漂亮的喷泉

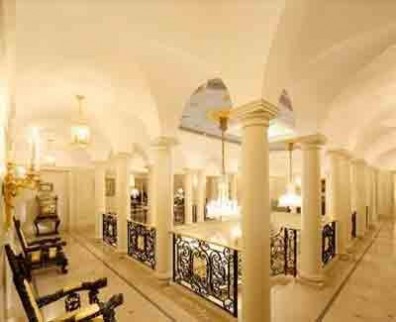

华丽的拱桥和栏杆

室内设计有点法国古堡的风格

餐厅足够12人用餐,是不是要请Facebook CEO和Groupon CEO呢?

很温馨的样子,Yuri Milner会让他的家人一起过来住吗?

用柱子把走廊围起来,同时走廊的天花板也是拱形的

这就是卧室,空间是不是很大

二 : 全国八成天使投资人在中关村,仅次于美国硅谷

中关村管委会副主任王汝芳在日前的第四届中关村天使投资论坛上表示,目前活跃在中关村的天使投资人超过1万名,占到了全国的80%;中关村独角兽企业已经超过40家,仅次于美国硅谷。

与论坛同时举行的双星汇颁奖典礼评选出了2015年度中关村十大天使投资人、2015年度中关村优秀天使投资人、2015中关村创业之星、2015中关村创投之星等。

王汝芳说,天使投资是中关村创新创业生态系统中最重要的组成部分,能帮助年轻人和团队实现从概念到公司的梦想,而这恰恰是创业中特别关键的环节。目前活跃在中关村的天使投资人超过1万名,占到了全国的80%,聚集了雷军、徐小平等一批知名的天使投资人和IDG、红杉、北极光等国内外知名投资机构。

王汝芳表示,中关村迅速崛起多个新兴产业,与中关村天使圈的帮助和支持有着极为密切的关系。尤其移动互联网行业更是非常明显的得到了天使投资的推动,像小米手机、聚美优品等都有天使投资人的支持。此外,也催生了一批估值超过10亿美元的“独角兽企业”,其中,美团点评、滴滴快的的估值超过100亿美元。目前,中关村独角兽企业已经超过40家,在全球仅次于美国硅谷。

从数据上看,中关村天使投资和创业投资案例分别占全国的42.7%和32.2%,天使投资和创业投资金额占到全国的1/3以上,在全国位列第一。目前,天使投资、合伙人制和众筹已成为创业新趋势。

三 : 硅谷泡沫涌现、国内创投火热的“两重天”跨境投资机会来了

摘要:中国有大量资金而好项目有限,美国有大量优质创业公司而市场萧瑟,如何打破这样的不平衡?

正值LinkedIn面临困境之际,CEO Jeff Weiner表示将放弃领取自己的2016年度股权奖励,转而将这些股份让给公司员工

市场总是有狂欢,也有低迷。不巧的是现在的我们,正在致力走出低迷时期的阴霾。

就在不久前,创业先锋地硅谷,随着LinkedIn股价一个交易日内暴跌40%以上,新一轮创业公司估值大缩水、市场回归理性的调整大幕正在拉开。

美国:新一轮调整期到来

在2009年3月,纳斯达克前主席麦道夫被宣判入狱150年的那一天,以科技股为主的纳斯达克指数创下了1265点历史低位,经过接近7年时间,于去年年中涨到5231点高点。在这段牛市里,每年投资纳斯达克股指的回报率约25%,良好的回报率吸引了广大普通消费者积极投入股市,要知道股神巴菲特的年回报率只是稳定在30%左右;相比之下,硅谷VC的回报率则远没那么理想,其在2012年的平均回报率仅有5.3%。

而这样的股市狂欢在2015年10月开始掉头,并一路下走到现在的4700点(3月初)左右。

“由此说明,我们期待已久的7、8年一次的资本市场回调已经开始了。”这是管理着多支风险投资基金的美国中经合集团合伙人刘勇对市场的评价。

实际上,回顾在2001年,安然公司的倒闭成为上一轮科技泡沫的导火索;2008年雷曼兄弟破产,成为次贷危机爆发的标志性事件;而到了2016年,则是LinkedIn股价的暴跌和大量硅谷创业公司开始裁员;这些都在一定程度上证明了美国硅谷科技泡沫每7、8年的周期调整。

历史总是相似的,在上一轮泡沫破灭期,2008、2009年市场调整的结果便是上市公司股票大跌、非上市公司融资困难、公司估值持续下降等,接着大批创业公司关门大吉,硅谷大型科技公司开始裁员……如今这些情形正在硅谷真实上演。

站着悬崖边的硅谷创业者、投资人

凛冬已至,当下不少过去几年炙手可热的科技明星、独角兽正在度过最艰难的时期。

于2009年成立的Pure Storage,每年都在不停融资从A轮到F轮,直到2014年8月完成最后一轮,达到估值30亿美元,并在一年之后2015年10月上市。但在上市首日,其估值却低于一年之前,只有29亿美元,而这仅仅是开始。

无独有偶,2015年的另一家明星公司Square,在10月登陆纳斯达克时市值只有29亿美元,与2014年最后一轮估值60亿美元相比,市值在二级市场几乎跌了一半(可参考钛媒体此前对Sqaure流血上市的报道)。

“在VC/PE阶段产生的估值泡沫,到了二级市场得不到市场认可。”刘勇表示,这样的直接结果便是创业公司估值下降。

市场的不景气除了估值下降外,还体现在裁员潮的涌动。进入2016年后,Yahoo、VMware、黑莓等老牌公司,和Tango、NetApp等初创公司纷纷开始裁员。市场研究机构DataFox的数据显示,仅在今年2月份,便至少有18家科技企业或与科技相关的企业进行裁员,雅虎裁员将超过1500人,NetApp裁员12%,Zenefits裁员250人……包括硅谷最著名的VC集团Andreessen Horowitz(A16Z)均开始裁员。

“裁员已经成为硅谷目前最新的趋势。而硅谷曾经的独角兽们,在褪下华丽的外衣之后,有的上市之后市值下跌,有的甚至没有上市机会,同时面临下一轮估值调低。”作为一名长期活跃在美国的投资人,刘勇如此评论道当今硅谷的形势。

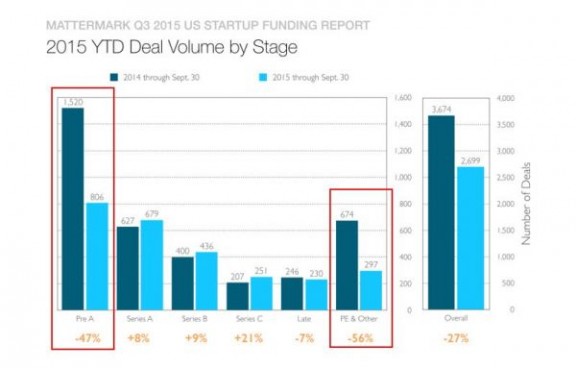

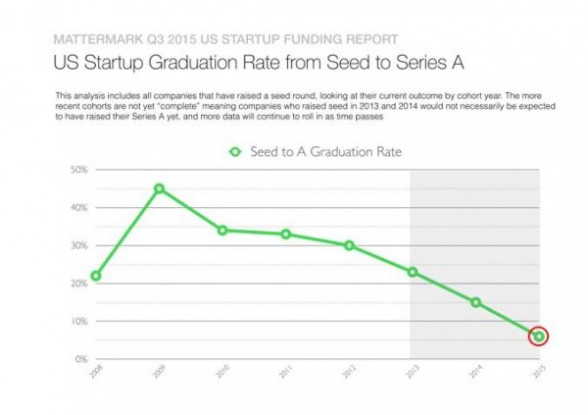

另一方面,嗅觉敏感的资本在创业者产生畏惧之心前,便开始观望、谨慎起来。数据显示,2015年与2014年同期相比,无论是Pre-A轮还是IPO阶段,投资交易量总数下降幅度达50%。另外一个关键数据是,美国创业公司从种子轮能顺利进入A轮的比例,从2009年的最高峰45%,下降到不足10%。这在一定程度上也说明过去几年天使投资存在巨大泡沫。

天使投资的巨大泡沫

创业公司由种子轮进入A轮的比例逐年下降

刘勇总结了两个促成了泡沫产生的原因:

一是包括来自中国等其他地区热钱的涌入,市场资金充裕需要出口;一是诸如Kickstarter、Angellist等众筹平台的出现,极大地便利了天使投资人寻找创业项目,但因为能进行后续轮投资的风险投资机构数量有限,在一定程度上造成天使轮项目众多,但A轮接手较少的情形。”

此外,刘勇还表示,具体每一个投资个体,可能还因为投资人经验不足,形成羊群效应,使得不少天使投资人也站在了悬崖边上。

中国:大量资本需求投资出口

在硅谷科技行业正在经历痛症期时,世界另一边的中国受着影响,但情形却有些不同。

从中国市场经济来看,近年大环境并不理想,国家GDP逐渐下降(最新为6.8)。在经济不景气时,央行开始定期增发货币以调节市场,例如2009年拨放4万亿,今年1月则新增贷款2.5万亿。在换汇控制严格、股市不振的情形下,大量资本亟需寻找投资出口,其中一个便是回流到房地产行业,表象便是近期房产急剧涨价;而另一个资本出口便是创新、创业领域,大量资金开始涌入各地创新/创业基地、孵化器、加速器、众创空间等领域。

根据中国清科研究中心统计,风险机构在2015年投向新创企业的资金达到1293亿元,仅次于约4000亿元的美国,成长为世界第二大创新大国。

与此同时,国家也开始设立科技引导基金、税收优惠以及鼓励扶持天使投资的相关政策。2015年1月召开的国务院常务会议中宣布成立国家新兴产业创业投资引导基金,助力创业创新和产业升级,目标规模为400亿元人民币。同时,设立国家中小企业发展基金,由中央财政通过整合资金出资150亿元,吸引民营和国有企业、金融机构、地方政府等共同参与,形成总规模为600亿元的国家中小企业发展基金,以用市场化的办法,重点支持种子期、初创期成长型中小企业发展。

正如美国科技市场发展周期的前段一样,急剧扩大的资本开始活跃起来,而资本的过剩以及一些地方的补贴政策,使得大量参差不齐的初创企业有机会获得融资。有人会担心国内也出现科技泡沫,毕竟每年产业转化的创新有限,并与整个社会结构息息相关,而非单纯的资本力量可以促进。

但一个好消息是情况正在改变,继夏季经济减速状况更为突出之后,风投机构的投资筛选程序更加严格,经营不善的创业企业也在被市场淘汰。

“总体上看,国内的科技投资市场仍是在良性健康的有序发展。”刘勇说道。

跨境资本正在赢得机会

从上述种种市场信号看来,美国科技泡沫正在破灭,而与此同时,中国则进入科技市场资金急剧增长期。

但不可否认的是,“在中国亟需的科技创新领域,例如机器人、电动车、虚拟现实/增强现实、人工智能等,尽管中美两地都有大量的创业公司,但总体上看,几乎在每一个上述领域,美国创新公司的数量和技术实力均领先于中国。”刘勇说道。

中国有大量资金而好项目有限,美国有大量优质创业公司而市场萧瑟,如何打破这样的不平衡?在刘勇看来,一个潜力巨大的跨境投资机会正在诞生。

“现在的可行之道是:要么把中国资金引入到美国,要么让更多优秀的美国公司进入中国市场落地。”刘勇表示,目前以美国中经合集团为代表的一些跨境科技创投基金正在部署这两件事情。“一方面吸引国内投资机构将资金注入到我们在硅谷的创投主基金,另一方面也将我们在美国所投科技项目,共享给我们国内的LP、合作伙伴、地方合作园区等,让他们有机会将资金投入到技术领先、潜力巨大的美国创业公司里。”

据悉,美国中经合集团每个月均会安排1~2家所投的美国高科技公司来到中国市场,如被比尔·盖茨的妻子梅琳达·盖茨的高度评价、被挑剔的苹果看中的硅谷明星创业公司Wonder Workshop,在2016年年初开始来到中国。在美国中经合集团中国团队的引导下,Wonder Workshop开始在北京、深圳、杭州等地与国内基金、孵化器以及制造企业等接触,并计划在国内注册子公司,同时美国中经合集团中国团队也不断推进国内关联人民币基金的募集与合投,参与Wonder Workshop后续融资计划。“我们正在完成中美的双向流动,从中到美的资金流;从美到中的技术创新流。”刘勇表示。

在跨境领域已有20多年经验的美国中经合集团,正在致力于“帮助优秀创业公司开拓中国市场,并且我们也协作国内投资方提升投资效率,并将资源集中在优势项目上。”刘勇表示。

同时作为一家跨区域的风险投资机构的合伙人,他对正在寻找方向的中国投资人、创业者的建议是,2016年或许可以AR/VR、机器人、金融科技(如区块链技术)、生物技术、新能源等五大领域赢得更多机会。

四 : 硅谷投资人与媒体交恶 反击对初创公司的质疑

[摘要]投资人与媒体记者对初创公司认识的出发点不同,争议或者不是件坏事。

BI中文站 10月19日报道

没有人喜欢被质疑。

终于,硅谷的一些知名科技产业投资人开始对媒体记者质疑部分硅谷热门初创公司感到了恼火。

媒体与初创公司创始人最新一次交恶发生在上周四,当时《华尔街日报》对热门医疗科技公司Theranos提出了质疑。该公司创始人、首席执行官伊丽莎白·福尔摩斯(Elizabeth Holmes)很快便对媒体的质疑发起了反击。

不过一些风险投资人似乎也对媒体的做法感到非常恼火。Greylock合伙人约什·艾尔曼(Josh Elman)为此发表Twitter消息称,《华尔街日报》的报道“可能就是一派胡言。”不过艾尔曼后来又发Twitter消息,称在他与《华尔街日报》记者克里斯托弗·米姆斯(Christopher Mims)进行激辩时,自己事实上对所争议的问题了解的并不多。

艾尔曼并不是唯一卷入这一风波的风险投资人。刚刚募集了7亿美元资金,准备涉足初创公司最后一轮投资业务的初创公司孵化器Y Combinator创始人山姆·艾尔特曼(Sam Altman)就批评称,有人在Theranos的问题上煽风点火。

不过BI认为,媒体并未在Theranos问题上存有偏见。相反,许多人都开始慎重考虑《华尔街日报》所提出的问题。作为两届普利策奖得主,此次Theranos风波事件的记者约翰·卡瑞尤(John Carreyrou)也被推到了浪头风尖。不过BI选择支持卡瑞尤,相信他尽可能的试图揭秘事实并告诉人们真相。

媒体记者与风投的世界观差异近来体现的越来越明显。

上个月,风险投资人维诺德·科斯拉(Vinod Khosla)就与编辑乔恩·希尔伯(Jon Shieber)在科技论坛TechCrunch Disrupt上发生了摩擦。希尔伯在当时的访谈活动中对Khosla Ventures投资的食品初创公司Hampton Creek提出了质疑。BI与科技博客TechCrunch此前都已发表文章对这家公司的科学和伦理提出过质疑,而且美国食品药品署也使用“误导”这样的词语对这家公司进行了批评。

科斯拉当时曾表示,这家公司所做的一切“令人敬畏”。但是希尔伯却表示,该公司的业务“存有争议”。科斯拉在访谈中瞬间发飙,说“这有一位不了解情况的记者有着自己的观念,编造了一个有趣的故事。”希尔伯说,“希望如此,希望如此。希望这家公司能够讲出一个有趣的故事。”科斯拉说,“不好意思,不过我对这家公司的了解确实要比你多。”

就在同一天,红杉资本合伙人Roelof Botha在参加彭博电视访谈节目时,也对外界关于科技产业是否存在泡沫的问题发表了自己的看法。Roelof Botha在此次访谈中说,“我一直关注着我们投资的初创公司,这与那些不了解这些企业如何发展的人截然不同。我记得2001年我还是PayPal高管时曾经读到过一篇文章,对PayPal的业务模式产生极大的质疑。要知道,PayPal如今已是一家市值达到400亿美元的上市公司。”

私下里,其他风险投资人同样也对媒体怨声载道。他们的观点无非就是:“初创公司创始人的工作确实非常艰辛。他们正在尝试一些新生事物,推动社会向前发展。科技媒体并不了解事实情况,因为给他们一些喘息的空间。”

风险投资产业过去7年来一直受益于低利率的市场环境,这让他们能够轻易募集到更多资金,意味着他们有大把的钱对初创公司进行投资。如今,许多初创公司以超高的估值募集到了新一轮融资,这让它们已经很难在下一轮融资中以更高的估值募集资金。

事实上,许多风险投资人如今在发表言论时已越来越紧张,其中就包括了马克·安德森(Marc Andreessen)、布拉德·菲尔德(Brad Feld)等风险投资人。同样,他们对投资也已开始变得谨慎。(明轩)

五 : 这俩人做了件T恤就拿到了硅谷的风投

[摘要]因为手里的钱不够,所以他们没有直接购买大批T恤,而是建了一个网站,在仅有的页面上表示:如果预订量够多,他们就会印制T恤。

腾讯科技讯 11月23日,当警方突击查封了一间深受布朗大学学生喜爱的酒吧后,沃尔克·威廉姆斯(Walker Williams)和他的朋友做了一件很多参加抗议的学生都会做的事情:他们设计了一件T恤。

因为手里的钱不够,所以他们没有直接购买大批T恤,而是建了一个网站,在仅有的页面上表示:如果预订量够多,他们就会印制T恤。他们的确做到了,而3年后的今天,他们俩已经不必在为缺钱而发愁了。

尽管他们当初试图拯救的那家酒吧依然大门紧闭,但威廉姆斯和他的朋友艾维·斯蒂茨-克莱顿(Even Stites-Clayton)却因为这件事获得了灵感,创建了一家名叫Teespring的T恤设计和销售服务公司,而且刚刚拿到了3500万美元的风险投资。在此之前,他们已经获得了2100万美元的融资。

对威廉姆斯来说,这家公司的真正目的并不在T恤上。他说,关键是让企业家的灵感不再受到后勤问题的牵绊。“把产品引入市场应该像想出伟大的创意一样简单。”他说,“真正应该比的是谁的创意更好,而不是谁能筹到钱。”

从很多角度来看,这似乎都是一个电子商务方面的创意:削减中间费用。就像亚马逊把实体店逼上了绝路,Airbnb对酒店构成了冲击一样。威廉姆斯相信,Teespring也在创业领域开拓着同样的事业,帮助创业者降低扩大生产的成本。为了进一步优化流程,该公司还准备在肯塔基州北部开设一个11万平方英尺(约合1万平方米)的工厂,由在线鞋店Zappos前订单履行主管负责运营。

微品牌

为了进一步简化T恤面市的流程,Teespring希望剔除潜在卖家的风险。如果有人想要设计一件T恤,可以直接把方案上传到网上,定好售价,然后开始接受预订。关键在于,卖家不必像传统模式一样,非要等到吸引了最低订单才能开始印制体恤。

但Teespring本身就有很大的订单量,所以每个个体参与者的最低订单要求就会大幅降低。威廉姆斯表示,该公司的T恤出货量已经达到600万件,而卖家的预售订单最低甚至只要达到5件就可以开始生产。

作为领导Khosla Ventures参与这轮投资的负责人,基斯·拉博伊斯(Keith Rabois)表示,Teespring的模式是让“微品牌”得以扩散。所谓“微品牌”,指的是针对个人或其亲朋好友设计的产品,而不是针对大众市场开发的。

“人类的亲属关系可以通过T恤联系起来。”拉博伊斯说,“尽管看起来很简单,但T恤却可以在情感上产生极其重要的影响。”

模式验证

威廉姆斯表示,除了这些“微品牌”外,他的公司还为“微企业家”创造了机会,其中有些人正在逐步发展壮大。他说,已经有数百个卖家在Teespring上赚到了六位数,甚至有十多人成为了百万富翁。

Teespring目前已经利用科学的方案解决了T恤的设计、生产和销售工作,他们今后还准备进军其他产品领域。威廉姆斯不肯透露今后的计划,但他表示,T恤只是一个模板。

“我认为Teespring在体恤上没有多大发展空间。”他重复说。相反,他认为T恤之于Teespring就好比图书之于亚马逊,只是起步阶段的业务。“这是一种模式验证方式。”(长歌)

本文标题:硅谷天使投资人-一睹硅谷最火投资人Yuri Milner的亿元豪宅61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1