一 : 目前我国最重要的运输方式是[]A、公路B、铁路C、航空D、水运

| 目前我国最重要的运输方式是 |

| [ ] |

| A、公路 B、铁路 C、航空 D、水运 |

| B |

考点:

考点名称:中国的交通运输业现代交通:

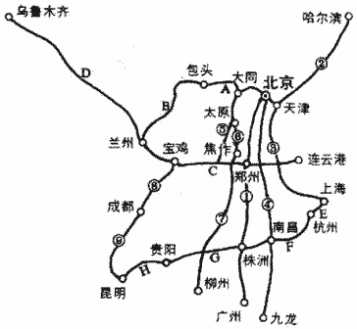

“五纵”与陇海线、长江干流交汇处的城市: “五纵”名称 京沪线 京九线 京广线 焦柳线 宝成-成昆线与陇海线交汇处的城市 徐州 商丘 郑州 洛阳 宝鸡 与长江干流交汇处的城市 南京 九江 武汉 枝城 攀枝花

二 : 海航系“运作术” 多家上市公司负债率逾70%

海航集团的“一日千里”式发展的背后,是资本的力量。[www.61k.com]

截至去年年中,海航集团的资产负债率达到78%。这个数字,从一个方面反映了它的资金承压,也从另一个方面说明了海航“找钱的本领”。

“找钱”方面,海航是个公认的“高手”。根据新京报记者的梳理,“海航系”的资金来源多样。它既从各色的银行获得了大量的贷款,同时又公开发行了近百亿元的公司债券。

与此同时,由于旗下有9家上市公司,“海航系”的运作亦称得上“长袖善舞”。它旗下多家上市公司轮番推出动辄百亿元的定增,而其对上市公司股权质押的使用,也堪称“疯狂”。

海航集团也曾通过与旗下上市公司之间的关联交易,获得了溢价。

对于资本运作方面的一些问题,海航集团对新京报记者表示“感谢关注”的同时,未做具体回应。

多家上市公司负债率逾70%

大规模并购产生的一个后果,即是海航集团的负债率居高不下。同时,负债率高位运行,同样存在于“海航系”的多家上市公司。

创业22年后,海航集团已经成为一家“巨无霸”的企业。自命“巨型企业”的海航集团称,它创造了“商业史”上的奇迹。

据其官网介绍,目前海航集团下设航运、金融、旅游、地产、机场、商业等多个板块。其中,单是航运业务方面,就运营管理着包括海南航空、天津航空、首都航空、乌鲁木齐航空等在内的13家航空公司,拥有飞机541架。

几份公开材料展现了海航集团的资产规模和财务情况。4月16日,一家评级机构发布了海南航空的债券评级报告。该报告显示,截至2014年6月,海航集团合并报表口径的资产总额为2918.57亿元,净资产为626.12亿元。

而在2013年年末,上述两项指标分别是2661.84亿元和570.3亿元。这也就是说,6个月时间内,海航集团的资产总额增加了257亿元,增长幅度为9.7%。

这只是近几年海航集团资产规模极速膨胀的缩影。海航集团的债券募集书显示,2009年底,其资产总额为553.8亿元;一年后,数据翻番达到1111亿元;而到2011年底,海航集团的资产总额达到1731亿元。

按照上述数据计算,在2009年底至2014年6月这5年半的时间内,海航集团的资产总额增加了4.86倍。

资产规模的膨胀,主要原因是受到一系列并购的“催肥”。最近几年,海航集团频频并购国际和国内资产。比如,2011年,它以10.5亿美元收购了集装箱租赁公司SEACO;2013年,海航集团又出资2.34亿欧元,拿下了西班牙NH酒店20%的股权。

而在国内市场上,海航集团也拿下了多家上市公司。2013年8月,海航集团旗下的海航资本,出资16亿元接盘亿城股份(现改名海航投资)的大股东之位;2014年6月,海航集团子公司的海航旅游,亦以16亿元的价格入主桂林旅游。

目前,A股市场上已经形成了9家上市公司组成的“海航系”。这些由海航集团参控股的上市公司包括海南航空、海岛建设、海航投资、渤海租赁、天津海运、易食股份、桂林旅游、九龙山旅游、西安民生等。

同时,海航集团旗下还有美兰机场、首长科技等两家香港上市公司。

大规模并购产生的一个后果,即是海航集团的负债率居高不下。根据债券募集书披露的数据计算,2014年6月,海航集团的资产负债率达到78%。而在2011年时,其负债率达到79.61%,逼近八成。

负债率高位运行,同样存在于“海航系”的多家上市公司。2014年年报显示,当年,海南航空的负债率为74%,海岛建设为77.87%。而截至去年三季度,渤海租赁的负债率为81.21%,天津海运更是高达95%。

4月24日,海航集团在回复新京报记者的采访邮件中,表示感谢记者的关注,未透露海航集团目前的资产负债率情况,也未就外界对其高负债率的质疑作出回应。

“系内”频繁互保

有人将海航集团称作找钱的高手。“海航系”的借款有一个特点,即集团公司和关联方与旗下上市公司之间频现互相担保。

过去多年间,海航集团负债率居高不下。对此,海航方面曾回应称,航空行业本身属于重资产的高负债率行业,“80%的负债率非常健康”。

背负着高额债务,海航集团却在并购和扩张的路上越走越远。“海航花钱的同时,还圈钱”。之前,有人将海航集团称作找钱的高手。它的钱是怎么来的?

根据债券募集书,2011年底,海航集团的负债总额为1378亿元。其中,长期借款的金额为752.6亿元。而绝大部分的长期借款均为银行贷款。由此可见,银行向海航集团提供着大部分的资金。

“海航系”的借款有一个特点,即集团公司和关联方与旗下上市公司之间频现互相担保。以上市公司海南航空为例,2014年底,其对外担保余额为73.1亿元,而这主要是为海航集团的担保。

同时,渤海租赁对海航集团有一笔额度为10.6亿元的担保;天津海运则为关联方大新华物流提供着1.2亿元的担保。

反过来,海南航空所发一笔50亿元的公司债,则是由海航集团提供不可撤销连带责任保证担保。

海南航空的债券募集书中,披露了2011年至2012年间的部分债权银行。从地域分布上看,海南航空的贷款大多来自于海口、深圳和广州的银行。

而从银行性质上分析,其债权银行涉及了政策性银行、商业银行和信用社,包括国家开发银行、农业银行、海口市城郊农村信用合作社联合社等。

发公司债券也是海航系缓解资金饥渴的重要途径。2013年6月,海航集团发行规模为11.5亿元的公司债券。在此之前,它先后于2008年、2009年发行规模为15亿元和13亿元的公司债。

而在2011年,上市公司海南航空还发行了两个品种共计50亿元的公司债。该债券的担保人系海航集团。去年,海南航空还发行了4亿元的短期融资券、4亿元的融资票据。

公开资料显示,2013年,渤海租赁还发行了35亿元的债券。

根据早前的报告,截至2013年6月,海航集团合并范围内待偿还公司债的金额达到88.5亿元。目前,尚无法得知海航集团最新的公司债券金额。

61阅读提醒您本文地址:

“定增与质押狂人”

自2011年4月至今,渤海租赁先后发布过20余份关于“股权质押”的公告。时人将如此密集的质押手法,取名为“车轮式滚动质押”。

拿到银行贷款后,必然会带动负债率的上升。“海航系”经常运用一种融资方式,降低其负债率——利用上市公司平台进行定向增发。

4月中旬,海航系旗下的海南航空、海航投资、渤海租赁均推出了非公开发行预案。其中,海南航空拟募资不超过240亿元,海航投资拟募资不超过120亿元,渤海租赁拟募集资金160亿元。

对“海航系”而言,操作定向增发已是“轻车熟路”。2009年,海岛建设定增募集资金7.9亿元;2011年,海南航空通过非公开发行募资80亿元;去年12月,天津海运完成了一笔120亿元的定向增发;今年2月,西安民生也抛出了一份金额超过20亿元的非公开发行方案。

上述已经完成和正在进行的非公开发行,共计可为“海航系”的上市公司带来资金逾700亿元。

海航系对募集资金安排时,一个归宿“不可避免”——偿还债务或补充流动性。

以海南航空为例,2011年募资80亿元时,有60亿元用于偿还银行贷款,其余20亿元用于补充流动性;最近240亿元的定增方案中,有50亿元的募资将被用于偿还贷款。

定向增发之外,“海航系”还熟练扭转着另一把打开资本市场“钱库”的钥匙。最近几年来,海航集团或是下属公司,频繁地将其持有的上市公司股权进行质押,从券商和信托公司处融资。

最新财报显示,大新华物流将其持有的2.5亿股天津海运,进行了质押;海航商业持有的西安民生1.86亿股,也处于质押状态;海航集团直接持有海南航空5.95亿股,全部处于质押状态;而大新华航空持有海南航空34.33亿股,其中34.22亿股被用于质押,占比99.7%。

对渤海租赁股权的质押,多次被用来论证海航系对股权质押的“痴狂”。公告显示,渤海租赁的第一大股东为海航资本。截至去年第三季度,海航资本的持股数量为7.86亿股,其中的7.799亿股处于质押状态。

据新京报记者梳理,自2011年4月至今,渤海租赁先后发布过20余份关于“股权质押”的公告。有时,甚至两次股权质押公告发布日期的间隔,不超过1个月。时人将如此密集的质押手法,取名为“车轮式滚动质押”。

目前,以最新的股价计算,海航系所质押的股权市值为440亿元。

多次疑似“损害上市公司”

一买一卖间,上市公司海南航空向海航集团贡献了十余亿元的收入。此事一度引发过外界的关注。

定增、发债、质押……为疏解资金压力,海航系在资本市场动作频频。“长袖善舞”之时,在海航系内部,控股股东与上市公司之间,经常出现一些关联交易。

早期被外界关注的案例,是海航集团与旗下上市公司平台对科航投资的倒买倒卖。科航投资的主要资产是科航大厦。2007年12月,海南航空发布公告称,将旗下公司新华航空对科航大厦的项目工程投资3.014亿元转让给海航集团。

一年后,海南航空再发公告,以17.28亿元的价格从海航集团手中受让科航投资95%的股权等资产。按照其当时的评估,科航投资的评估值达到18.2亿元。

一年之内,同上市公司海南航空的一买一卖间,海航集团获得了10多亿元的投资收益。此事一度引发过媒体和学界的关注。

海航集团与渤海租赁之间的一笔资产交易,也出现了类似的情况。

2013年10月,渤海租赁发布重大资产重组报告,宣布以81亿元的对价收购海航集团下属的子公司Seaco SRL100%的股权。

这家经营集装箱租赁的企业,号称行业内排名全球第六。先前,它是海航集团国际并购的“代表作”。2011年底,海航集团出资10.5亿美元从通用电器手中收购了Seaco SRL。

按当时的汇率计算,这笔收购约合人民币69亿元。换言之,通过这次与渤海租赁之间的交易,海航集团即实现了12亿元的增值。

渤海租赁解释称,这主要是由于“Seaco有12亿元净利润未分红,形成了企业增值”所致。

最近的一起案例,发生于2013年。主角是海航系旗下的另一家上市公司海岛建设。2013年9月,海岛建设拟以4.5亿元的价格,从控股股东海岛集团及关联方处收购海南迎宾馆100%的股权。

据媒体报道,此前控股股东拿到海南迎宾馆的价格不过9000万元,后经过增资1.7亿元后净资产达到2.7亿元。

通过这次与上市公司之间的关联交易,控股股东方面亦实现了资产的收益。在当时三公消费受到打压的背景下,收购一家星级宾馆是否恰当,也引起过争论。

4月10日,海岛建设发布年报显示,去年,海南迎宾馆实现净利润1680万元,相比2013年收购时的1802万元,下降了6.76%。

4月24日,对于外界认为海航集团利用旗下上市公司融资,补充集团的现金流,再对外进行并购的观点,海航集团未对新京报记者的采访作出正面回应。海航集团表示“感谢关注”,但未给出具体回应。

样本

海南航空6年募资将超400亿元

计划再募资240亿元,此前已募资170亿元;多数高管来自海航集团,被海航集团“实际控制”

在外界的眼中,上市公司海南航空(600221)是海航集团旗下的旗舰资产。不过,从股权上来看,早在2006年,海南航空的实际控制人就已经变更为海南省国资委。

虽然实际控制人是海南省国资委,不过,海南航空的管理层,多数来自海航集团。专家认为,虽然海航集团名义上不是海南航空的控股股东,但是,实际经营上却形成了对海南航空的控制。

在资本市场上,海南航空一直给外界“差钱”的感觉,算上此次240亿元的募集项目,自2010年以来,海南航空已经或将要从资本市场上募资超过400亿元的资金。

6年募资将超400亿

4月13日晚间,海南航空抛出了2015年以来A股最大的定增方案——公司拟发行不超过6.59亿股股票,募集资金约240亿元。

海南航空表示,此次募集的资金将用于引进飞机项目、收购天津航空股权以及偿还银行贷款。

回顾海南航空的发展史,找钱一直是其强项。自2010年以来,海南航空已经通过定向增发、发行债券的方式,共募集到资金约170亿元。

2010年,海南航空通过定向增发,扣除募集费用后,共募集资金约30亿元。2011年,海南航空通过发行公司债券募集资金50亿元;同年,海南航空还通过发行人民币债券,募集资金10亿元。2012年7月,海南航空再度募集了80亿元的资金。

61阅读提醒您本文地址:

如果4月13日晚间海南航空再度抛出来的募资方案得以顺利进行,那么自2010年以来,海南航空从资本市场上募资金额将会达到410亿元。

2014年末,海南航空资产负债率达73.99%,归属于上市公司股东的净资产为286.5亿元。

被海航集团“实际控制”

目前,海南国资委是海南航空的实际控制人,但海南航空的董事会和高管,多数来自海航集团。

抛开独立董事,2014年财报显示,13位董监高成员中,包括海南航空董事长辛笛、董事兼总裁谢皓明、三位副总裁在内的10位董监高成员,都曾在海航集团任职,有海航集团背景。

辛笛曾担任海航实业控股有限公司投资银行部总经理、海航易控股有限公司总裁等职务。

4位董事会成员,有三位来自海航集团,仅只有一位董事顾刚来自海南省发展控股有限公司,且顾刚同时还是海南省发展控股有限公司副总裁、党委委员,以及海南高速公路股份有限公司董事,2014年,与另外三位董事在海南航空领取报酬不同,顾刚并不在海南航空领取薪水。

海南航空前任董事长陈明,也是来自海航集团。陈明自2012年4月至2014年3月间,担任海南航空董事长。

浙江大学硕士生导师沈振宇博士和浙江财经大学会计学院硕士生导师宋夏云曾联合著文称,依据中国上市公司控制权和代理问题的特点,结合海南航空的股权结构和其控股股东的股权结构,以及海南航空董事会成员构成和公司高管构成分析得出,海南航空实际是由海航集团控制的,属于另类股东控制。文章称,“在另类股东控制下,公司主要代理问题是另类控股股东与控股大股东和其他中小股东的利益冲突,此时,另类控股股东可能会更疯狂地掏空上市公司。”

与海航集团多次发生关联交易

在海南航空的历史上,与海航集团曾发生多笔关联交易,有些交易从“买卖价格”上来看,受益者是海航集团。

例如2010年,海南航空以24.6亿元受让了海航集团旗下的全资子公司航鹏、国旭和国善三家房地产项目公司。其中,航鹏评估增值20.79倍;国旭评估增值18.65倍,国善评估增值22.15倍,合计增值30.8亿元。

由于没有房地产开发资质,海南航空只能将受让的三家房地产公司委托给海航集团及其下属公司开发。2011年,海南航空将上述三家项目卖给海航集团时,评估增值率仅为5.29%,转让价为27.27亿元。

中国人民大学金融与证券研究所教授顾雷接受新京报记者采访时认为:从法律层面上讲,这是合乎规定的,但从会计层面上,上述交易的评估价格值得商榷,“之间存在过大的评估差价会令投资者感到不安”。

61阅读提醒您本文地址:

三 : 触动航空公司利益 去哪儿网新业务上线即叫停

去哪儿网“智惠飞”根据大数据预测未来一周机票可能出现的最低折扣并提前销售,此举可能影响到航空公司收入。

图片来源:视觉中国

4月12日去哪儿网发布声明称,将暂时下线刚刚推出的“智惠飞”产品。这款基于大数据预测未来一周可能降价航班的产品,运行不到一天就夭折了。

据去哪儿网的说法,暂停原因是“由于上线前,没有及时和航空公司沟通说明,引起航司误解”,因此决定暂时下线产品,等待后续沟通。

去哪儿网的“智惠飞”可能惹航空公司不高兴了。

4月12日去哪儿网宣布推出一款采用人工智能技术的大数据预测类机票产品,称可以精准预测未来一周内可能降价的航班,并按照预测的最低折扣价格进行预先销售。如果预测失误将由去哪儿网承担价格上涨带来的额外费用。

据去哪儿网统计,有20%的航班在起飞前一周有降价可能,并且降价幅度在5%到15%。去哪儿网机票事业部CEO邱晖称,航空公司在航班起飞前一周会根据上座率频繁调整票价。

“智惠飞”报价相比于市场公开价格,优惠幅度能达到5%左右。宣布上线前,“智惠飞”已经在部分航线试水,原本计划这周将覆盖国内百余条航线。一直以技术为强项的去哪儿网希望通过这一新产品吸引用户。

但这一新事物可能影响到航空公司的收益。原本用户购买机票时并不了解该航班机票未来的价格,但通过大数据的预测,或有更多用户将弃买高价票,而通过“智惠飞”购买打折机票。

航空公司原本通过价格调整来适应市场供需变化、增加收益。一位从事机票代理行业多年的代理人对界面新闻表示,不同航空公司的调价规律都不一样:“比如有的航司之间有协议,统一推出折扣;有的航司远期开低价舱,临近起飞时候提价;还有市场不好的时候,临近起飞客座率特别低,开特价。航线、时刻、机型、市场都会影响放价。”

上述代理人猜测,由于去哪儿网的庞大流量,其拥有渠道优势,有可能通过归集客户订单,暂不出票,使航司在航班临近起飞前由于客座率低而降价。

一位去哪儿网内部员工则对界面新闻表示,“智惠飞”没有破坏价格体系,而是基于大数据模型预测机票价格。

去年底到今年初,国内九家航空公司宣布与去哪儿网暂停合作,关闭去哪儿网平台上旗舰店。业内认为背后的原因包括国资委对航空公司提高直销比例、降低代理费用的规定,以及去哪儿网“穿山甲”计划的刺激。“穿山甲”计划是指由消费者定价,供应商在后台抢单的销售方式,冲击了传统的机票销售模式。

今年3月航空公司对去哪儿网展开新一轮封杀,从去哪儿网下线所有机票代理商产品,理由是接到众多投诉,要整顿机票代理行业。去哪儿网表示开展了自查,配合航空公司加强监管。

去哪儿网目前仍是国内机票预订市场占比最大的在线旅游企业。劲旅咨询数据显示,2015年去哪儿网在机票预订市场中占据26.2%的份额。《人民日报》采访民航资源网专家意见称,航空公司需处理好各个销售渠道的协同关系,投入更多资源在OTA平台,以此推动“提直降代”。

本文标题:航空运输业上市公司-目前我国最重要的运输方式是[]A、公路B、铁路C、航空D、水运61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1