一 : 驳《诺基亚2012年一季度财务报表简析》诺基亚现状与未来

原文:诺基亚2012年一季度财务报表简析

1.何为资产重组、诺基亚资产重组的必要性以及资产重组需要做那些工作?

资产重组是指对企业的资产和负债的划分和重组,对企业机构和人员的设置与重组、业务机构和管理体制的调整。

众所周知越来越多的跨国大公司选择了将工厂与公司转移到发展中国家,因为其具有更加廉价的劳动力等诸多有利因素。再者诺基亚放弃其塞班系统,将重心转移到Windows Phone,在这个过程当中,资产重组是十分必要的。

再来看截至2011年11月1日诺西全球员工大约为74000人,这意味着诺西每五名员工中,就有一个将被裁掉,而换来的是为该公司节省10亿欧元(约合13亿美元)的运营费用和生产成本。大多数企业比如诺基亚西门子闪电联姻会因其 企业文化融合可能造成障碍,阻碍公司的发展。而合资公司的长期亏损使得诺基亚和西门子双方互相扯皮,所以剥离掉这块烂肉变得十分必要。

而关于“诺基亚收购的地图业务”也是真实存在的,“诺基亚正在积极调整战略向移动广告市场发起冲击。在智能手机市场面临沉重压力的诺基亚希望凭借与微软达成的合作协议将自身的地图业务Navteq建成新主力,进军移动广告市场。”和了能够和微软合作并且拥有相当的筹码,诺基亚需要不断的发展自己的优势。

资产重组由于涉及股份持有人变化或股本增加,根据授权情况经董事会或股东大会批准才可进行资产重组,试问假如这是个有问题的财报,眼光尖锐的国际财报大师们会看不出来?“诺基亚连续两个季度的财务报表出现这种处理方法,原因耐人寻味。”有兴趣的可以看看《鸿耄:阴谋论是如何成功的》。

2.诺基亚的手机业务出现较大额亏损的原因。

我们不能否定是是塞班的辉煌已经过去了,但这不意味着我们否定塞班在移动手机系统中所充当角色的重要性。我们不能否定的是是WP现在的确不完善,而诺基亚才走完第一步,诺基亚的计划是在防止Symbian客户流失的同时,未来两年,诺基亚要将客户逐步转移到Windows Phone的平台上。这仅仅是个开始!

所谓毛利率,就是指毛利占销售收入的百分比,也简称为毛利率,其中毛利是销售收入与销售成本的差额。《诺基亚2012年一季度财务报表简析》中错将“毛利率”偷换概念成整个手机业务的“盈利”,大家都知道“毛利率”只不过是影响“盈利”的一个因素罢了,企业盈利包括营业利润、投资收益、补贴收入、营业外收入和支出、所得税等组成部分。只当当考虑一个营业利润是极不正确的。

3.正确认识诺基亚的手机业务出现较大额亏损

而盈利是否具有趋高性与企业产品市场生命周期有关。一个产品一般都要经历启动期、成长期、成熟期、衰退期这四个阶段。处于启动期和成长期的产品,尤其是处于成长期的产品,会带来不断增加的收益;处于成熟期的产品,给企业带来的收益较稳定;而处于衰退期的产品,给企业带来的收益有下降的趋势。 塞班日薄西山自然处于衰退期,而Windows Phone业务处于启动期,黎明前的黑暗不代表今后也是黑夜,更何况windows phone是黑夜里的一道亮光。这就是作者阴谋论“就是说艾洛普大刀阔斧革新的智能手机部门出现了惨重的亏损,而未大力插手的功能手机部门尽管运营费用莫名其妙的上涨了22%,依然能保持盈利。”破产的佐证。

4.“木马论”的荒谬及埃洛普为什么选择微软

所谓“木马论”即是“怀疑埃洛普是微软在诺基亚内部安置的潜伏者——在来到诺基亚之前,埃洛普曾效力于微软,是后者商业部门的总裁,埃洛普是安插进入诺基亚的微软木马,目的是为了拉低诺基亚股价,以便微软收购诺记”。很多人或许不知道,“企业经理人”在欧美发达国家是很正常的一件事,跳槽进入别的公司也很正常。

微软没有收购诺基亚的必要,windows phone和win都是OEM授权模式。微软犯不着得罪其他厂商。如果微软收购诺基亚,那将和谷歌收购moto一样愚蠢,众多专利将会的无效。换做是你,你觉得微软需要怎么样的诺基亚?

我们都知道埃洛普曾效力于微软,这位伟大的CEO比自然其他人更了解微软,更想把诺基亚带出低谷。如果埃洛普是个所谓的“木马”,这个企业经理人早被炒回家了。

5.诺基亚与微软崛起前夕的信息战

诺基亚和微软这两个难兄难弟,在经历两个经理人的变革之后,变得焕然一新。从微软来看,鲍尔默大叔无疑保持了微软原有的优势,并且统一了微软的格调,发展了搜索,windows phone ,tell me,kinect和xbox。而诺基亚的塞班日薄西山,在使用微软的windows phone以后,lumia系列变得如此的美妙。

而这一切对于谷歌和苹果等公司是十分可怕的,这两个巨头的合体,如果成功了,将对其移动业务造成巨大的威胁,将其扼杀在摇篮当中看起来是个不错的想法,如果能够诱导诺基亚董事会修改诺基亚战略使用meego,那就更棒了(毫无疑问,诺基亚这样做之后将无崛起的希望),这就是崛起前夕的信息战。

6.不要一味的埋头苦干,需要更多的专注营销

痛苦是分娩过程的必然,而如何将这个希望抚养成人,那就要看那就要看微软以及诺基亚的营销策略了。windows phone + 诺基亚已经是个好产品了(或许也有缺陷,但谁没有呢= =),而营销策略在一定程度上更加能够决定产品的成败。

二 : 国美电器财务分析报表

国美电器控股有限公司 (股票代码:00493)

2007—2011年度财务报表分析

金融902班 刘 波 09020103 李宇飞 09020060 金融904班 吴楠辉 09040166

国美电器控股有限公司

一、公司基本情况:

证券代码:00493

公司名称:国美电器控股有限公司(GOME Electrical Appliances Holding Limited)

公司业务:集团的主要业务是电器及消费电子产品的零售。 所属行业:零售

港股股份数目:16873556230(股)

主席:张大中

主要持股人:黄光裕

公司董事:张大中(主席兼非执行董事) 伍健华(执行董事) 邹晓春(执行董事) 竺稼(非执行董事) Ian Andrew Reynolds(非执行董事) 王励弘(非执行董事) 史习平(独立非执行董事) 陈玉生(独立非执行董事) Thomas Joseph Manning(独立非执行董事) 李港卫(独立

非执行董事) 吴伟雄(独立非执行董事) 公司秘书:司徒烱培

注册办事处:Canon's Court 22 Victoria Street Hamilton HM12 Bermuda

公司总部:香港皇后大道中99号中环中心61字楼6101室 股份过户登记处:卓佳雅柏勤有限公司香港皇后大道东28号金钟汇中心26楼

核数师:安永会计师事务所

主要往来银行:上海银行中国建设银行中信银行兴业银行股份有限公司招商银行

公司网址:www.61k.comhk 电邮地址:info@gome.com.hk 电话号码:(852) 2122 9133 传真号码:(852) 2122 9233

二 财务报表分析:

(一)资产负债表

综合资产负债表-全年 固定资产 投资 流动资产 其他资产 总资产

2011/12 4,789,596 145,800 24,082,807 8,209,265 37,227,468

2010/12 4,386,774 127,710 23,488,994 8,206,435 36,209,913

2009/12 4,212,621 153,360 23,272,720 8,124,479 35,763,180

2008/12 4,109,302 108,810 18,482,711 4,794,281 27,495,104

2007/12 3,476,138 0

22,337,559 4,023,796 29,837,493

长期债项 其他长期负债 流动负债 股本 储备 股东权益 货币 单位 主要项目 存货

现金及银行结存 短期债项 总债项 核数师意见

0 92,961 21,216,213 421,521 15,527,242 15,948,763 人民币 '000 2011/12 9,625,044 10,360,496 2,111,610 2,111,610 1

1,814,069 111,148 19,549,509 417,666 14,317,521 14,735,187 人民币 '000 2010/12 206,102 12,500,580 222,627 2,036,696 1

3,174,909 103,429 20,682,377 382,408 11,420,057 11,802,465 人民币 '000 2009/12 6,532,453 14,825,403 2,530,357 5,705,266 1

3,569,553 218,470 15,147,247 331,791 8,228,043 8,559,834 人民币 '000 2008/12 5,473,497 7,891,525 170,000 3,739,553 1

3,184,303 80,431 16,180,091 343,764 9,959,215 10,302,979 人民币 '000 2007/12 5,383,039 12,914,721 300,000 3,484,303 1

从国美电器的资产负债表我们可以看到好多的公司基本的运营情况,使用比较分析法来揭示公司财务状况、经营成果和现金流量。从2007年到2011年度的固定资产来看公司增长了72.57%可以说是较大幅度的增加公司实力。2011年底流动资产24082807000元,而流动负债为21216213000元,可以得出流动比率为1.135,一般认为公司的流动比率为2:1,流动比率过低说明了国美电器资金短缺,就会出现偿债困难。而综上的来看速动比率是0.68,而一般认为1:1是正常的速动比率,虽然说不同的行业有不同的差别,公司速动比率低于1则说明了短期的偿债能力过低。由此说明了国美电器的变现能力较差,短期的偿债能力较差;由长期债项/股东权益来看2010年底为12.31%,2011年总债项/股东权益为13.24%从以上数据来看公司在短期的偿债能力较弱。从2007年到2011公司的存货从5383039000元增加到9625044000元说明了公司在较长时期内随着资本的增加不断

的进货,但是也伴随着抵押过多,存货周转率2011年底达到了6.22周转率的高低直接影响着公司的偿债能力,过低的周转率也足以说明了近年来公司资金偿债能力和变现能力较弱。 (二)现金流量表

报告期 报表类型

经营业务所得之现金流入净额 投资活动之现金流入净额 融资活动之现金流入净额 现金及现金等价物增加 会计年初之现金及现金等价物 会计年终之现金及现金等价物

外汇兑换率变动之影响 购置固定资产款项

2010-12-31 2010

年报 3873.179 -552.935 -3101.965 218.279 6029.059 6232.45 -14.888 -507.287

2009-12-31 2009年报 -174.706 -293.841 3467.333 2998.786 3051.069 6029.059 -20.796 -329.527

2008-12-31 2008年报 3610.36 -4514.568 -2213.645 -3117.853 6269.996 3051.069 -101.074 -1179.635

2007-12-31 2007年报 2560.723 -3142.291 5490.327 4908.759 1451.837 6269.996 -90.6 -1578.294

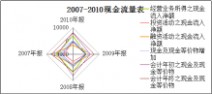

做一个雷达图表来进行分析:

现金流量表综合的反映了企业在2007年到2011年间现金和现金等价物的流入和流出,现金比率是货币资金和交易性金融资产与流动负债的比率0.488.从2007年2010年经营业务所得现金流入从2560.723增加到3873.179增长率达到了66%说明了公司经营状况出现了良好的发展势头,无论在同行业和本企业来说都是好事。从表中可以看出融资活动的现金流从2007年的5490.327到2010年的

-3101.965说明了公司的资本金的扩充和盈利能力的加强不需要大量的融资现金流。

(三)损益表

综合损益表-全年业绩 营业额 经营溢利 非经营/ 特殊项目 除税前经营溢利 税项 少数股东权益 股东应占溢利 货币 单位 主要项目 折旧 利息 税率(%) 营业额增长(%) 股东应占溢利增长(%)

2011/12 59,820,789 2,323,330 151,170 2,474,500 673,154 -38,521 1,839,867 人民币 '000 2011/12 397,217 241,772 27.20 17.50 -6.21

2010/12 50,910,145 2,705,654 -196,122 2,509,532 547,878 0 1,961,654 人民币 '000 2010/12 332,543 441,818 21.83 19.32 39.19

2009/12 42,667,572 1,703,529 128,980 1,832,509 406,310 16,911 1,409,288 人民币 '000 2009/12 345,597 348,969 22.17 -7.02 34.45

2008/12 45,889,257 1,943,762 -409,913 1,533,849 435,156 50,533 1,048,160 人民币 '000 2008/12 296,256 212,118 28.37 8.03 -7.02

2007/12 42,478,523

1,802,708 -274,611 1,528,097 360,262 40,528 1,127,307 人民币 '000 2007/12 256,988 193,369 23.58 71.77 37.62

销售毛利率是创造销售利率的保障,只有较高的销售毛利率才能获得较大的净利率,销售毛利率=毛利率/总收入×100%=4.14%而这一比率从2007年的3.6%到4.14%,说明了毛收益和总的收益都出现了良好的发展趋势。但是从营业额的增长率上来看2009年出现了负增长主要是由于股权重组和黄光裕事件的发生所致。税项和经营额足以说明了公司的业绩和管理能力的强弱,税项也是随着经营的业绩的增长和税率的增长而增长的,总之出现了良好的溢价额。最高市盈率从2007年的13.37%增长到2011年的28.58%而最低市盈率也从2007

年的3.93%增长到11.39%说明了股票的收益率得到了很大的提高和改观。经营利润率虽然这一数值不够稳定,2007年是3.6%、2008年是4.73%、2009年是3.99%、2010年是5.31%到了2011年底达到了

3.88%但是这个与社会总的经济发展以及消费和公司经营等各个方面有很大的关系。所以出现了不确定的变化值。

三、国家政策和行业导向

第一,健全农村流通网络,今年来再新建和改造一批农家店和农村商品配送中心,增加配送品种,增强综合服务功能。在这样的大环境下不仅是各种适农销售品增加同时也使得像各种大的零售商加入其中,扩大农村市场份额,在一定意义上来说是很可观的一个发展前景!

第二,进一步扩大品种,加大“家电下乡”推广力度,中央财政再增加补贴,并根据各地农村需求,选择和增加补贴品种。要保证下乡家电的质量,搞好售后服务。这个政策导向使得更多的农民和城镇居民能增加购买力和刺激对家电的需求从而刺激了公司在零售业的份额的增加和开辟了广阔的农村市场天地。

第四,促进城市耐用品消费升级换代,规范并大力发展旧货市场,加快不同收入群体联动消费。鼓励生产和零售企业开展“收旧售新”、“以旧换新”,带动新产品销售和资源节约。 这个不仅使得家电零售业的发展也会增加整个社会的电子产品的更新换代。

第五,促进流通企业发展,降低消费成本,支持大型流通企业跨区域兼并重组,增强经营 优势,降低成本,让利于消费者。支持中小商贸企业发展,金融机构要制定差别化的授信条件,解决中小商贸企业贷款抵押问题。

第六,积极培育新的消费热点,大力促进节假日和会展消费,促进消费升级。

四、存在问题和未来航向

一、网络覆盖差,尤其是广大农村地区没有一个完整的网络体系,因此加强网络覆盖建立一个覆盖全国的网络体系。不仅要占领北上广等经济发达地区和中部地区,同时也要向广大西部地区发展同时在城市覆盖农村的基础上加强广大农村地区的覆盖面。向二三线城市进发是未来很长一段时间的发展导向。

二、门店经营能力不强,没有差异化,必须在将来建立门店时把经营能力放在首位同时因地差异加大门店的差异化发展与当地的经济发展水平和消费能力以及消费观念相协销差异化经营战略是国美一直遵循的营销方式,是构建新的盈利模型的基础,将使经营渠道更多元化。其理念是通过引进强势品类和市场潮流的最新品类来提升产品丰富度,以取得市场领先优势及满足消费者需求,从而带来更高的毛利。国美应该将继续通过包销、定制、OEM、ODM及商品配件等多个领域实施差异化经营,贯彻集中采购的供货模式,提升差异化产品的综合盈利能力。管理层相信,提供差异化的产品与服务是提升本集团竞争力的核心要素之一,未来本集团将进一步加大差异化产品的丰富度和推广力度,并藉此形成重要的利润增长点。

三、应该加强3C业务的发展和电子商务的扩大同时配套更优良的信息系统加强物流改善售后服务积极配合国家的政策导向下向前远航。把电脑、相机及通讯设备等数码产品等作为一个未来的侧重点加大3C差异化推进力度,如增加毛利率较高3C的配件产品等;全国性与中国主要电信运营商开展新合作模式,进一步推进全面代理运营商业务,加快建设运营商合作营业厅、服务区和运营商手机专区;由品牌管理转化为品类类别管理;这些措施将有力地提升3C产品的销售占比,提高门店的聚客能力和盈利水平。同时,随着与电子商务发展相关的物流体系建设完善,传统家电商品也将会规模化地在网上销售。借助于营销网络遍布于全国各大、中城市,在采购、仓储、销售和後台管理的每一个环节都会产生许多有价值的信息。有效地系统化

及信息化管理有助於本集团实时把握经营成果及市场动向。更好的物流更强的售后服务把“家电下乡”、“以旧换新”、“节能惠民”等财政刺激项目作为专项核心工作,在网络建设和经营上灵活应对,在提高销售收入,提升经营效益的同时,响应国家“拉动内需、保增长、促发展”的号召,承担企业公民的责任。这样实现未来的远航。

五、小组人员分工和参考资料

财务分析:金融902班 刘 波

查找资料:金融902班 李宇飞

整理编辑:金融904班 吴楠辉

参考网站:新浪财经:http://finance.sina.com.cn/ 凤凰财经:http://finance.ifeng.com/

和讯网:http://www.61k.com

参考文献:杨丽荣:《公司金融学(第二版)》,科学出版社,2008 韩瑾:《商业银行管理学》,浙江大学出版社,2007 程婵娟:《银行会计学》,科技出版社,2008

本文标题:国外财务报表分析现状-驳《诺基亚2012年一季度财务报表简析》诺基亚现状与未来61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1