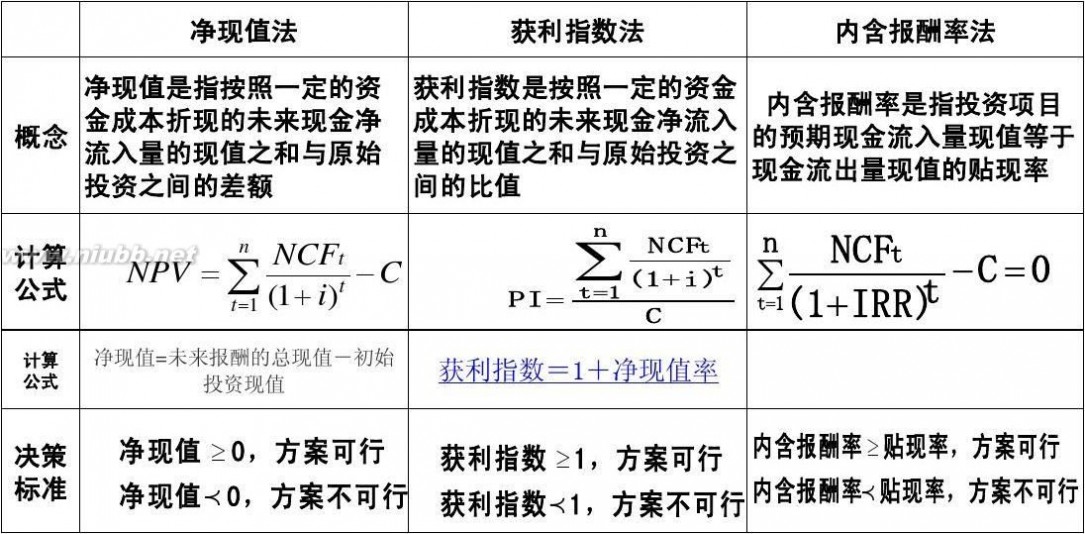

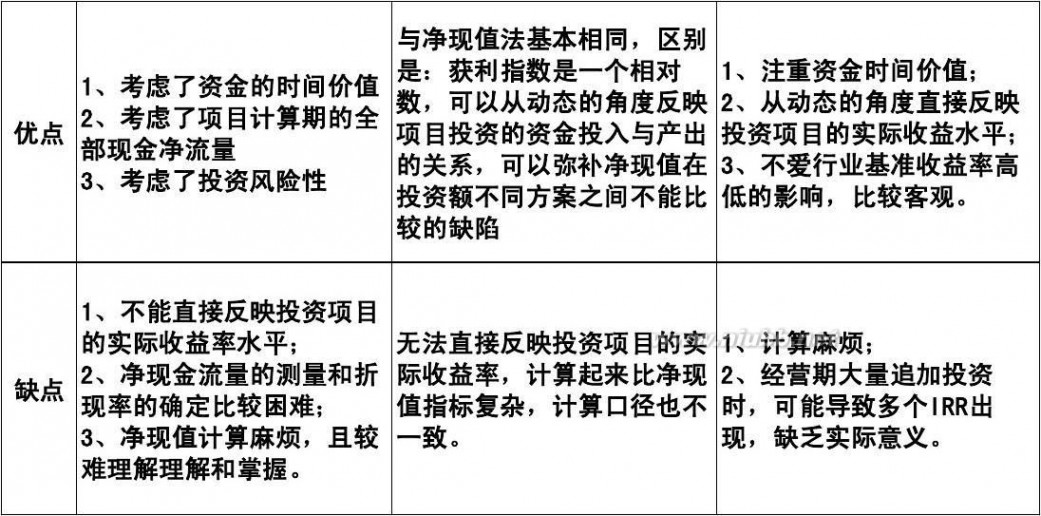

一 : 现值法、获利指数法和内含报酬率法的比较

净现值的计算步骤

先计算每年现金的净流量,再计算它们的净现值减去原始投资

二 : 净现值率与获利指数的关系是怎样的?

问:关于净现值率与获利指数两个指标,其分母相同,分子一个为。投资项目的净现值,另一个为生产经营期各年净现金流量的现值合计,"获利指数=1+净现值率"这一关系是如何推导的?

答:(1)项目的计算期包括建设期和生产经营期,项目的净现值=生产经营期各年净现金流量的现值合计一原始投资的现值合计;

(2)获利指数=生产经营期各年净现金流量的现值合计/原始投资的现值合计

(3)净现值率=项目的净现值/原始投资的现值合计

(4)根据(3)可知:净现值率

=(生产经营期各年净现金流量的现值合计-原始投资的现值合计)/原始投资的现值合计

=生产经营期各年净现金流量的现值合计/原始投资的现值合计-1=获利指数-1

所以净现值率=获利指数-1,即获利[www.61k.com]指数=1+净现值率。

三 : 净现值法内含报酬率法,获利指数的比较分析

净现值法与内含报酬率法比较分析

净现值法和内含报酬率法是投资项目评估中最受欢迎的两种方法。 无论从理论基础还是从计 算方法上看,净现值法都要优于内含报酬率法,但在实践中,企业却倾向于采用内含报酬率 进行投资项目评估。 本文拟探讨形成这一现状的原因, 帮助企业在两种方法所得结论出现矛 盾时作出正确选择。 一、净现值法优势分析 净现值是指投资方案未来现金流入现值与未来现金流

出现值的差额。 净现值为正数, 表明项 目为投资者创造了财富,投资方案可行,而且,净现值越大越好;净现值为负数,表明投资 项目在毁损投资者的财富, 投资方案不可行。 净现值法在理论及计算方法上比内含报酬率法 更完善,主要在于二者在以下方面存在差异: 其一, 对财富增长的揭示形式。 尽管净现值和内含报酬率都是衡量投资项目盈利能力的指标, 但净现值能直接揭示投资项目对企业财富绝对值的影响, 反映投资效益, 使投资决策与股东 财富最大化目标保持一致; 而内含报酬率与企业财富之间的联系不如净现值明显, 在互斥投 资项目决策中甚至有可能得出与股东财富最大化目标不一致的结论, 因为内含报酬率高的方 案净现值不一定大。 如果企业能以现有资金成本获得所需资金, 净现值法能帮助企业充分利 用现有资金,获取最大投资收益。 其二,再投资假设。净现值法在投资评价中以实际资金成本作为再投资利率,内含报酬率以 项目本身的收益率作为再投资利率。 相比而言, 净现值法以实际资金成本作为再投资利率更 为科学,因为投资项目的收益是边际收益,在市场竞争充分的条件下,边际收益受产品供求 关系影响呈下降趋势, 投资报酬率超出资金成本的现象是暂时的, 超额报酬率会逐步趋向于 零。因此,以高于资金成本的内含报酬率作为再投资利率不符合经济学的一般原理。如果以 高于资金成本的内含报酬率作为再投资利率, 必将高估投资项目收益, 是一种不稳健的做法。 其次,项目的现金流入量可以再投资,但再投资于原项目的情况是很少的,而投资于其它项 目的情况居多。因此,采用原投资项目内含报酬率作为再投资利率缺乏客观性。而净现值法 以实际资金成本作为再投资利率,是对投资收益较为合理的预期。第三,当各年度现金流量

正负号出现多次改变时,内含报酬率有可能存在多重解或无解的情况,如本文中的方案 E。 这是数学上符号规则运行的结果,每次现金流量改变符号,就可能有一个新解出现。而净现 值法以固定资金成本作为再投资利率,从而避免了这一问题。 表 1 各方案现金流量 单位:万元 年度 A 方案 B 方案 C 方案 D 方案 E 方案 0 -10000 -4500 -15000 -15000 -2000 1 5900 600 10000 0 12000 2 6620 3000 10000 21000 -22000 3 3000 12000

表 2 各方案净现值及内含报酬率 项目 A 方案 B 方案 C 方案 D 方案 E 方案 资金成本(%) 10 10 5 5 10 净现值(万元) 834 779 3594 4047 -256 内含报酬率(%) 16.04 17.88 21.53 18.32 0;100;200

其三,可操作性。确定各年现金流量后,内含报酬率法要求逐步测算项目的投资回报率。对 于每年净现金流量不相等的投资项目, 一般要经过多次测算才能得出结果, 计算过程十分繁 琐,并且还存在一定的误差。而净现值的计算过程则相对较为简单,计算结果也更准确。如 果项目经济寿命期内存在资金成本变动或通货膨胀,净现值法也比内含报酬率法更易于调 整。

二、内含报酬率法优势分析 内含报酬率是指使未来现金流入现值等于未来现金流出现值的折现率, 也就是使投资方案净 现值为零的折现率。 内含报酬率反映了投资项目的真实报酬率和内在获利能力, 大于项目资 金成本或最低报酬率,则方案可行,并且内含报酬率越大越好;内含报酬率小于项目资金成 本或最低报酬率,则方案不可行。虽然净现值法在理论上优于内含报酬率法,但在实际工作 中,应用净现值法的企业明显少于应用内含报酬率的企业。笔者认为,引起这种理论与实践

之间偏差的原因主要在于折现率。 因为采用内含报酬率法进行投资项目评估, 不需要确定折现率, 只需要根据内含报酬率就可 以确定投资方案的先后顺序,从而减轻了实际应用的难度。而且,内含报酬率作为相对数指 标,能够直观地反映方案本身的获利水平,且不受其他因素的影响,有利于不同投资方案之 间的直接比较。 采用净现值法进行投资项目评估, 正确选择折现率是关键。 因为折现率的高低将影响投资方 案的优先顺序,进而影响投资评价的结论。企业可以投资项目的资金成本作为折现率,也可 以投资项目的机会成本作为折现率, 或者以行业平均资金收益率作为折现率。 如果选择的折 现率过低,将会使一些经济效益较差的项目通过投资评估,浪费企业有限的资源;如果选择 的折现率过高,则会导致一些效益较好的项目不能通过投资评估,从而使企业资金闲置,不 能充分发挥现有资源的作用。 正是由于应用净现值法时折现率不易确定, 故而限制了其应用 范围。 内含报酬率倍受青睐, 还与投资报酬率指标广泛应用于企业经营者业绩考评密不可分。 为了 提高业绩考评结果, 经营者总是倾向于选择有利于提高企业经营业绩的投资方案。 内含报酬 率是方案本身的投资报酬率,能直观地反映投资方案的实施对企业经营业绩的影响。因此, 投资报酬率指标的风行是内含报酬率得以广泛应用的一个重要原因。 三、互斥投资项目决策中投资评价方法的选择 在投资项目可行性决策中,净现值法和内含报酬率法的结论基本一致,即净现值大于零时, 内含报酬率一般也大于项目的资金成本。 但在互斥投资项目决策中, 两种方法得出的结论可 能相反。 即使两个互斥投资项目的初始投资和经济寿命都相同, 两种方法所得结论仍有可能 相反。 如本文中的方案C和方案D初始投资和经济寿命都相同, 方案C的净现值小于方案D 的净现值,但方案C的内含报酬率大于方案D的内含报酬率。 这是因为净现值法假设项目经济寿命内的现金净流量仍按该项目的资金成本再投资,这样, 项目终了时C方案的现金净流量终值为:10000×(1+5%)+10000=20500(元) ,小于D 方案的现金净流量终值 21000 元。因此,如果采用净现值率法进行投资评估,会得出D方 案优于C方案的结论。而内含报酬率法假设C方案的再投资利率为项目本身的投资报酬率, 即 21.53%,其现金净流量终值为:10000×(1+21.53%)+10000=22153(元) ,大于D方 案的现金净流量终值 21000 元。因此,如果采用内含报酬率法进行投资评价,会得出C方 案优于D方案的结论。 净现值表示在既定资金成本下投资方案所能实现的价值增值, 能够满足企业实现股东财富最 大化经营目标的需要。 内含报酬率表示企业在保本时所适用的折现率, 与投资方案本身的价 值紧密相关,但不能直接准确地予以表达。因此,对于互斥投资方案,当净现值法和内含报 酬率法的结论相矛盾时,应以净现值法所得评估结论为准。

NPV IRR PVI 方法比较 2009-03-27 21:08

NPV? IRR? PI 分析方法的比较和选择 在评估独立项目时,使用 NPV? IRR 和 PI 三种方法得出的结论是一致的;而 评估互斥项目时,使用这三种方法可能会得出不同的结论。以下详细分析和比较 三种评价标准的联系和区别。 (一)净现值与内部收益率评价标准的比较 l. NPV 和 IRR 评价结果一致的情形。如果投资项目的现金流量为传统型,即 在投资有效期内只改变一次符号,而且先有现金流出后有现金流人,投资者只对 某一投资项目是否可行单独作判断时,按净现值和按内部收益率标准衡量投资项 目的结论是一致的。在这种情况下,NPV 是贴现率(资本成本)的单调减函数, 即随着贴现率 K 的增大,NPV 单调减少,如图 3-1 所示。该图称为净现值特征线, 它反映了净现值与贴现率之间的关系。

图 3-1 中 NPV 曲线与横轴的交点是内含报酬率 IRR。显然,在 IRR 点左边的 NPV 均为正数,而在 IRR 点右边的 NPV 均为负数。也就是说,如果 NPV 大于零, IRR 必然大于贴现率 K;反之,如果 NhV 小于零,IRR 必然小于贴现率 K。因此, 使用这两种判断标准,其结论是一致的。 2. NPV 和 IRR 评价结果不一致的情形。在评估互斥项目排序时,使用净现值 和内部收益率指标进行项目排序,有时会出现排序矛盾。产生这种现象的原因有 两个:一是项目的投资规模不同;二是项目现金流量发生的时间不一致。以下将 举例说明这种现象。 (1)项目投资规模不同。假设有两个投资项目 A 和 B,其有关资料如表 3-1 所 示。

上述 A 和 B 两投资项目的内部收益率均大于资本成本 12%, 净现值均大于零, 如果可能两者都应接受。如果两个项目只能选取一个,按内部收益率标准应选择 A 项目,按净现值标准应选择 B 项目,这两种标准的结论是矛盾的。 如果按两种标准排序出现矛盾,可进一步考虑项目 A 与 B 的增量现金流量, 即 B-A,两项目的增量现金流量详见表 3-2.

B-A 相当于在项目 B 的基础上追加投资,其 IRR 为 14%,大于资本成本 12%; 其净现值大于零,为 1 373 元。不论按哪种标准,追加投资项目都应接受。因此, 在资本无限量的情况下,投资者在接受项目 A 后,还应接受项目 B-A,即选择项 目 B[即 A+ (B-A)]。反之,如果 B-A 项目的 IRR 小于资本成本,则应放弃 B-A 项目。在考虑追加项目的情况下,净现值与内部收益率所得结论趋于一致。 因此, 用内部收益率标准对不同规模投资进行选择时, 如果 B-A 项目的 IRR > K,则投资规模较大的项目优于投资规模较小的项目;如果 B-A 项目的 IRR< K, 则投资规模较小的项目优于投资规模较大的项目。 (2)项目现金流量发生时间不一致。 当两个投资项目投资额相同, 但现金流量 发生的时间不二致,也会引起两种评价标准在互斥项目选择上的不一致。 假设有两个投资项目 C 和 D,其有关资料详见表 3-3。

从表 3-3 可知,根据内部收益率标准,应选择项目 C,而根据净现值标准, 应选择项目 D。造成这一差异的原因是这两个投资项目现金流量的发生时间不同 而导致其时间价值不同。项目 C 总的现金流量小于项目 D,但发生的时间早,当 投资贴现率较高时,远期现金流量的现值低,影响小,投资收益主要取决于近期 现金流量的高低,这时项目 C 具有一定的优势。当投资贴现率较低时,远期现金

流量的现值增大,这时项目 D 具有一定的优势。 与上例相同,也可以采用现金流量增量的方法解决这一问题。两项目的增量 现金流量详见表 3-4.

从表 3-4 可知,增量现金流量的 IRR (15%)大于资本成本 8%,净现值为 853 元,因此应接受 D-C 项目。同样企业应选择项目 D【即 D+ (D-C)】这样可使投资 净现值增加 904 元。 此外若一个投资项目的现金流量多次改变符号, 现金流人和流出是交错型的, 即该项目存在多个内部收益率, 使用内部收益率指标存在着明显的不足。 如图 3-2 所示,NPV 曲线与 K 轴的交点有两个内部收益率,即存在两个。此时,很难选择 用哪一个 IRR 来评价项目。

另外还存在没有任何实数利率能满足 NPV=0 的情况,即 IRR 无解,这时就无 法找到评价投资项目的标准。相比之下,净现值标准采取已知的、确定的资本成 本或所要求的最低报酬率作为贴现率,从而避免了这一问题。 3. NPV 与 IRR 排序矛盾的理论分析。NPV 与 IRR 标准产生矛盾的根本原因是 这两种标准隐含的再投资利率不同。NPV 假设投资项目在第 t 期流人的现金以资 本成本率或投资者要求的收益率进行再投资;IRR 假设再投资利率等于项目本身 的 IRR。无论存在投资规模差异还是现金流量的时间差异,企业都将有数量不等 的资金进行不等年限的投资,这一点取决于企业到底选择互斥项目中的哪一个。 如果选择初始投资较小的项目,那么在 t=0 时,企业将有更多的资金投资到别的 方面。同样,对具有相同规模的投资项目来说,具有较多的早期现金流人量的项 目就能提供较多的资金再投资于早期年度。因此,项目再投资率的设定和选择是 非常重要的。

假设对各项目产生的现金流人进行再投资(再投资利率为 K-),则项目的 NPV 为:

这个公式和前面所讲的计算 NPV 的公式的差别就在于此公式存在着 这一因子,要使前后两个公式相等,必须使:

这一等式表明在 K 和 K‘之间有一种内在联系,即 K=K*。换句话说,用前述 计算 NPV 公式,包含了这样一种假设:用于项目现金流人再投资的利率 K‘等于 企业资本成本或投资者要求的收益率。 同样 IRR 的计算假设项目产生的现金流量再投资利率就是项目本身的 IRR。 如果 NPV 和 IRR 两个指标采取共同的再投资利率,则排序矛盾就可以消除。 (二)NPV 与 PI 比较 NPV 与 PI 评价标准之间的关系可表述为: 如果 NPV > 0, PI>1;如果 NPV=0, 则 则 PI 二 1;如果 NPV < 0,则 PI< 1。在一般情况下,采用 NPV 和 PI 评价投资项 目,得出的结论常常是一致的,但在投资规模不同的互斥项目的选择中,则有可 能得茁相反的结论。如前例的 A 和 B 两项目。如果按 PI 标准评价,则项目 A 优于 B;如果按 NPV 标准评价,则项目 B 优于 A。在这种情况下同样可考察现金流量增 量的 PI 的方法来进一步分析两个投资项目的可行性。 通过计算得到投资现金流量 增量 B 一 A 的 PI 为 1.05,该数值大于 1,应该接受 B 一 A 项目。因此,选择项目 B〔即 B 十(B-A)」项目可使企业获得更多的净现值。

四 : 现值法、获利指数法和内含报酬率法的比较

获利指数 现值法、获利指数法和内含报酬率法的比较

获利指数 现值法、获利指数法和内含报酬率法的比较

净现值的计算步骤

先计算每年现金的净流量,再计算它们的净现值减去原始投资

本文标题:净现值率获利指数-现值法、获利指数法和内含报酬率法的比较61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1