一 : 一嗨租车拟赴美IPO 尚未走出“烧钱”阶段

一嗨租车拟赴美IPO

短短半月内,国内两家汽车租赁公司先后赚足资本市场眼球。

继9月19日神州租车在港上市之后,其国内同行一嗨租车10月3日宣布赴美IPO,一时成为资本市场焦点。然而,伴随一嗨租车高调上市的背后是连年亏损的尴尬现实。在神州租车“国内租车第一股”的光环下,尚未走出“烧钱”局面的一嗨租车,能够为自己谋得多大市场空间?

规模化程度不够致运营成本居高不下

分析指出,一嗨租车之所以持续亏损,主要原因在于其运营成本高居不下,而运营成本之所以高居不下,则是因为一嗨的规模化程度不够。目前一嗨租车车队规模约为神州租车的四分之一。

10月3日,此前一直宣称上市“无时间表”的一嗨租车,正式向美国证券交易委员会递交IPO申请,计划赴纽交所上市,融资2亿美元。就在此前半个月,一嗨租车在国内的主要竞争对手神州租车在香港挂牌上市,融资34.5亿港元,成为国内租车第一股。

在短短半月内,国内两大租车品牌先后在资本市场高调登台和“亮相”,这一“巧合”将两家针锋相对的竞争态势再度推向台前。

然而,与刚刚实现扭亏的神州租车不同,截至2014年上半年,一嗨租车连续多年的亏损仍在持续。

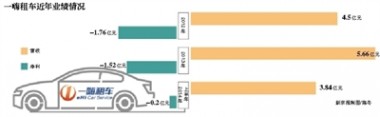

一嗨租车成立于2006年,主要业务是为个人和企业用户提供租车服务。招股说明书显示,从2012年至2014年上半年,一嗨租车的营收分别为4.5亿元、5.66亿元、3.84亿元,而相对应的税后净利则皆为亏损,分别亏损1.76亿元、1.52亿元和2070万元。

尽管一嗨租车公司2014年上半年继续亏损,但美国资本市场对其2亿美元的融资申请仍然表现出了浓厚兴趣。

“相同主业的公司不止一嗨租车一家,而一嗨是在持续亏损的情况下选择IPO,后市如何还很难说。”有关注美股的投资者表示,虽然租车概念被市场看好,但仍对于一嗨的上市征途持谨慎态度。

某不愿具名的租车行业人士告诉记者,一嗨租车之所以持续亏损,主要原因在于其运营成本高居不下。根据一嗨发布的招股说明书,一嗨租车“车辆运营成本”高企,占去营收的80%以上,2013年,一嗨租车的运营成本为销售收入的1.17倍,2014年,一嗨租车运营费用仍占去收入的97%。“而运营成本之所以高居不下,则是因为一嗨的规模化程度不够”。前述业内人士称,“租车行业永远是重资产打天下的,规模上不去,它的运营成本不可能降下来。”

资料显示,截止到2014年上半年,一嗨租车车队规模为15409辆,同期,神州租车的车队规模接近6万辆。

持续亏损的同时,是一嗨租车现金流的捉襟见肘,招股书显示,一嗨租车2012年、2013年和2014年上半年的自由现金流分别为-2.5亿元、-5.6亿元、-7.6亿元。

重资产运营“烧钱”成租车业常态

对于神州而言,已经从单纯的烧钱阶段走出来了。一嗨租车亏损和投资都仍在持续。对于一嗨租车来说,进军资本市场是维持其庞大投入的最有效方式。

“提起租车行业,市场对其的第一印象就是‘烧钱’,重资产的特点太显著,需要巨大投入维持车辆规模”。租车行业业内人士对记者说,“烧钱是行业常态,但是烧钱与烧钱的结果不同,有的公司能‘烧出个未来’,有的不行。”

对于媒体对租车行业“烧钱”的质疑,“租车第一股”神州租车比一嗨更有发言权:过去三年来,神州租车用于扩张车队规模的花费维持在17亿元以上,三年间,车队规模从2万多辆跃至5万多辆。

“对租车行业来说,前期投入是必须的。”面对“烧钱”这一话题,神州租车内部人士对新京报记者说,“卖烧饼的大妈一定赚钱,她不存在烧钱的问题,问题是她能做多大?京东有前景吧?可它现在也不盈利啊。”

该内部人士说,对于已经成功上市的神州而言,单纯的烧钱阶段已经走出来了。数据显示,神州租车2014年上半年净利润为2.772亿元,而去年同期亏损0.142亿元,扭转了之前3年连年亏损的局面,在上市前夕交上一份喜报。

紧跟神州步伐、携亏损“成绩单”冲击资本市场的一嗨租车亏损和投资都仍在持续。

据一嗨租车的相关上市文件披露,今年4月21日,一嗨租车对快的打车投资2500万美元,占股8.4%。

在一嗨持续投入的背后,是来自投资方的大力支持。

此前,一嗨租车已完成4轮融资。2008年3月,一嗨租车获得启明创投与IGNITION的500万美元首轮投资;2009年7月1日,获2000万美元二轮融资,由鼎晖创业投资领投,集富亚洲及首轮投资人启明创投跟投;2010年8月26日,与以高盛为首的投资者正式签署投资协议,总投资金额为7000万美元。本轮融资由高盛领投,现有股东启明创投、鼎晖创投、Ignition Capital、集富亚洲和汉理资本均跟投。

2013年12月,携程注资一嗨租车9405万美元,当时其持股比例低于20%,是仅次于Enterprise的一嗨租车第二大股东。

“下一步,对于一嗨租车来说,进军资本市场是维持其庞大投入的最有效方式。”市场观察人士认为,“经过多年投入,神州现在已经看到利润了,按照一嗨租车目前的财务水平来看,一嗨租车离真正的盈利恐怕还远。”

对于竞争对手一嗨租车投资时下最热门的打车软件的举动,已经扭亏的神州租车却按兵不动。神州租车称,会去关注、研究这些热门的商业模式,但不会贸然介入。

市场空间大租车业竞争“非零和游戏”

未来五年中,中国的短租自驾业务将以年均27%的增长率高速发展,到2018年,中国市场规模将达到183亿元。在业内看来,租车行业市场空间巨大,并非你死我活的“零和游戏”。

对于神州租车上市和一嗨租车谋求IPO,资本市场表现出了浓厚的兴趣。“这源于投资者对中国租车市场前景的乐观判断。”业内人士称,也是出于这一判断,神州、一嗨等企业才多年来在投入上“不惜血本”。

神州租车内部人士告诉记者,租车行业市场空间巨大,并非你死我活的“零和游戏”。“口头上去争夺第一第二并没有意义。市场有的是,关键看企业本身怎么争取。”

“一般来说,一个成熟的社会70%的人都有驾照,照此统计未来中国将会有10亿人有驾照,但是汽车的承载量可能只有2亿到3亿台,多出来这7亿到8亿台,就是租车行业的机会;除此之外,中国未来公车改革也将造就2000亿的市场,随着人们生活水平提高,旅游消费占比越来越多,租车会成为越来越多人选择的出行方式。”

数据显示,2013年国内在线租车市场交易规模达34.2亿元,同比增长69.5%。来自罗兰贝格的报告显示,2013年中国租车市场的渗透率仅为0.4%,远低于美国、巴西等国家。未来五年中,中国的短租自驾业务将以年均27%的增长率高速发展,到2018年,中国市场规模将达到183亿元。

“神州租车已经成功上市,作为同行业的‘老二’,一嗨租车的估值可能会受到神州的影响。”前述业内人士称。

但也有投资界分析人士认为,与准备上市的一嗨租车相比,已经成功上市的神州租车已经占据明显的优势地位。“在美上市并没有盈利要求,这可能也是一嗨租车能够在亏损的前提下赴美IPO的主要原因。”他说。“但尽管如此,仍然不排除一嗨租车可能因为市场地位、规模差距和业绩表现等原因而导致IPO进程失意。”

2012年,神州租车首次冲击赴美上市就曾经半路折戟。业内人士称,从其当时的业务模式上看,对其上市造成制约的因素主要是二手车销售能力较差。“而一嗨租车目前也存在这种问题。”

二 : 一嗨租车经营模式的前途究竟如何?

6月24日,一嗨租车(NYSE:EHIC)宣布将旗下Elite Plus Developments Limited之100%股权出售给独立第三方Eagle Legend Global Limited以获取1.61亿美元毛收入。(www.61k.com]2014年4月,一嗨租车通过ElitePlus向“快的打车”的运营商投入2500万美元。一买一卖之间获利近1.36亿美元,十四个月的投资收益率达443.6%。

于是,有人为一嗨租车的“高回报生意”叫好;还有所谓的“业内人士”向媒体吹风:“一嗨租车刚刚才获得老虎基金的投资,此刻出售滴滴快的股份绝对不是缺运营资金。”

出售ElitePLuse、向老虎基金融资意味着什么呢?一嗨租车经营模式的前途究竟如何?

从“高回报生意”出局

一嗨租车在招股文件中披露,2014年4月21日通过旗下全资公司ElitePlus向TraviceInc.(快的打车的运营商)投入2500万美元认购B类普通股,获得8.4%的股权。此外,一嗨租车还获得认购468.4万C类普通股的授权。

根据公开资料,“快的打车”于2012年完成首轮融资;2013年4月,阿里联合经纬投入1000万美元;2014年阿里领投约1亿美元,一嗨租车就是在此轮入股的。根据当时一嗨租车投入的金额和股比,可以推知“快的打车”估值为3亿美元。

2015年1月15日,快的打车宣布从软银、阿里、老虎环球基金获得总额6亿美元投资。一嗨租车没有参与快的打车后续融资,被稀释情况不详细。假如此轮融资快的打车的估值为30亿美元,则一嗨租车的股比大约被摊薄至6.7%。

2月14日,快的宣布与滴滴战略合并。一嗨租车所持TraviceInc.股权被置换为“小桔快智”的股权,后者是“滴滴快的”合并后的开曼控股公司。

快的、滴滴市场份额相差无几,再考虑到腾讯、阿里的面子,双方股东在新公司的股比会相当接近(坊间流传的比例为52%、48%,滴滴略占优势)。果真如此,持有快的6%的一嗨租车在合并后持有“滴滴快的”股比约为3.2%。

6月25日,一嗨租车宣布获得1.61亿美元现金,从“滴滴快的”退出,对应的估值为50亿美元。

但滴滴快的行情看涨,几乎一日千里。据传在阿里、腾讯、高瓴资本最新一轮20亿美元投资中的估值为150亿美元,为一嗨租车退出时估值的3倍!

当年阿里不缺区区2500万美元、一嗨租车也不是以财务投资者的身份被引入;那时正在筹备上市的一嗨租车也没有闲钱“炒股”,新闻稿里说的也是“战略投资快的打车”。既然如此,就应以是否达到战略目标衡量得失。如果答案是否定的,财务收益再高也是一次失败的投资。滴滴快的“三分天下有其二”,Uber来势汹汹,神州、易到虎视眈眈,此时一嗨租车从滴滴快的撤资,在战略上不符合逻辑。

从财务上讲,按50亿美元估值套现退出,标的估值转眼升至150亿美元,也不算高明。看人家新浪微博,5月26日向小桔快智投入1.42亿美元,算是挤上了船。

总之,一嗨租车从“滴滴快的”这桩“高回报生意”出局多半出于无奈,不是人家不带玩,就是自家实在缺钱。

股权融资代价高昂,遭战略投资人减持

5月22日,一嗨租车公告称将按单价6美元发售2234万新股,认购方为老虎环球管理公司(简称老虎基金)和SRS Investment Management(简称SRS)。

新股发售分两步进行:

1)一嗨租车将向老虎基金和SRS发行1144万股普通股;

2)获得股东会批准后,发行其余1090万股;

这样安排的原因是,增发2234万股超过股东会授权(一般为已发行股本的10%),需要“特批”。一嗨租车披露,在6月30日召开的特别股东大会上,发行1090万股的方案获得批准。

按照经典的“啄食顺序”(pickuporder),债权融资的优先级高于股权融资。因为“股权融资是最贵的”。当然股价高涨时也没有必要教条。证监会要是批准,股价暴涨近30倍的暴风科技一定愿意增发融资。一嗨租车在上市七个月之后按IPO发行价增发新股,显然不是因为股价高,参与一嗨租车IPO的投资者不会感到欢欣鼓舞(股价没涨、权益却遭大幅摊薄)。

通过上述安排,一嗨租车共募集1.34亿美元,可购置8300辆汽车(假如均价10万元)。但增发的新股相当于已发行股本的19.5%,代价颇高。2015年1季度末,神州车队规模领先一嗨4.9万辆(两家分别为7.3万辆、2.4万辆)。如果单靠股权融资,估值又如此之低,一嗨租车难以缩小与行业老大的差距。

在“一嗨租车获老虎基金和SRS超1.3亿美元战略入股”被广为宣传的同时,同一份公告中携程与克劳福德减持的信息却被有意无意地忽略了。

根据公告,携程与克劳福德将分别减持166.7万股和100万股,单价亦为6美元。这些股票是2014年10月,在一嗨租车上市前买进的A类普通股。减持后携程与克劳福德仍为一嗨租车第一、第二大股东,持有1667万股的老虎基金为第三大股东。

尽管两大股东套现不过1600万美元,但别人的“家长”慷慨解囊一掷十亿美元,携程却在减持(还是按IPO时发行价减持)。这种情况下,减持者与被减持者的心情都很是不爽。

财务投资人一只手注入资金维持公司运营,另一只手收集筹码,似乎对下一步的资本运营成竹在胸,不知是出售还是私有化回A股?

别人烧钱我买车,谁比谁精明?

2014年6月末一嗨车队规模为1.54万辆,2014年底达到19746辆,净增4300辆。上市后,一嗨租车购置车辆的力度大幅提高。据媒体报道,一嗨租车与上汽、东风、宝马、沃尔沃签定了一系列采购合同。其中,上汽名爵锐腾的采购量达数千辆。

2015年一季度末,车队规模扩大到2.44万辆,较2014年末净增4600多辆,增速提高一倍以上。同时,淘汰了999辆老旧车。这期间,一嗨租车账面“物业及设备净值”增长了6.5亿,说明IPO募集的1亿多美元花得差不多了。

一嗨租车不是“绝对不缺钱”,而是“绝对缺钱”!所以,老虎们的1.3亿美元代价高也得要;从滴滴快的出局虽然无奈,拿1.6亿美元也算解了燃眉之急。

据神州租车披露,2015年Q1车辆购置开支为23.058亿。

滴滴、快的合并前“补贴大战”打得轰轰烈烈,神州、一嗨却不声不响地比赛买车。

三 : 一嗨租车好吗

上市在即,一嗨租车被举报。(www.61k.com)一嗨也调整了挂牌时间。来自新华网的消息称:计划本周登录纽约交易所的一嗨租车(EHIC),已将其首次公开募股挂牌交易时间调整到下周。此消息将一嗨租车推到了风口浪尖,下面爱装网小编为大家介绍一嗨租车怎么样。

一嗨租车介绍:

一嗨租车由章瑞平先生创立于2006年1月,是中国首家实现全程电子商务化管理的汽车租赁企业。公司总部位于上海,在全国90多座城市开设了700多个服务网点,提供100多种车型,服务范围覆盖全国。自成立以来,一嗨始终处于稳健、高速发展的状态,出租率、周转率等重要指标均位居行业前列。公司主要为个人和企业用户提供短租、长租,以及个性化定制等综合租车服务,支持网上预订、电话预订、手机终端预订、门店预订等多种预订方式,和现金支付、刷卡支付、线上支付、储值卡支付等多种支付方式。

自2006年成立以来,一嗨租车不断提高综合投入,力求让租车这种绿色、分享的出行方式为更多国人所接受,让全社会为之而受益。因为以汽车租赁方式实现“汽车共享”,不仅可以有效提高社会资源利用率,满足民众多样化的出行需求,还能从根源上解决中国城市交通单位时间内负载过高的问题,缓解日益严重的城市空气污染问题。2014年11月18日正式在纽约证券交易所上市。

秉承“改善国人出行方式,优化社会资源配置”的使命。一嗨租车不断提高综合投入,力求让租车这种绿色、分享的出行方式为更多国人所接受,并为之而受益。一嗨创新的商业模式和优秀的服务质量,也赢得了社会各界的广泛认可,先后获得诸多荣誉和奖项,媒体对一嗨的报道也不曾间断,被外誉为中国汽车租赁行业真正的领军企业。

坚持“分享、环保、创新、和谐”的理念。以汽车租赁方式实现“汽车共享”,不仅可以有效提高社会资源利用率,满足民众多样化的出行需求,还能从根源上解决中国城市交通单位时间内负载过高的问题,缓解日益严重的城市空气污染问题,这是一嗨的责任。我们还在中国首家设立新能源汽车租赁试点,谋求为我国环保事业做出更大贡献。

发扬“勇于创新、用心服务”的精神。一嗨根据国外先进经验,结合中国本土市场特点,自主研发出多套具有国际领先水平的汽车调度管理系统,辅以GPS全球定位、智能数据分析处理等技术,组建了一个强大的中央数据服务中心,力求将资源管理能力发挥到极致。此外,一嗨租车还率先将移动互联网技术应用到租车当中,推出智能手机客户端,用户只需下载安装,便可随时随地通过手机轻松享受租车服务。

提供“专业、高效、可靠”的服务。用户的满意是一嗨生存和发展的根基,一嗨租车通过不断开拓和完善的多元化租车服务,满足了用户日益增长的个性化用车需求。多种便捷的预订、支付方式,以及送车上门、上门取车、异地还车等一系列行业创举的推出,让一嗨迅速成为租车行业的服务标杆。

一嗨租车已成为众多世界500强企业在华指定的商务用车服务公司,客户涵盖能源、教育、广告、金融、制造等领域。同时,一嗨租车在全国范围内提供的自驾和预约租车服务,也成为都市白领、商务人士出行的全新首选。

一嗨租车怎么样?看看在那租过车的人怎么说。

评价1:很不错哦,和使用过的同事询问过,说很是方便,下回出门一定要试试看

评价2:嗨租车非常不错,车型非常丰富,还有企业租车,给企业带来了很多方便快捷的服务。

评价3:门店有点少呀,还车不方便。希望能多铺设城市网点。车辆状况也一般。

评价4:还不错哦~~我记得之前同事租过他们的车子,使用起来很方便,而且还不贵。

评价5:老早就听过一嗨租车的名字想不到在金华也开了新店,体验了下服务非常好,给的车子也很新。还有新客户免一天的租金。

评价6:一嗨租车很好啊,我租过许多次了,经常有优惠活动,持北京银行信用卡,新客户可享受连续租车两天即可减免一天的日租金优惠,老客户可享受周一至周四连租四天即免收一天的日租金优惠,我当时就参加了这个活动,特别值!

评价7:在一嗨租过两次车,价格公道,车况很好,服务也蛮周到,值得推荐!

评价8:嗨租车现在在北京,上海,杭州,成都,广州新上线一款车,JEEP指南者,太好看了这车。性能也超好。2.4L豪华导航版

评价9:一嗨租车企业租车里面有很多丰富的车型,还有更好的服务,车辆都非常干净。

评价10:第一次租车就是去他家租车,车一般般吧,态度不好,第一次租车,肯定有很多不懂的,就咨询客服,可能是问的问题多了,他们很不耐烦。

一嗨租车正以实际行动引领着中国汽车租赁行业的发展。我们希望通过自身不懈的努力,让租车这种“汽车共享”的绿色出行方式受到更多国人的认可,通过不断升级完善以并满足用户多样化的出行需求,有效提升社会资源利用率,从根源上缓解日益严重的“城市疾病”如交通、环境等问题。以上就是爱装网小编为大家介绍关于一嗨租车怎么样的全部内容。

扩展:一嗨租车怎么样 / 三亚一嗨租车怎么样 / 上海一嗨租车怎么样

四 : 创业风盛行 看一嗨租车如何玩转“重资产”

过去的2014年,在资本支持下新兴的用车模式不断兴起,许多平台相继获得高额融资,搅热了整个租车用车市场。[www.61k.com)一嗨租车创始人、董事长兼CEO章瑞平此前在接受采访时表示,很多机会错过风口就很难再有了,比如游戏、团购之类。“我觉得国人很聪明,要是一个创新的模式比较好,马上很多人都会冲进去,我觉得要是让我完全去做那种轻资产的模式我可能做不来。”

其实早在2008~2009年期间,国内就有不少租车公司成立,但慢慢的却只剩下两家租赁公司。对于这样的资金密集型行业来说,资本作为“拦路虎”,让不少小公司纷纷折戟。章瑞平强调,租车行业必须不断提升资产使用效率。“实际上我们现在越来越轻资产。随着品牌规模的提升,杠杆也越来越大。”

他还提到租车行业经历的转变。中国汽车行业过去十年以来一直快速发展,但前几年一直是卖方市场,汽车厂商不怕车卖不出去,但近两年市场情况不一样了,变化的原因很多,其中之一是汽车行业本身的产能已经有点过剩,于是慢慢地就变成了买方市场。

“七八年前,我们面对车商根本没有谈判的筹码,像回购这种事以前想都不用想,如今天已经完全倒过来了。”章瑞平说,一嗨拥有大量的车,每年都需要进行资产折旧,据介绍一般两三年后车辆就处理掉了;现在很多车则是一年就处置,车厂会和一嗨约定好回购价格。“不论是谈判能力、布点、市场占有率,这些都需要时间积累。”

对于提高资金效率,章瑞平表示资产证券化是一大趋势。他认为中国的包括汽车在内的行业资产证券化只是一个时间问题,一旦证券化之后很多东西都可以放在表外。

“世界上最大的租车公司Enterprise拥有150万辆汽车,可是到现在它仍然是一个家族企业,它从来没有做过股权融资,完全就是通过杠杆、资产证券化等手段,经营到今天这样一个规模。当然,如果当年这些条件在国内全部成熟,大概也轮不到我们来做。所以这就是一个熬的过程。”章瑞平说。

目前,一嗨租车作为国内直营覆盖范围最大的连锁租车企业之一,拥有2.5万辆车,在100多个城市开始了1200多个服务网点,通过不断优化综合服务体系,为用户带来更加优质的服务体验,成为用户值得信赖的出行伴侣。

五 : 一嗨租车:看得到的资本饥渴

6月24日,一嗨租车(NYSE:EHIC)宣布将旗下Elite Plus Developments Limited之100%股权出售给独立第三方Eagle Legend Global Limited以获取1.61亿美元毛收入。[www.61k.com)2014年4月,一嗨租车通过Elite Plus向“快的打车”的运营商投入2500万美元。一买一卖之间获利近1.36亿美元,十四个月的投资收益率达443.6%。

于是,有人为一嗨租车的“高回报生意”叫好;还有所谓的“业内人士”向媒体吹风:“一嗨租车刚刚才获得老虎基金的投资,此刻出售滴滴快的股份绝对不是缺运营资金。”

出售Elite PLuse、向老虎基金融资意味着什么呢?一嗨租车经营模式的前途究竟如何?

从“高回报生意”出局

一嗨租车在招股文件中披露,2014年4月21日通过旗下全资公司Elite Plus向Travice Inc.(快的打车的运营商)投入2500万美元认购B类普通股,获得8.4%的股权。此外,一嗨租车还获得认购468.4万C类普通股的授权。

根据公开资料,“快的打车”于2012年完成首轮融资;2013年4月,阿里联合经纬投入1000万美元;2014年阿里领投约1亿美元,一嗨租车就是在此轮入股的。根据当时一嗨租车投入的金额和股比,可以推知“快的打车”估值为3亿美元。

2015年1月15日,快的打车宣布从软银、阿里、老虎环球基金获得总额6亿美元投资。一嗨租车没有参与快的打车后续融资,被稀释情况不详细。假如此轮融资快的打车的估值为30亿美元,则一嗨租车的股比大约被摊薄至6.7%。

2月14日,快的宣布与滴滴战略合并。一嗨租车所持Travice Inc.股权被置换为“小桔快智”的股权,后者是“滴滴快的”合并后的开曼控股公司。

快的、滴滴市场份额相差无几,再考虑到腾讯、阿里的面子,双方股东在新公司的股比会相当接近(坊间流传的比例为52%、48%,滴滴略占优势)。果真如此,持有快的6%的一嗨租车在合并后持有“滴滴快的”股比约为3.2%。

6月25日,一嗨租车宣布获得1.61亿美元现金,从“滴滴快的”退出,对应的估值为50亿美元。

但滴滴快的行情看涨,几乎一日千里。据传在阿里、腾讯、高瓴资本最新一轮20亿美元投资中的估值为150亿美元,为一嗨租车退出时估值的3倍!

当年阿里不缺区区2500万美元、一嗨租车也不是以财务投资者的身份被引入;那时正在筹备上市的一嗨租车也没有闲钱“炒股”,新闻稿里说的也是“战略投资快的打车”。既然如此,就应以是否达到战略目标衡量得失。如果答案是否定的,财务收益再高也是一次失败的投资。滴滴快的“三分天下有其二”,Uber来势汹汹,神州、易到虎视眈眈,此时一嗨租车从滴滴快的撤资,在战略上不符合逻辑。

从财务上讲,按50亿美元估值套现退出,标的估值转眼升至150亿美元,也不算高明。看人家新浪微博,5月26日向小桔快智投入1.42亿美元,算是挤上了船。

总之,一嗨租车从“滴滴快的”这桩“高回报生意”出局多半出于无奈,不是人家不带玩,就是自家实在缺钱。

股权融资代价高昂,遭战略投资人减持

5月22日,一嗨租车公告称将按单价6美元发售2234万新股(1116.9万份ADS),认购方为老虎环球管理公司(简称老虎基金)和SRS Investment Management(简称SRS)。

新股发售分两步进行:

1)一嗨租车将向老虎基金和SRS 发行1144万股普通股;

2)获得股东会批准后,发行其余1090万股;

这样安排的原因是,增发2234万股超过股东会授权(一般为已发行股本的10%),需要“特批”。一嗨租车披露,在6月30日召开的特别股东大会上,发行1090万股的方案获得批准。

按照经典的“啄食顺序”(pick up order),债权融资的优先级高于股权融资。因为“股权融资是最贵的”。当然股价高涨时也没有必要教条。证监会要是批准,股价暴涨近30倍的暴风科技一定愿意增发融资。一嗨租车在上市七个月之后按IPO发行价增发新股,显然不是因为股价高,参与一嗨租车IPO的投资者不会感到欢欣鼓舞(股价没涨、权益却遭大幅摊薄)。

通过上述安排,一嗨租车共募集1.34亿美元,可购置8300辆汽车(假如均价10万元)。但增发的新股相当于已发行股本的19.5%,代价颇高。 2015年1季度末,神州车队规模领先一嗨4.9万辆(两家分别为7.3万辆、2.4万辆)。如果单靠股权融资,估值又如此之低,一嗨租车难以缩小与行业老大的差距。

在“一嗨租车获老虎基金和SRS超1.3亿美元战略入股”被广为宣传的同时,同一份公告中携程与克劳福德(Crawford Group)减持的信息却被有意无意地忽略了。

根据公告,携程与克劳福德将分别减持166.7万股和100万股,单价亦为6美元。这些股票是2014年10月,在一嗨租车上市前买进的A类普通股。减持后携程与克劳福德仍为一嗨租车第一、第二大股东,持有1667万股的老虎基金为第三大股东。

尽管两大股东套现不过1600万美元,但别人的“家长”慷慨解囊一掷十亿美元,携程却在减持(还是按IPO时发行价减持)。这种情况下,减持者与被减持者的心情都很是不爽。

财务投资人一只手注入资金维持公司运营,另一只手收集筹码,似乎对下一步的资本运营成竹在胸,不知是出售还是私有化回A股?

别人烧钱我买车,谁比谁精明?

2014年6月末一嗨车队规模为1.54万辆,2014年底达到19746辆,净增4300辆。上市后,一嗨租车购置车辆的力度大幅提高。据媒体报道,一嗨租车与上汽、东风、宝马、沃尔沃签定了一系列采购合同。其中,上汽名爵锐腾的采购量达数千辆。

2015年一季度末,车队规模扩大到2.44万辆,较2014年末净增4600多辆,增速提高一倍以上。同时,淘汰了999辆老旧车。这期间,一嗨租车账面“物业及设备净值”增长了6.5亿,说明IPO募集的1亿多美元花得差不多了。

一嗨租车不是“绝对不缺钱”,而是“绝对缺钱”!所以,老虎们的1.3亿美元代价高也得要;从滴滴快的出局虽然无奈,拿1.6亿美元也算解了燃眉之急。

据神州租车披露,2015年Q1车辆购置开支为23.058亿。

滴滴、快的合并前“补贴大战”打得轰轰烈烈,神州、一嗨却不声不响地比赛买车。

61阅读提醒您本文地址:

不过,买来的车是否精明呢?以一嗨租车为例:2015年Q1,车队规模同比增长了81.7%,营收同比增长60.7%,单位日收入(RevPAC)从173元降至156元。十万块钱买辆车,一天收入156元。这还不是净收入,其中80%以上要用于租赁业务的运营。还有行政管理费用、广告营销成本和利息都要从剩下30多块钱里出。#分明是费力不讨好的苦逼生意#

汽车租赁行业是资金密集的超重资产行业,需要海量资金的推动,规模达到盈亏平衡点之上才有可能迎来“好日子”。国际汽车租赁巨头赫兹在全球运营着55万辆汽车,2014年营收107美元,却也没过上好日子,利润比纸还薄。

Uber最新一软融资的估值已达500亿美元。赫兹的市值仅77亿美元,不要说风头被Uber抢得干干净净,连滴滴快的估值都比它高一倍!

按传统汽车租赁的路子走下去,最多可以抢到“中国赫兹”的桂冠,想像空间有限。难怪不怎么被资本待见。

神州租车、一嗨租车也该好好想想,不忙讥笑滴滴快的烧钱。

61阅读提醒您本文地址:

本文标题:一嗨租车-一嗨租车拟赴美IPO 尚未走出“烧钱”阶段61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1