一 : 消息称迅雷提前至今晚在纳斯达克挂牌上市

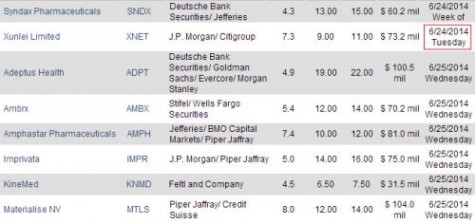

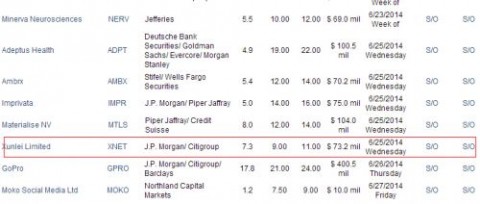

iposcoop网站最新截图

【TechWeb报道】6月24日消息,曾于6月13日公布迅雷上市时间为6月25日的美国财经网站iposcoop日前将时间改为6月24日。这意味着,不出意外,迅雷将于今晚登陆纳斯达克。

iposcoop网站6月13日截图

迅雷5月23日首次向美国证券交易委员会提交招股书,时隔3年再次尝试上市。迅雷计划在纳斯达克上市,股票交易代码为“XNET”,发行价区间为9美元至11美元,承销商是摩根大通公司、花旗集团、Stifel Nicolaus和奥本海默。

迅雷计划发行7,315,000股美国存托股(ADS),并授予承销商最高1,097,250股ADS的超额配售权,即最高发行量为8,412,250股ADS。

以发行价上限11美元计算,如果承销商不行使超额配售权,则迅雷融资额为8047万美元,如果承销商超额配售1,097,250股ADS,则迅雷融资额为92,534,750美元。

如果承销商不行使超额配售权,迅雷上市后总股本为346,912,180普通股或者69,382,436股ADS。以迅雷发行价上限11美元、总股本69,382,436股ADS计算,迅雷上市后市值约为7.63亿美元。

如果承销商超额配售1,097,250股ADS,迅雷上市后总股本为352,398,430股普通股或者70,479,686股ADS。以迅雷发行价上限11美元、总股本70,479,686股ADS计算,迅雷上市后市值约为7.75亿美元。

6月18日,迅雷在更新版招股书中称,在该公司首次公开募股(IPO)的同时,小米将认购总价值最高可达2270万美元的、由优先股转换成的迅雷普通股股票,小米在迅雷的持股比例也增加3%,至31.8%。

二 : 宝尊电商5月21日纳斯达克上市

【TechWeb报道】5月13日消息,根据外媒报道,总部位于上海的中国电商IT解决方案提供商宝尊宝尊(Baozun Inc)将于5月21日在美国上市。

宝尊于4月17日首次提交了招股书,计划以“BZUN”股票代码在纳斯达克交易所进行首次公开募股(IPO),承销商为摩根士丹利、瑞信、美林证券。

宝尊自称中国最大的电商解决方案提供商,招股书援引艾瑞数据称,宝尊以交易额价值计算的中国区市场份额为20%,具体业务包括向品牌电商提供IT解决方案、运营服务支持以及直接帮助电商向消费者销售商品两种模式的服务。

在融资额和发行价方面,根据宝尊5月8日更新招股书,该公司计划以每股美国存托股(ADS)12美元至14美元的发行价区间,发行1100万股ADS,授予承销商最高1,650,000股ADS超额配售权,即最高融资总额为1.771亿美元。

在市值方面,倘若承销商不行使超额配售权,即最终发行1100万股ADS(3300万股普通股),宝尊在IPO后在外发行普通股总量为145,825,312股普通股,以发行价区间上限的每股ADS 14美元计算,宝尊IPO后市值约为6.8亿美元。

在过往交易额方面,宝尊电商2012年、2013年和2014年商品交易总额分别为14.604亿元、26.208亿元和42.489亿元。在营收方面,宝尊2012年、2013年和2014年营收分别为9.545亿元、15.218亿元和15.844亿元。

在过往盈利情况方面,美国通用会计准则下,宝尊2012年、2013年和2014年净亏损分别为4720万元、3780万元和5980万元,不按照美国通用会计准则,宝尊2012年、2013年的净亏损分别为4720万元、2626万元,在2014年则实现净利润2514万元。

扣除归属于优先股的分红以及可转换优先股赎回价值变更等影响后,美国通用会计准则下,宝尊2012年、2013年和2014年归属于普通股东的净亏损为6814万元、9920万元、1.55亿元。

在近期业绩方面,宝尊电商2015年第一季营收4.77亿元,同比增77.9%;第一季净利润为198万元,同比下降12.5%,不按照美国通用会计准则,第一季度净利润764万元,去年同期净利润335万元。

扣除归属于优先股的分红以及可转换优先股赎回价值变更等影响后,美国通用会计准则下第一季度净亏损2335万元,去年同期净亏损1531万元。

在公司股权结构方面,宝尊CEO Vincent Wenbin Qiu在IPO前持股10.1%,IPO后持股7.9%,投票权36%,是实际控制人。

阿里巴巴和软银是宝尊的两大外部股东,其中阿里在IPO前持股23.5%,IPO后持股18.2%,投票权10.0%;软银在IPO前持有17.8%股权,在IPO后持有13.5%股权以及7.5%投票权。

除了资本方面的合作,宝尊和阿里还存在业务方面的合作。

宝尊因为在天猫开设的官方旗舰店,在2012年、2013年、2014年以及2015年第一季度向阿里巴巴支付了2960万元、5590万元、7180万元、1910万元服务费。

阿里巴巴在天猫开展促销活动期间,宝尊因为提供推广服务在2012年和2013年从阿里处获得3760万元和1270万元的收入。(小峰)

三 : 电商解决方案提供商宝尊5月21日纳斯达克上市

【TechWeb报道】5月13日消息,根据外媒报道,电商解决方案提供商宝尊宝尊(Baozun Inc)将于5月21日在美国上市。

宝尊于4月17日首次提交了招股书,计划以“BZUN”股票代码在纳斯达克交易所进行首次公开募股(IPO),承销商为摩根士丹利、瑞信、美林证券。

宝尊自称中国最大的电商解决方案提供商,招股书援引艾瑞数据称,宝尊以交易额价值计算的中国区市场份额为20%,具体业务包括向品牌电商提供运营服务支持以及直接帮助电商向消费者销售商品两种模式的服务。

在融资额和发行价方面,根据宝尊5月8日更新招股书,该公司计划以每股美国存托股(ADS)12美元至14美元的发行价区间,发行1100万股ADS,授予承销商最高1,650,000股ADS超额配售权,即最高融资总额为1.771亿美元。

在市值方面,倘若承销商不行使超额配售权,即最终发行1100万股ADS(3300万股普通股),宝尊在IPO后在外发行普通股总量为145,825,312股普通股,以发行价区间上限的每股ADS 14美元计算,宝尊IPO后市值约为6.8亿美元。

在过往交易额方面,宝尊电商2012年、2013年和2014年商品交易总额分别为14.604亿元、26.208亿元和42.489亿元。在营收方面,宝尊2012年、2013年和2014年营收分别为9.545亿元、15.218亿元和15.844亿元。

在过往盈利情况方面,美国通用会计准则下,宝尊2012年、2013年和2014年净亏损分别为4720万元、3780万元和5980万元,不按照美国通用会计准则,宝尊2012年、2013年的净亏损分别为4720万元、2626万元,在2014年则实现净利润2514万元。

扣除归属于优先股的分红以及可转换优先股赎回价值变更等影响后,美国通用会计准则下,宝尊2012年、2013年和2014年归属于普通股东的净亏损为6814万元、9920万元、1.55亿元。

在近期业绩方面,宝尊电商2015年第一季营收4.77亿元,同比增77.9%;第一季净利润为198万元,同比下降12.5%,不按照美国通用会计准则,第一季度净利润764万元,去年同期净利润335万元。

扣除归属于优先股的分红以及可转换优先股赎回价值变更等影响后,美国通用会计准则下第一季度净亏损2335万元,去年同期净亏损1531万元。

在公司股权结构方面,宝尊CEO Vincent Wenbin Qiu在IPO前持股10.1%,IPO后持股7.9%,投票权36%,是实际控制人。

阿里巴巴和软银是宝尊的两大外部股东,其中阿里在IPO前持股23.5%,IPO后持股18.2%,投票权10.0%;软银在IPO前持有17.8%股权,在IPO后持有13.5%股权以及7.5%投票权。

除了资本方面的合作,宝尊和阿里还存在业务方面的合作。

宝尊因为在天猫开设的官方旗舰店,在2012年、2013年、2014年以及2015年第一季度向阿里巴巴支付了2960万元、5590万元、7180万元、1910万元服务费。

阿里巴巴在天猫开展促销活动期间,宝尊因为提供推广服务在2012年和2013年从阿里处获得3760万元和1270万元的收入。(小峰)

本文标题:纳斯达克上市-消息称迅雷提前至今晚在纳斯达克挂牌上市61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1