一 : 详解上证50ETF期权:散户作别满仓踏空还是面临深度宰割

正文手机网浏览财经资讯车押贷 1个月 结合红包年化收益26.1%二 : 上证50ETF期权每日行情

7月3日,上证50ETF现货报收于2.579元,下跌3.91%。(www.61k.com]上证50ETF期权共成交139365张,较上一交易日增加1.37%,总持仓268032张,较上一交易日增加5.25%。

认沽认购比为0.71 (上一交易日认沽认购比为0.68)。

当日成交量排名前三的认购合约

合约简称

成交量(张)

持仓量(张)

涨跌幅%

50ETF购7月2750

8561

8037

-23.26

50ETF购7月2700

7617

3682

-22.85

50ETF购7月2600

7038

2967

-20.15

当日成交量排名前三的认沽合约

合约简称

成交量(张)

持仓量(张)

涨跌幅%

50ETF沽7月2550

11104

7462

52.48

50ETF沽7月2600

6887

5062

43.97

50ETF沽7月2750

6182

6415

35.00

当日涨幅排名前三的合约

合约简称

涨跌幅%

杠杆系数

成交量(张)

持仓量(张)

50ETF沽7月2550

52.48

-13.42

11104

7462

50ETF沽9月2250

48.55

-12.42

135

1148

50ETF沽9月2200

44.67

-11.42

999

2707

当日跌幅排名前三的合约

合约简称

涨跌幅%

杠杆系数

成交量(张)

持仓量(张)

50ETF购7月3000

-35.89

9.18

6520

16666

50ETF购7月3100

-33.95

8.68

2320

13696

50ETF购7月3200

-31.91

8.16

2033

12085

注:(1)涨跌幅=期权合约当日结算价/期权合约上一交易日结算价;(2)杠杆系数=期权合约价格涨跌幅/现货价格涨跌幅,以当天50ETF收盘价、期权合约结算价来计算;(3)认沽认购比=认沽期权合约总成交量/认购期权合约总成交量;(4)当日结算价小于0.001元的合约及当日新挂合约不计入合约涨跌幅排名;(5)行权日,到期合约不计入当日成交量和涨跌幅排名。

免责声明:以上信息仅反映期权市场交易运行情况,不构成对投资者的任何投资建议。投资者不应当以该等信息取代其独立判断或仅依据该等信息做出投资决策。对于投资者依据本信息进行投资所造成的一切损失,上海证券交易所不承担任何责任。

(责任编辑:HN055)

三 : 上证50ETF期权最低要多少钱

上证50ETF期权最低要多少钱?上证50ETF期权的交易有门槛和条件要求,投资者需符合相关规定方可参与具有相应权限的期权操作。(www.61k.com)

>>>上证50ETF期权是什么?

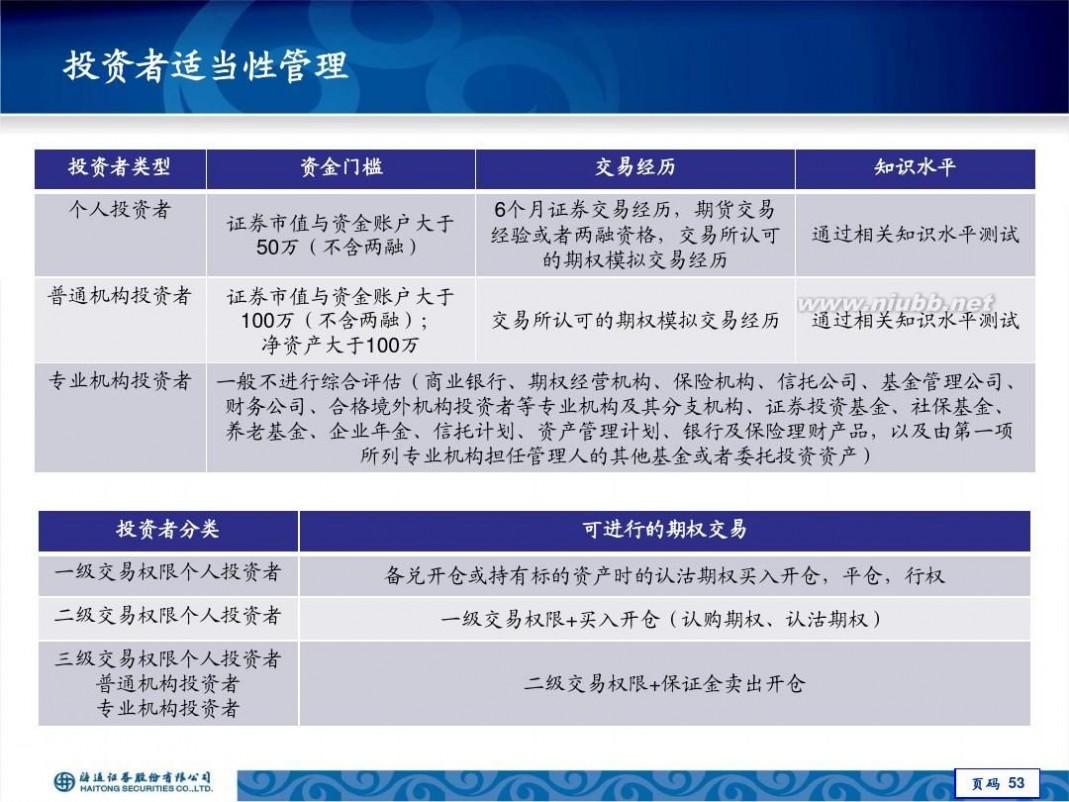

上证50ETF期权交易条件

上证50ETF期权交易不是每个人都可以参与的。上证50ETF期权交易对于投资资金的门槛和投资者的专业性都有明确的要求。上证50ETF期权交易条件和门槛有哪些呢?

根据开户规定,在资金上,个人投资者需满足证券资产不低于50万元的条件;在经验门槛方面,需指定交易在证券公司6个月以上,具备两融资格或金融期货交易经历或期货公司开户满6个月并拥有金融期货交易经历,且具备期权模拟交易经历。

>>>上证50ETF期权交易条件和门槛

上证50ETF期权最低交易额

满足了投资上证50ETF期权的条件之后,投资者应该掌握上证50ETF期权交易的基本交易规则。上证50ETF期权最低要多少钱?希财网理财编辑提示,票期权合约的买卖价格很低,有利于提升期权流动性。期权一手的交易单位是10000股,即合约价值约为25000元/手。当月平值期权的价值约为合约价值的3%,即买入/卖出一手合约的费用约为600元/手。相比个人50万元/机构100万元的准入门槛,这个水平是很低的。

与目前唯一的股指期货,约10万元/手的保证金相比,买/卖期权的资金需求就更低。因此,我们认为ETF期权有利于提升合约流动性,有效降低期权交易的风险和价差。

专题推荐:上证50ETF期权交易指南

更多有价证券,网贷,银行,理财,房产相关信息,请实时关注希财网。希财网(www.csai.cn)是国内知名的第三方理财产品导购平台,网站汇聚了海量的理财产品,金融,股票,网贷资讯,欢迎您的分享讨论。

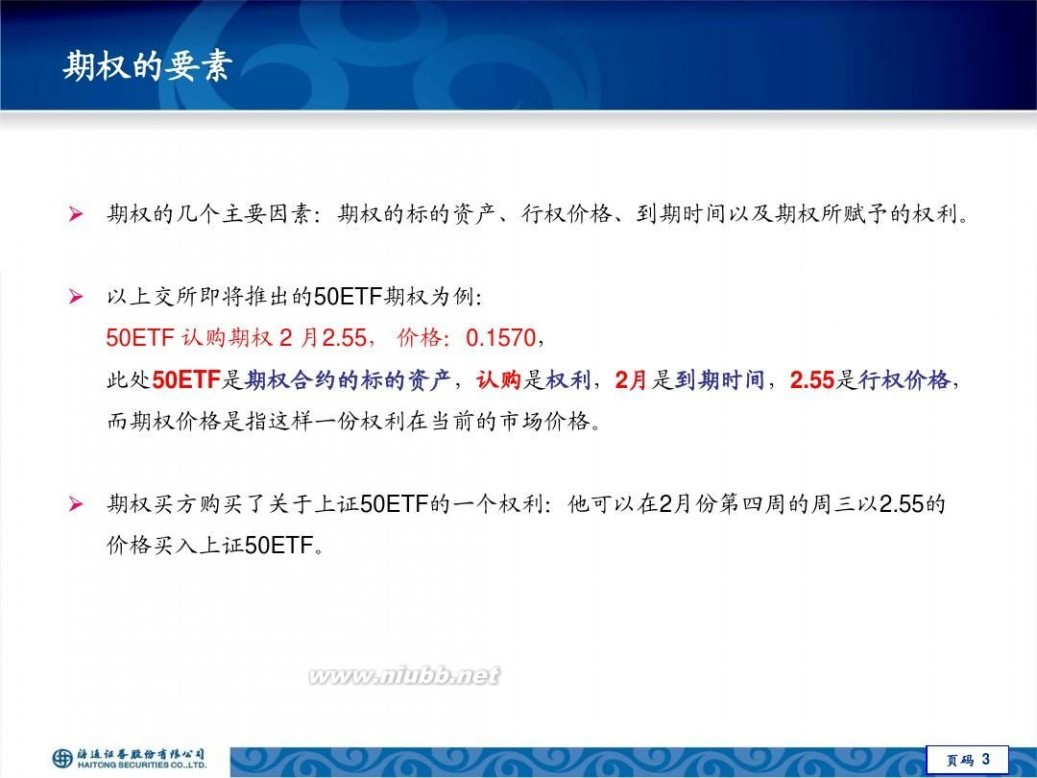

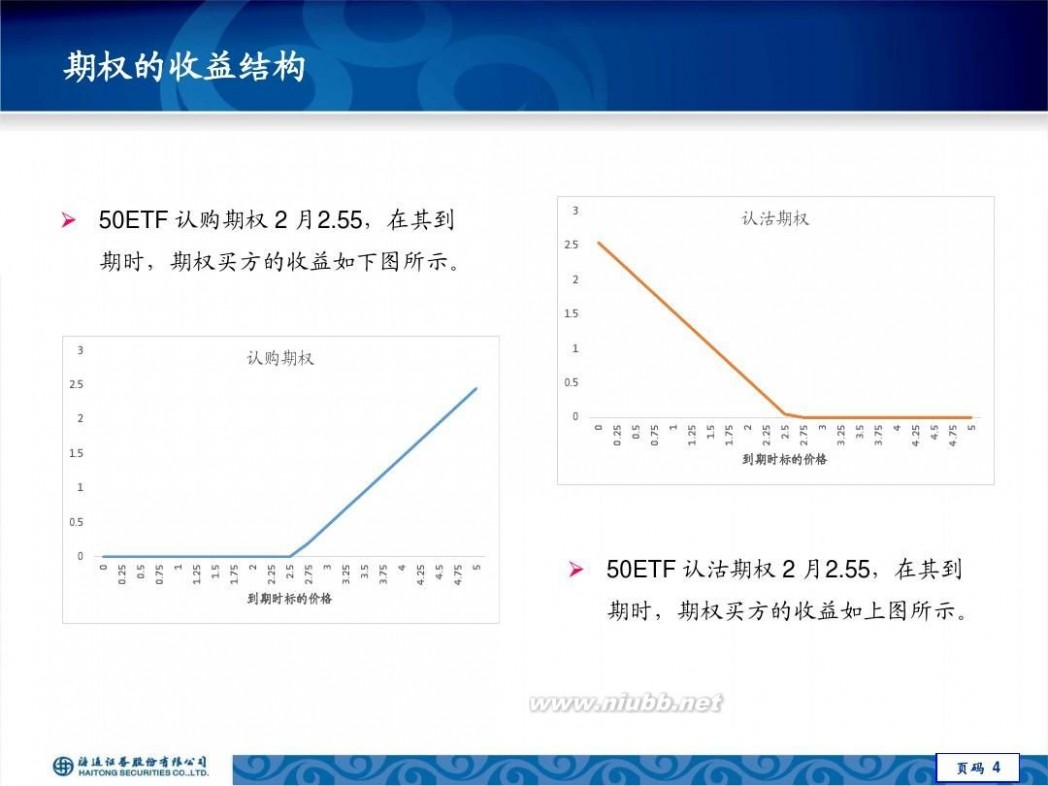

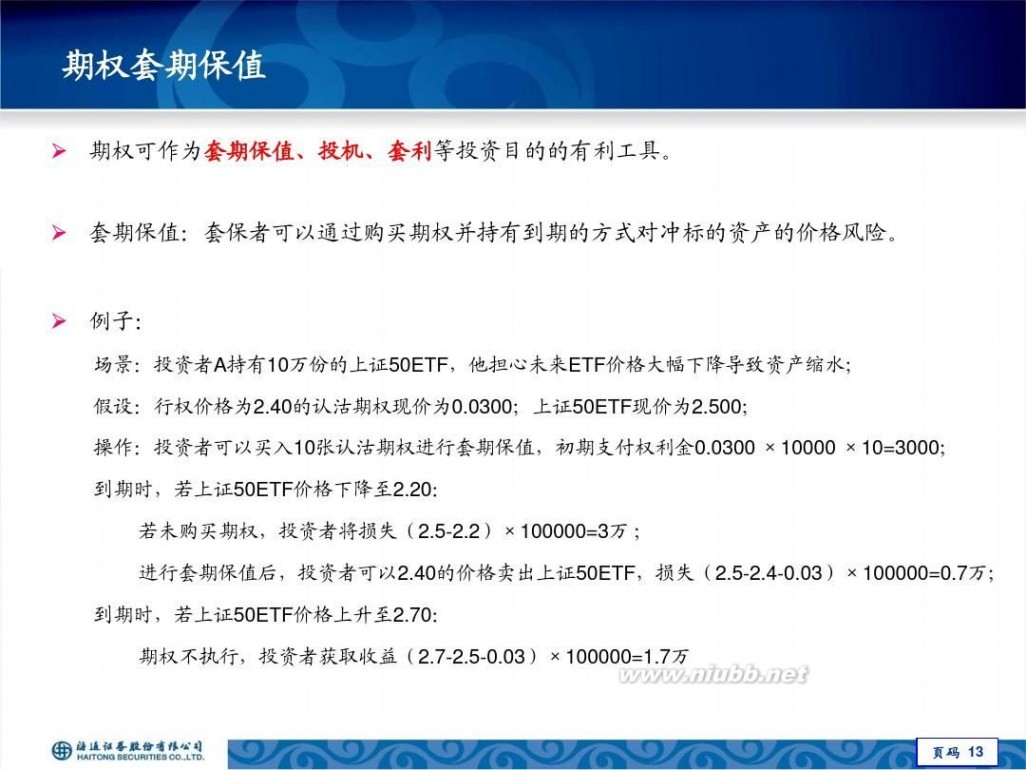

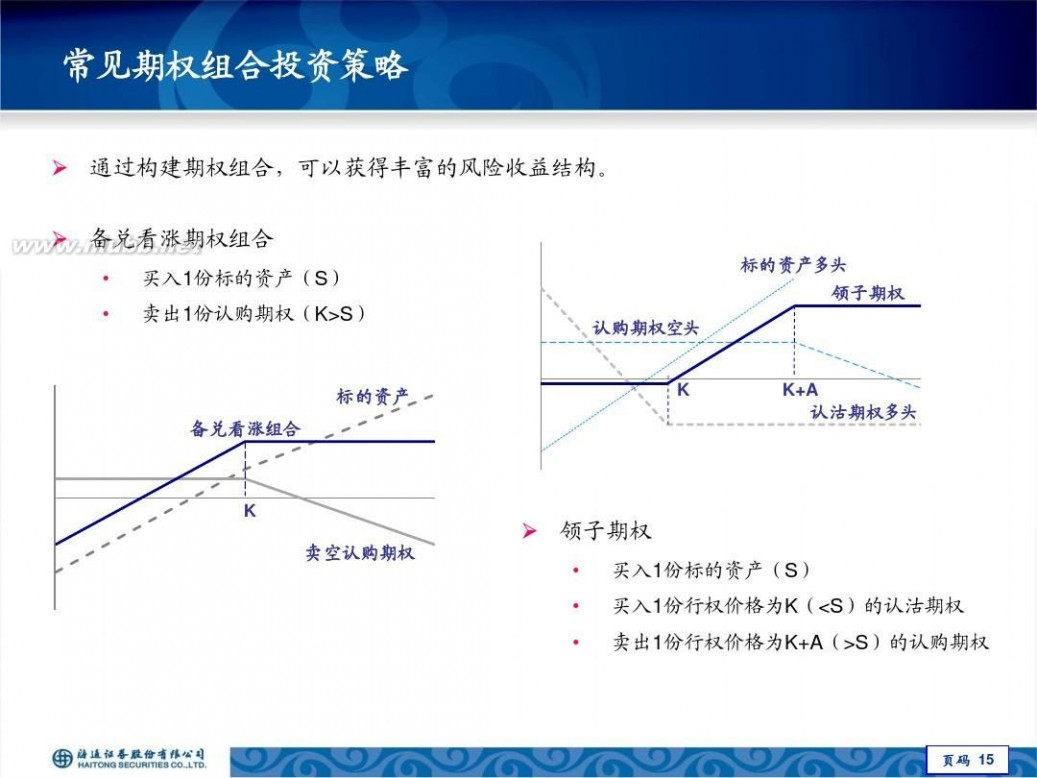

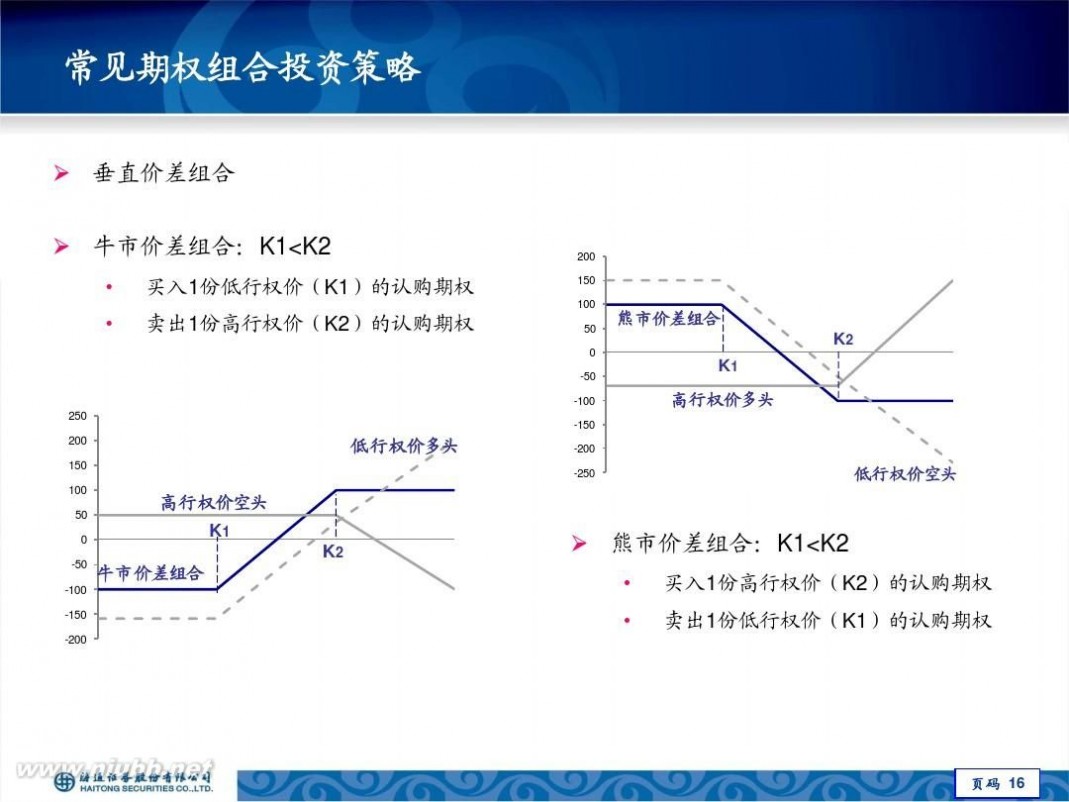

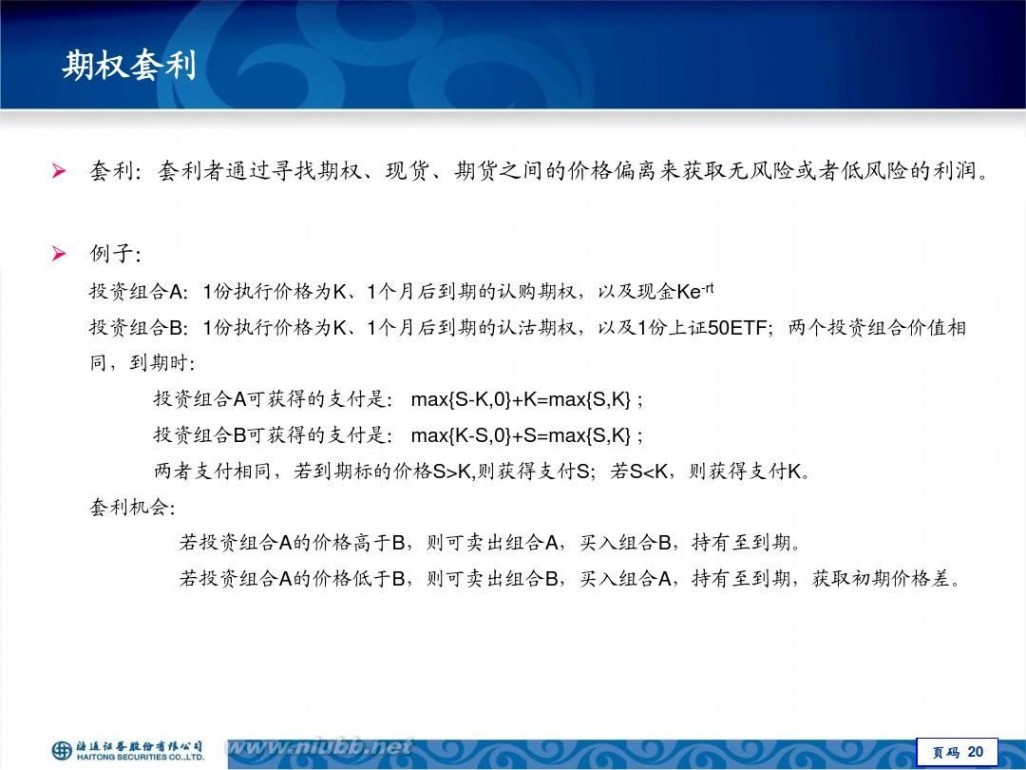

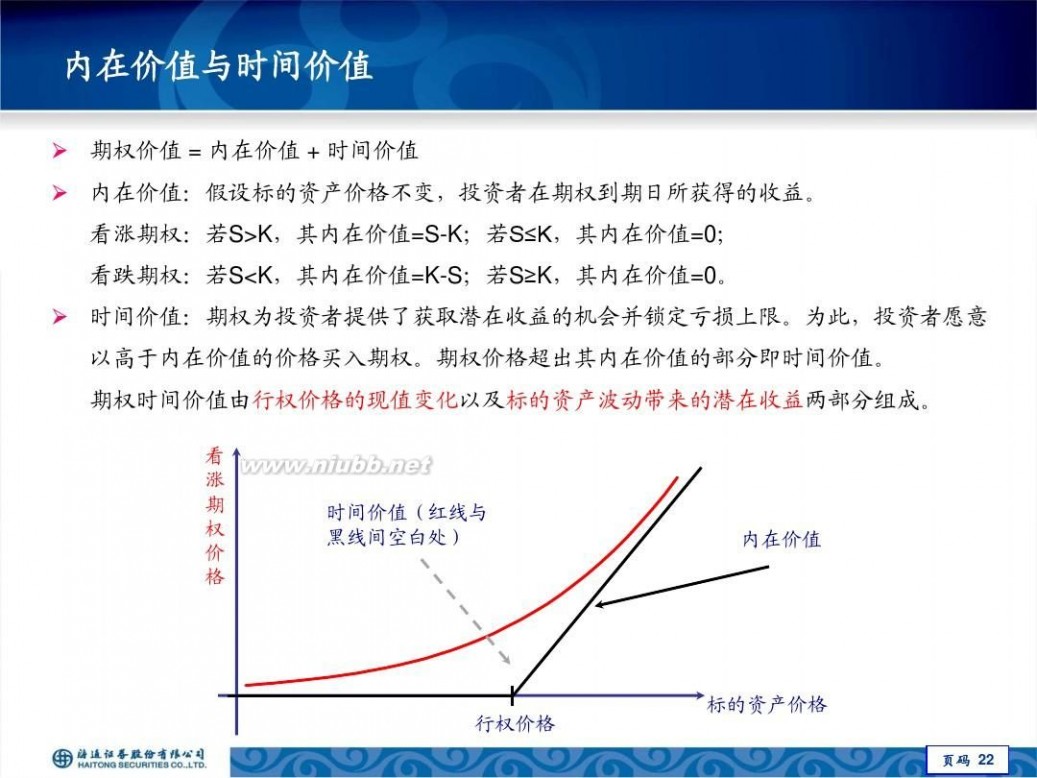

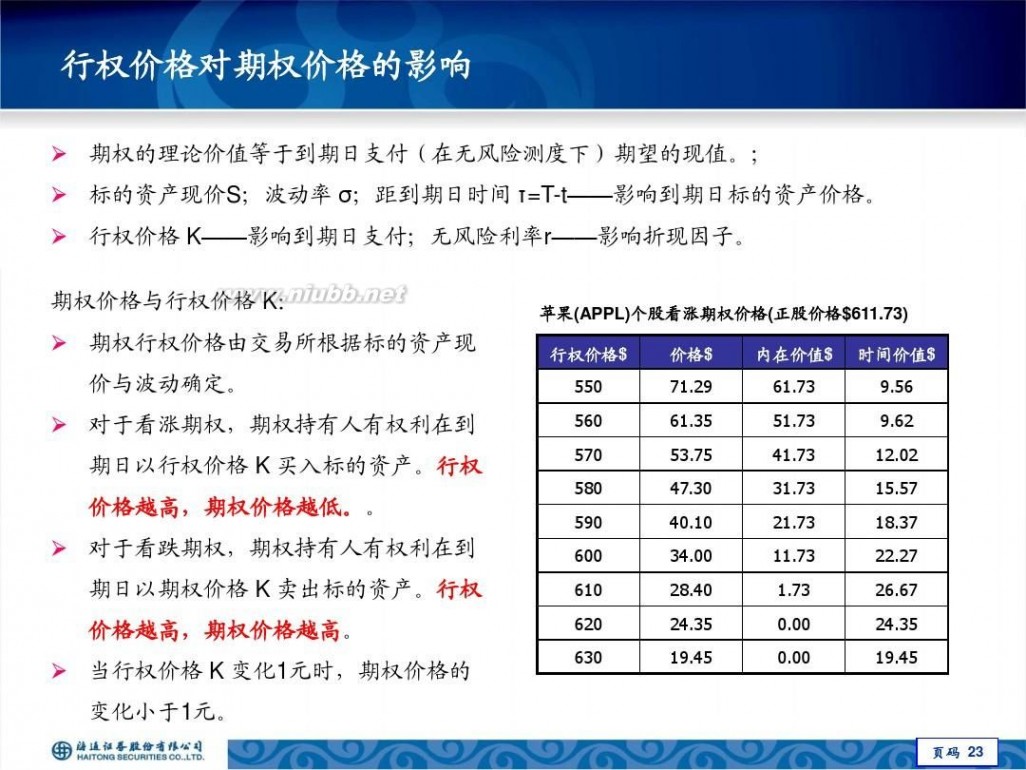

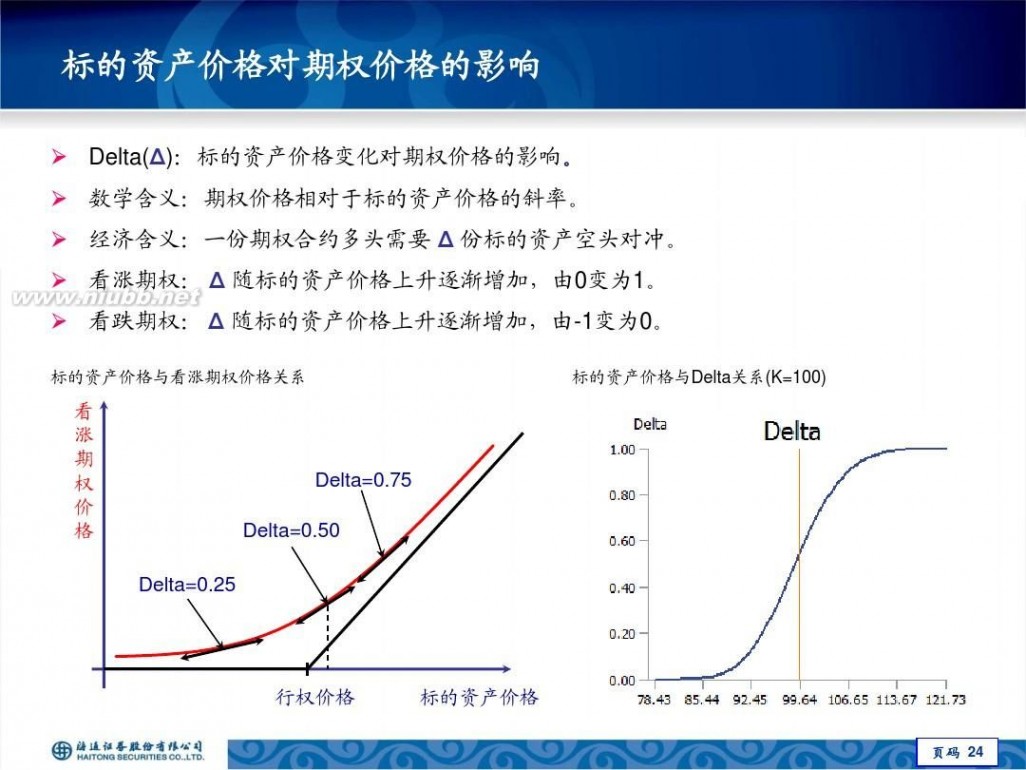

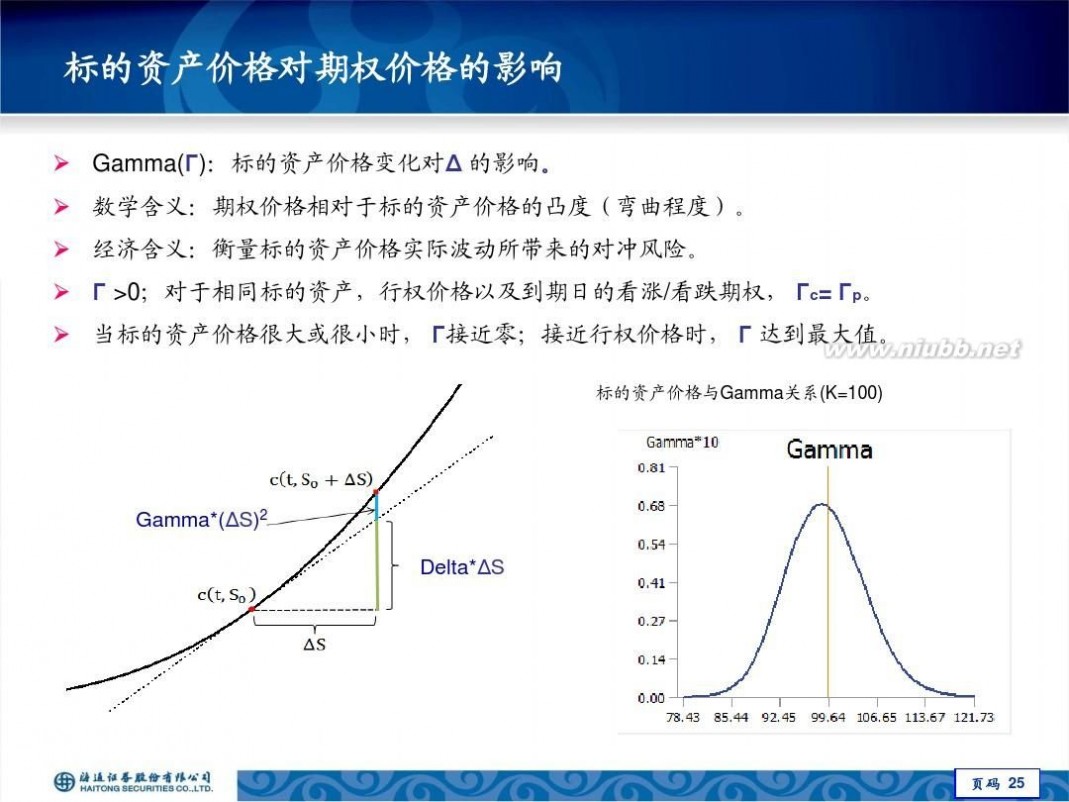

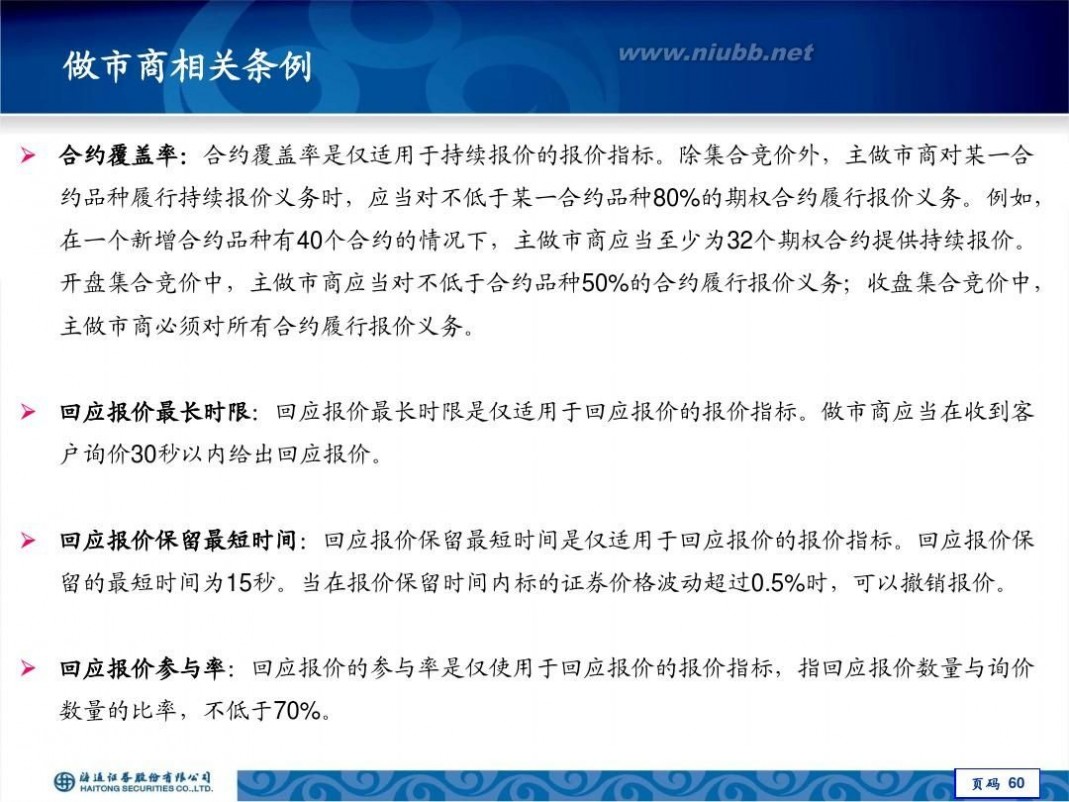

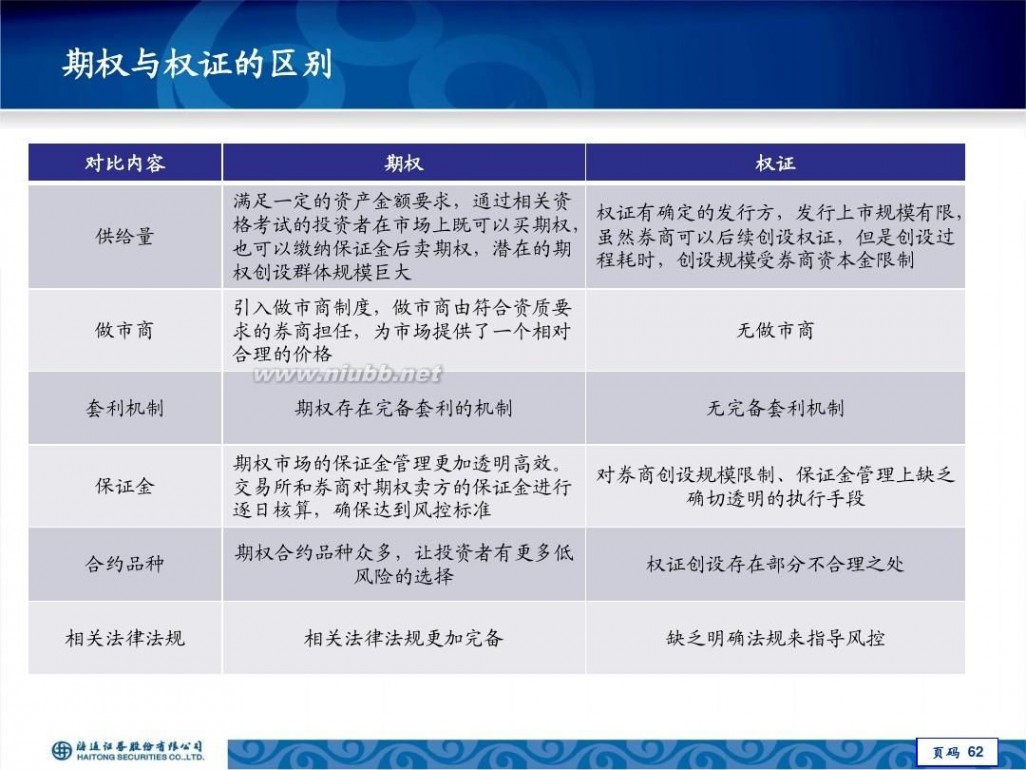

四 : 海通证券-50ETF期权入门指南

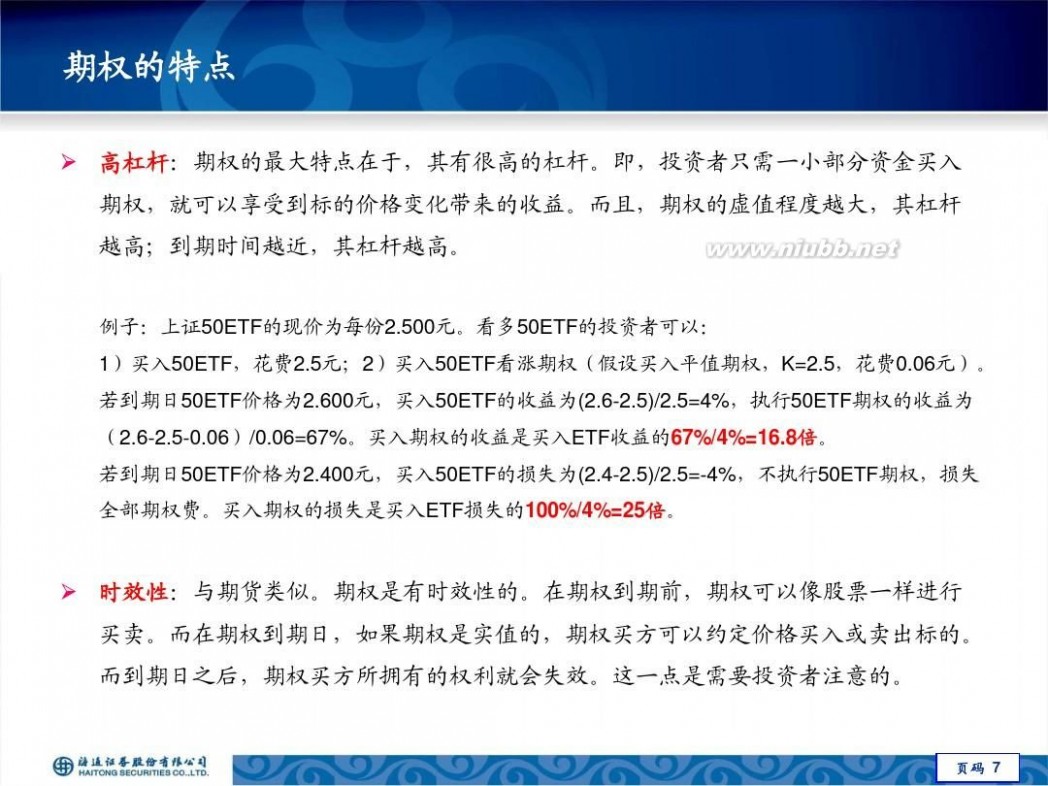

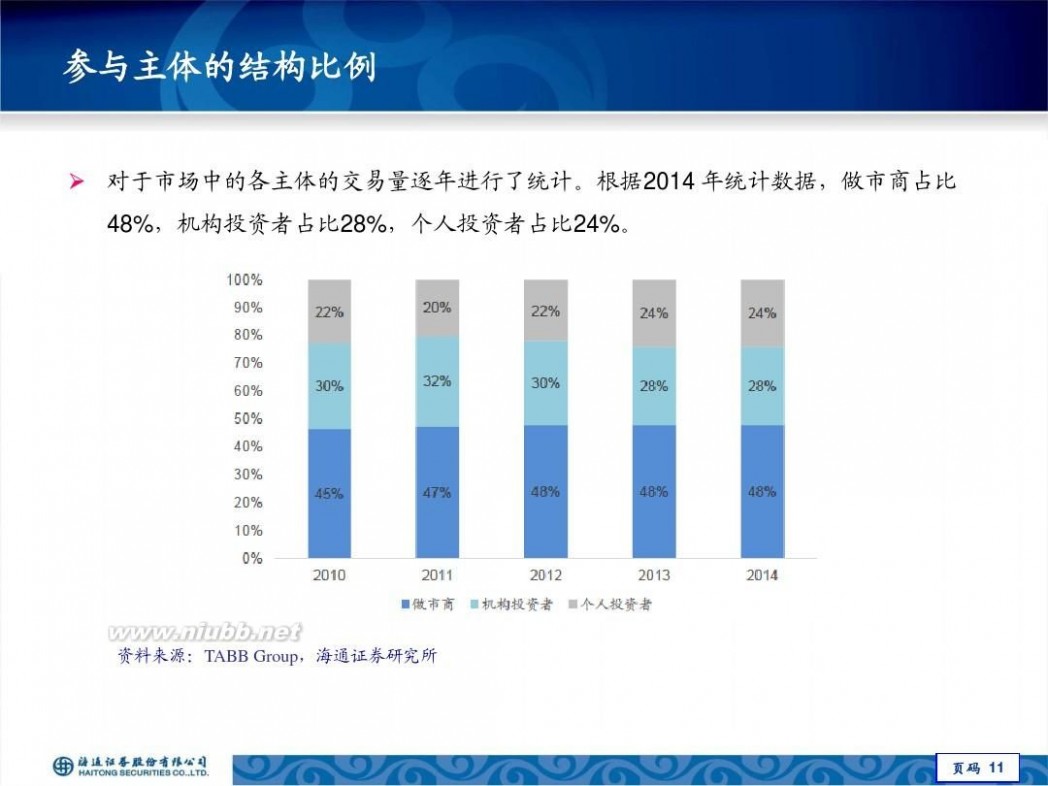

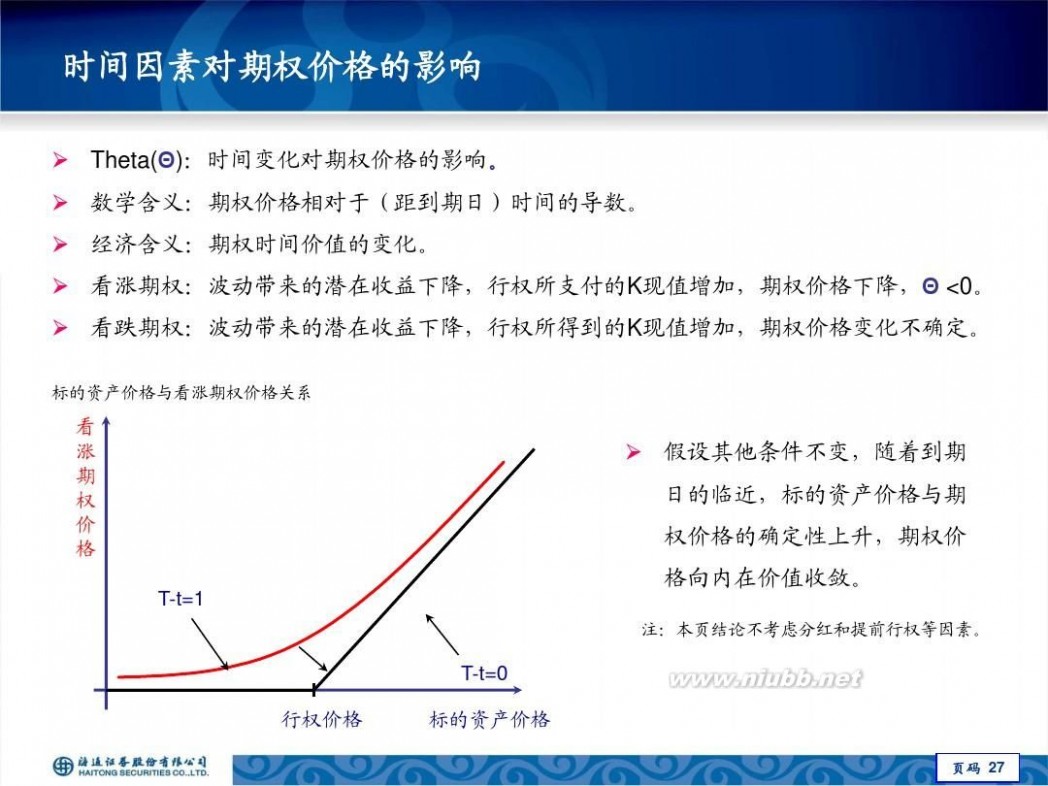

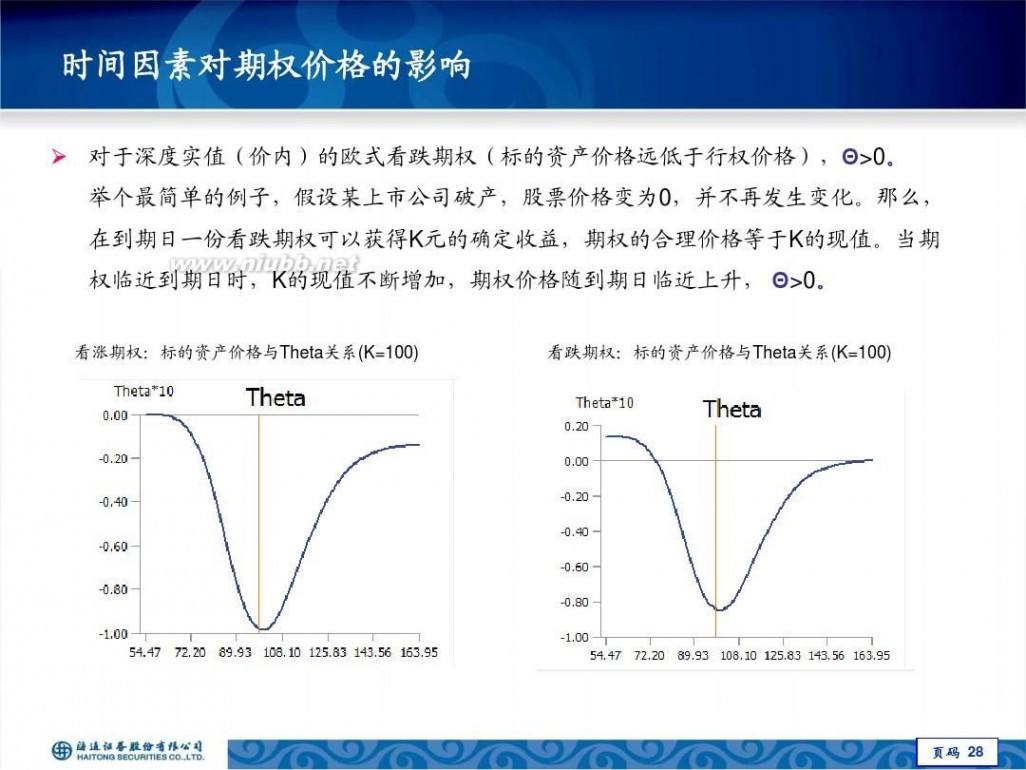

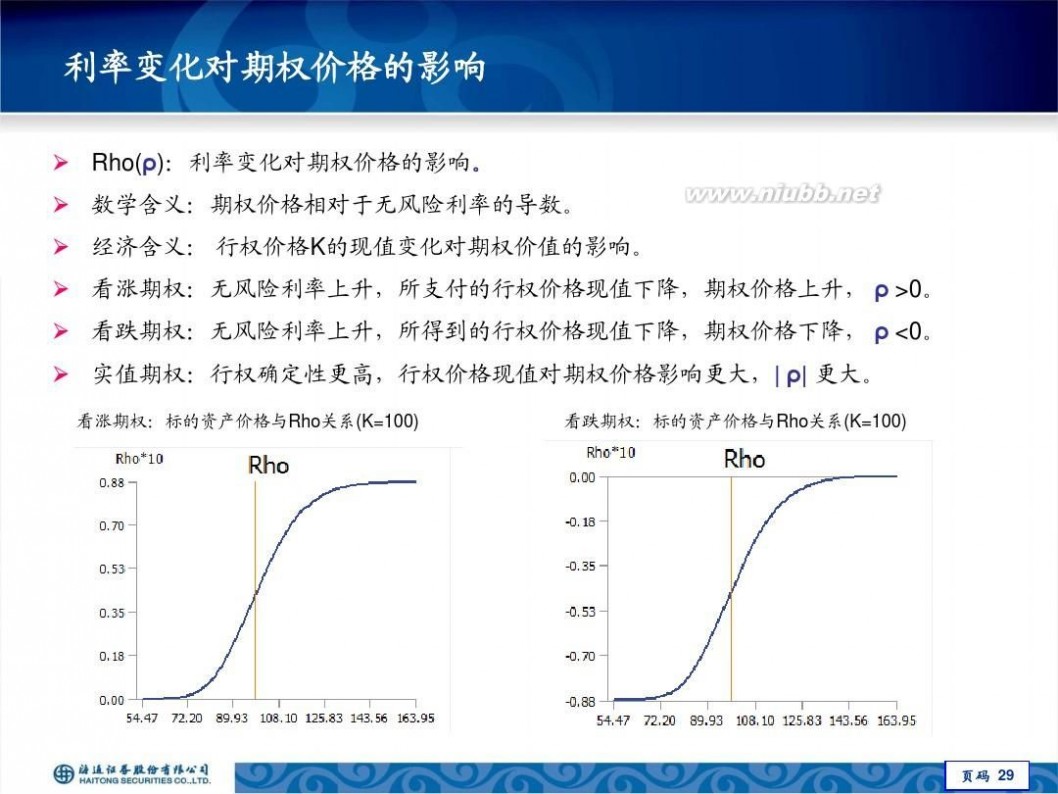

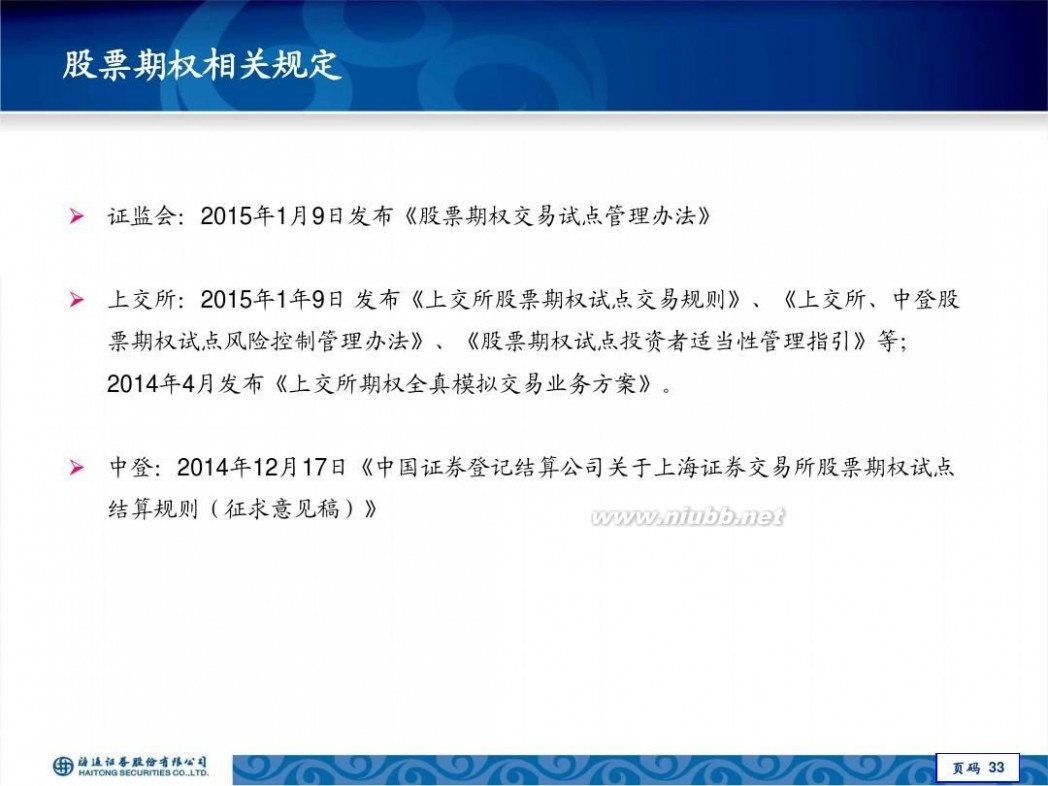

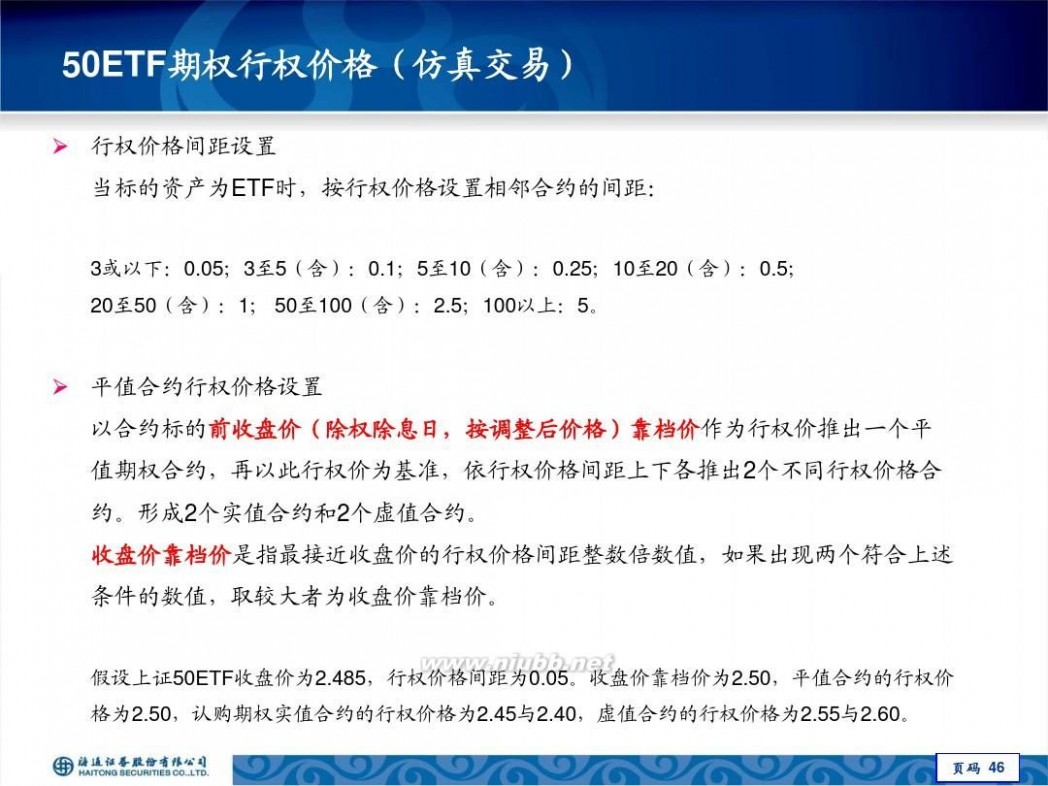

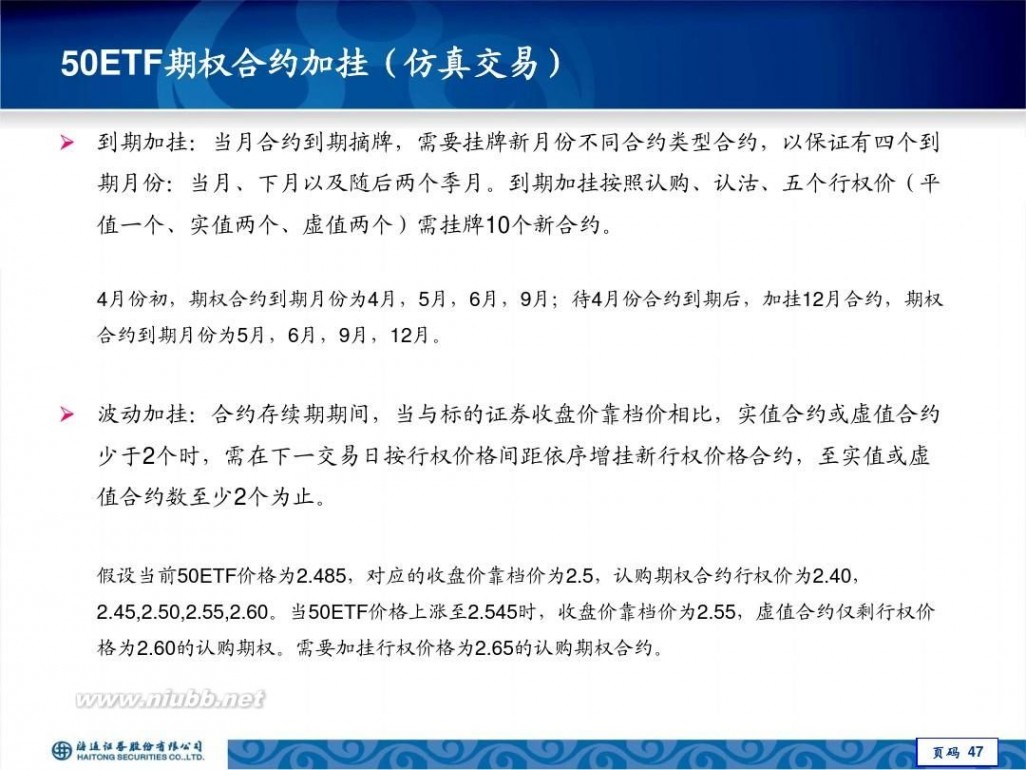

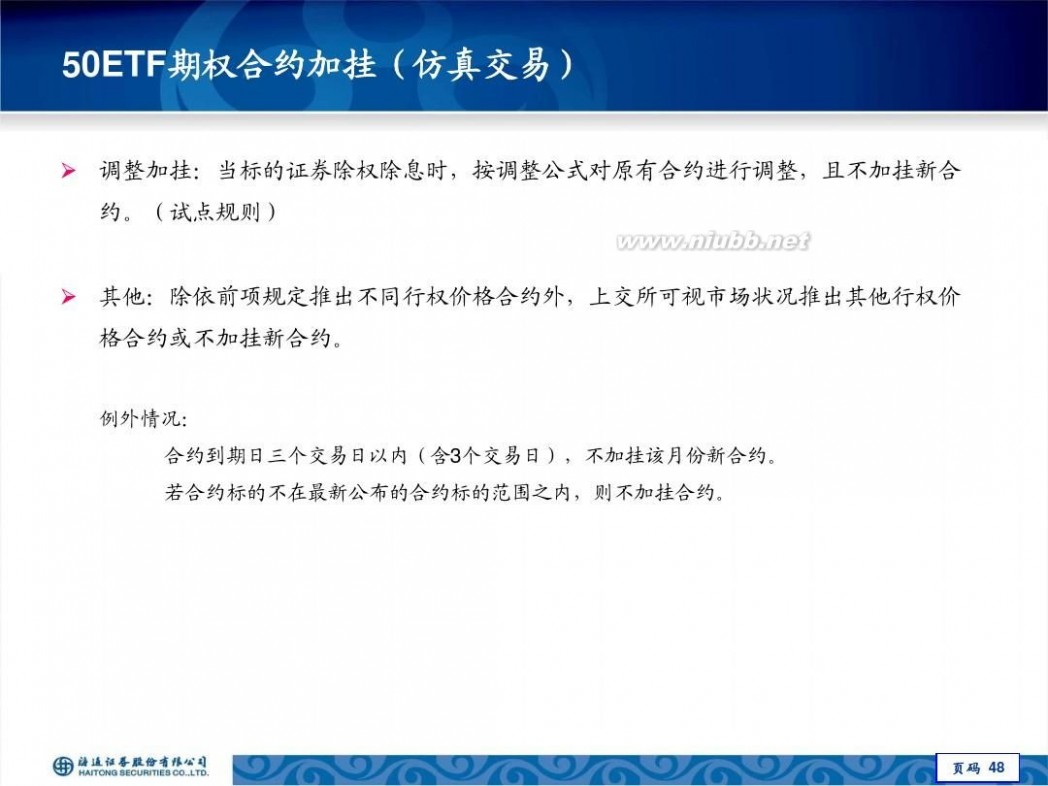

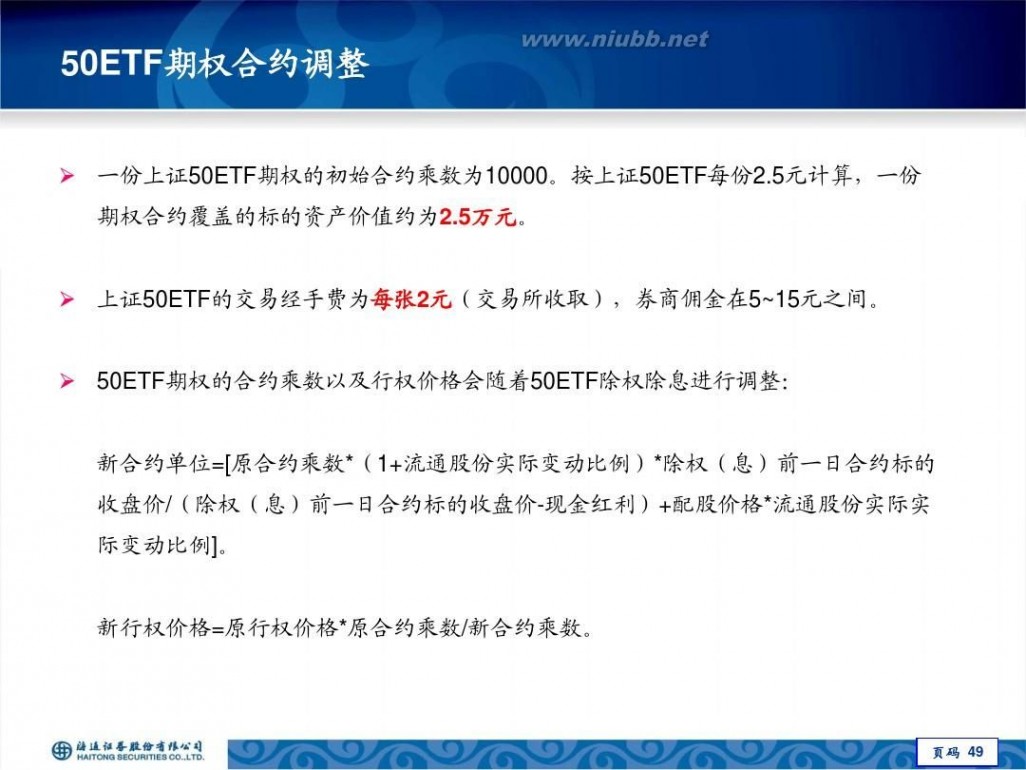

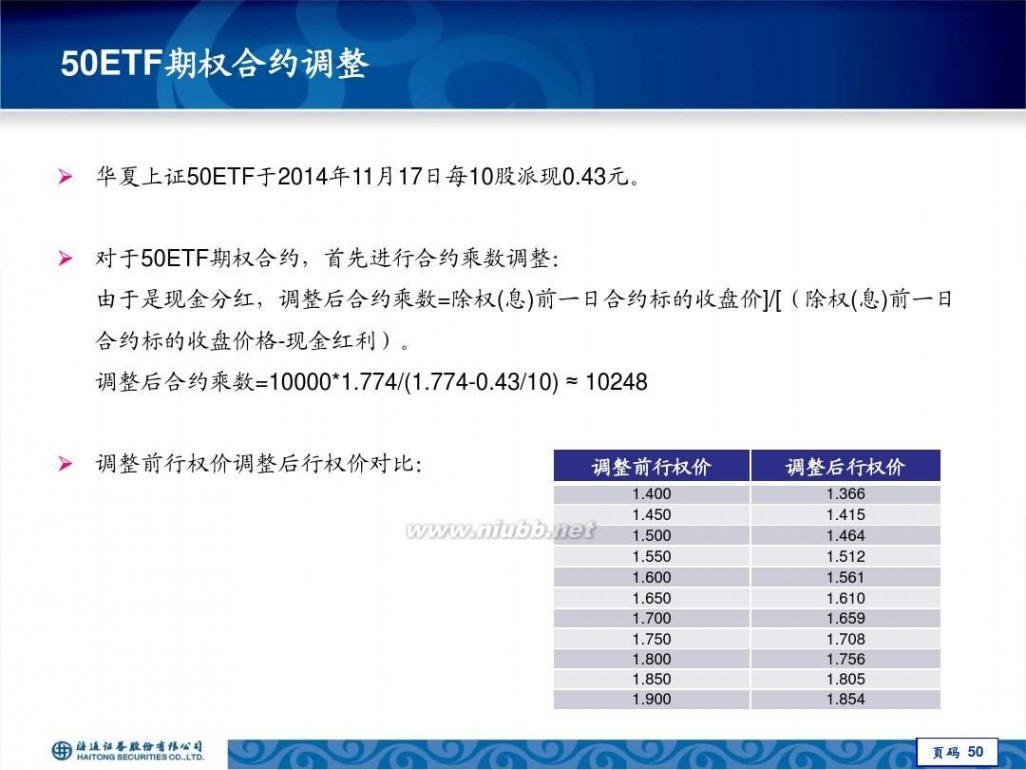

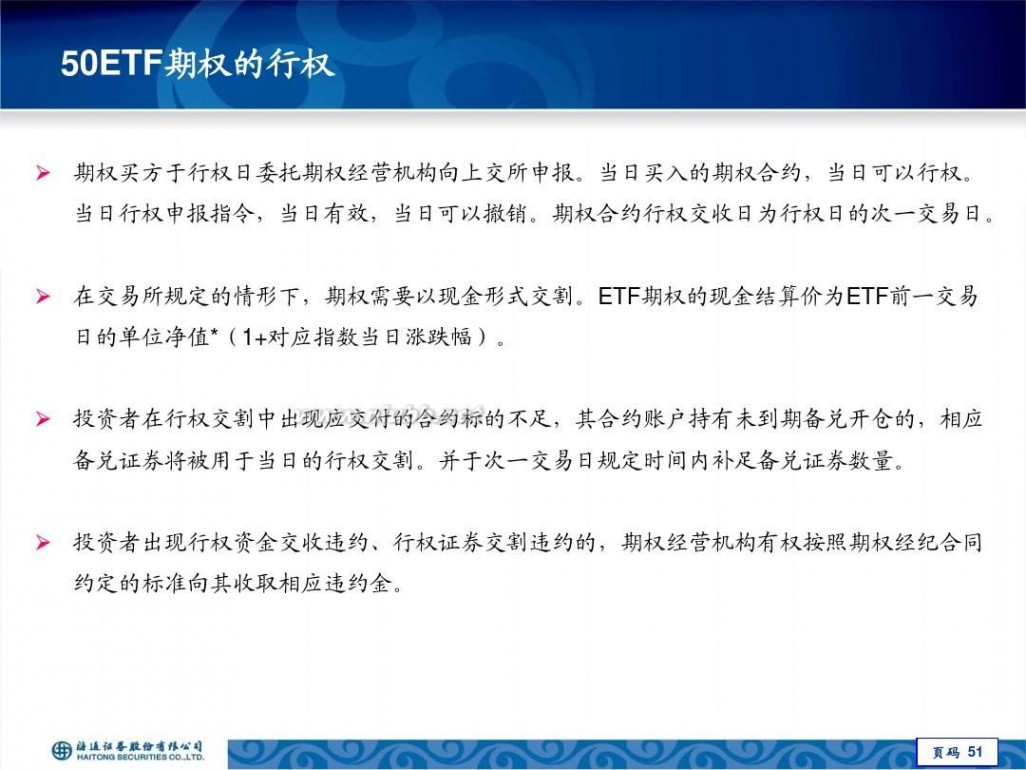

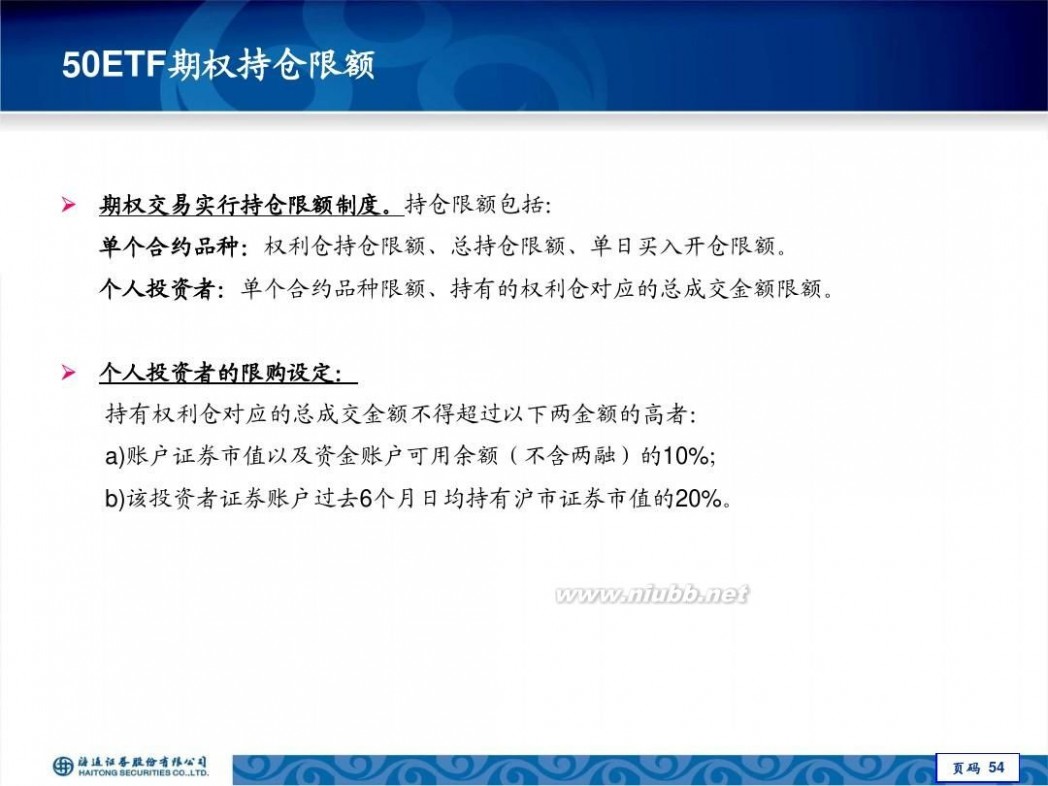

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

50etf是什么 海通证券-50ETF期权入门指南

五 : 什么是上证50ETF期权 有钱人的游戏散户时代的终结者

上证50ETF期权今日将正式上市,中国证券市场将迎来首只场内期权产品。这意味着中国股市正式进入股票期权时代。

关于股票期权你应该知道这些

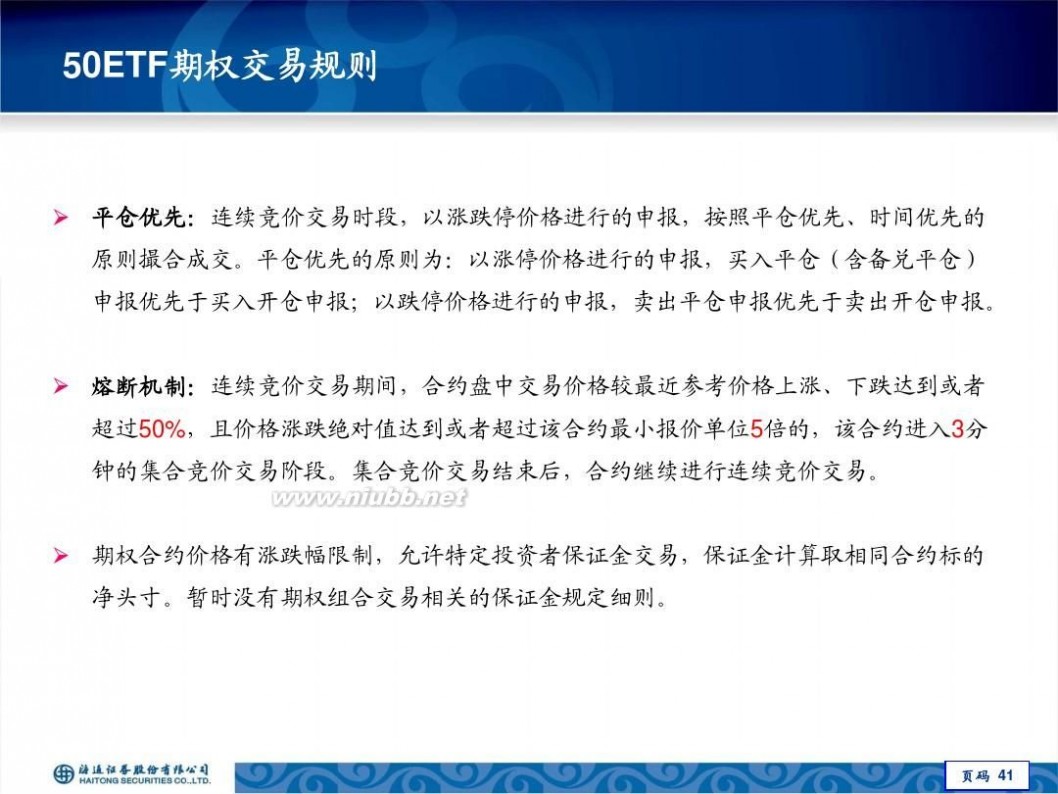

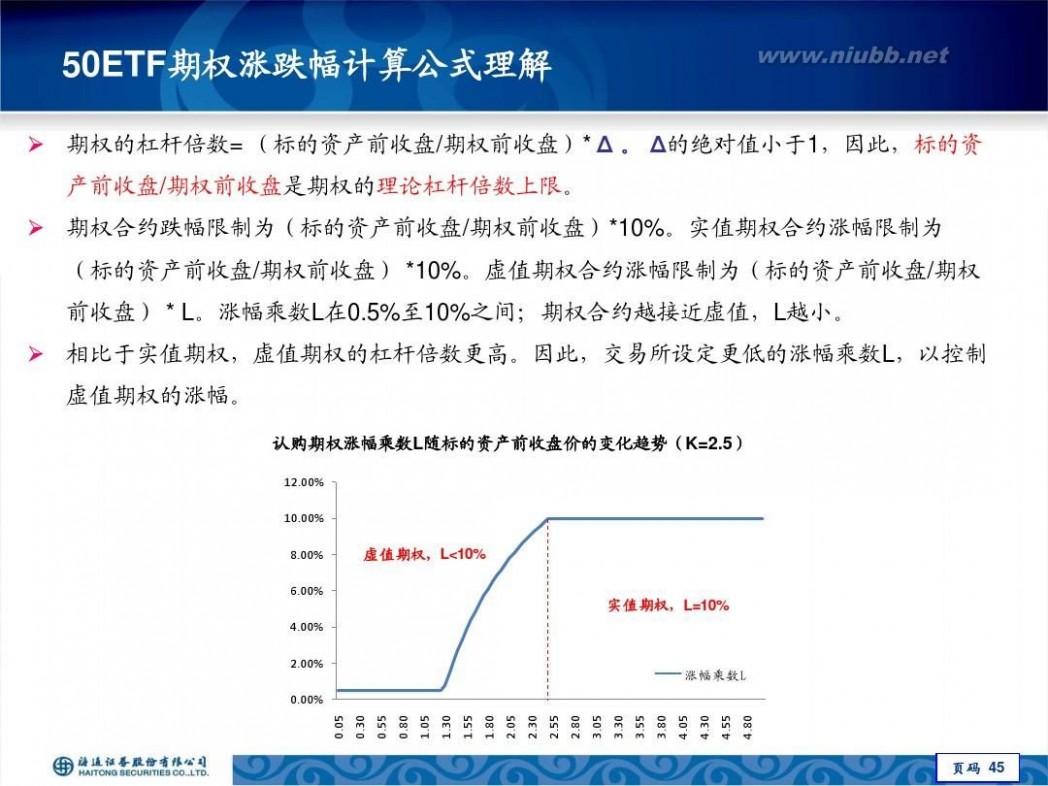

涨跌幅度

根据期权产品的特点,上交所对上证50ETF期权设置了非线性的涨跌幅度,涨跌幅度并不是期权自身价格的百分比,而是一个绝对数值。最大涨幅根据期权虚值和实值程度的不同而不同,平值与实值期权的最大涨幅为50ETF前收盘价的10%,而虚值的最大涨幅较小,严重虚值的期权最大涨幅非常有限,最大跌幅均为50ETF前收盘价的10%。上交所会在每个交易日开盘前公布所有期权合约的涨跌停价格。

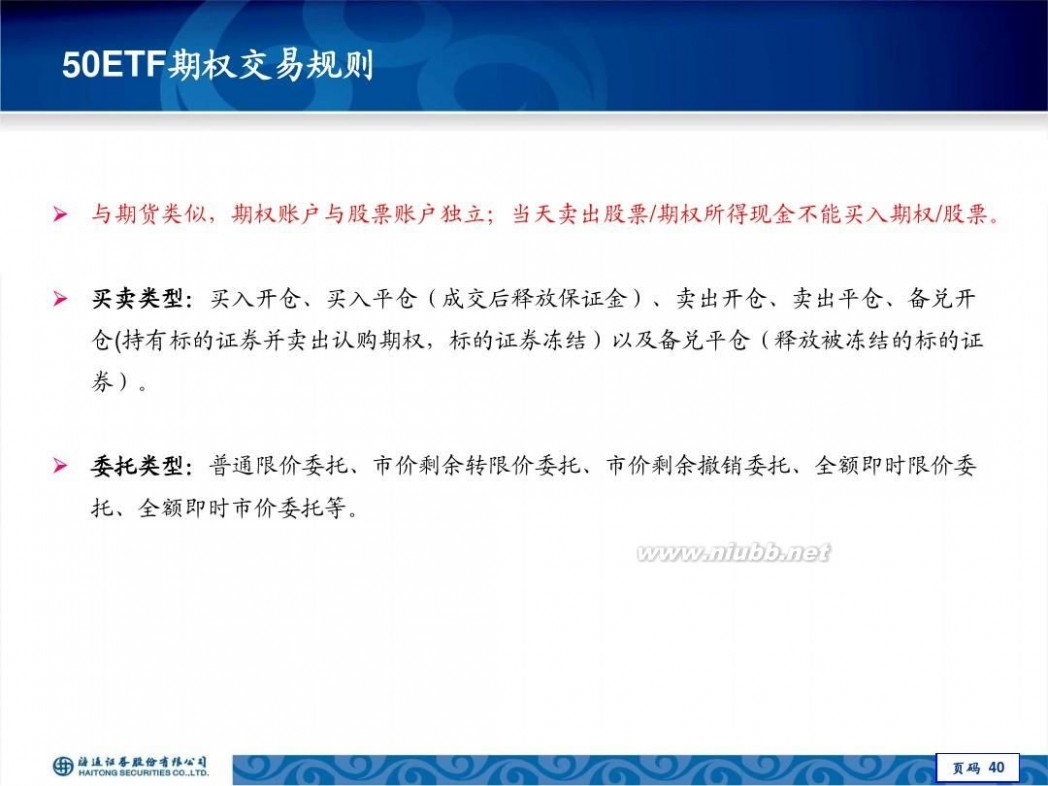

委托类型

上交所股票期权的委托类型除了与现货相同的普通限价委托、市价剩余转限价委托、市价剩余撤销委托外,还增加了全额即时限价委托和全额即时市价委托。这两种委托类型的含义是,如果不能立即全部成交,就自动撤销。

投资者在盘中可以双向持仓,即同时持有同一期权合约的权利仓和义务仓,收盘后交易系统将对双向持仓进行自动对冲到单向持仓,即只能持有同一期权合约的权利仓或义务仓。

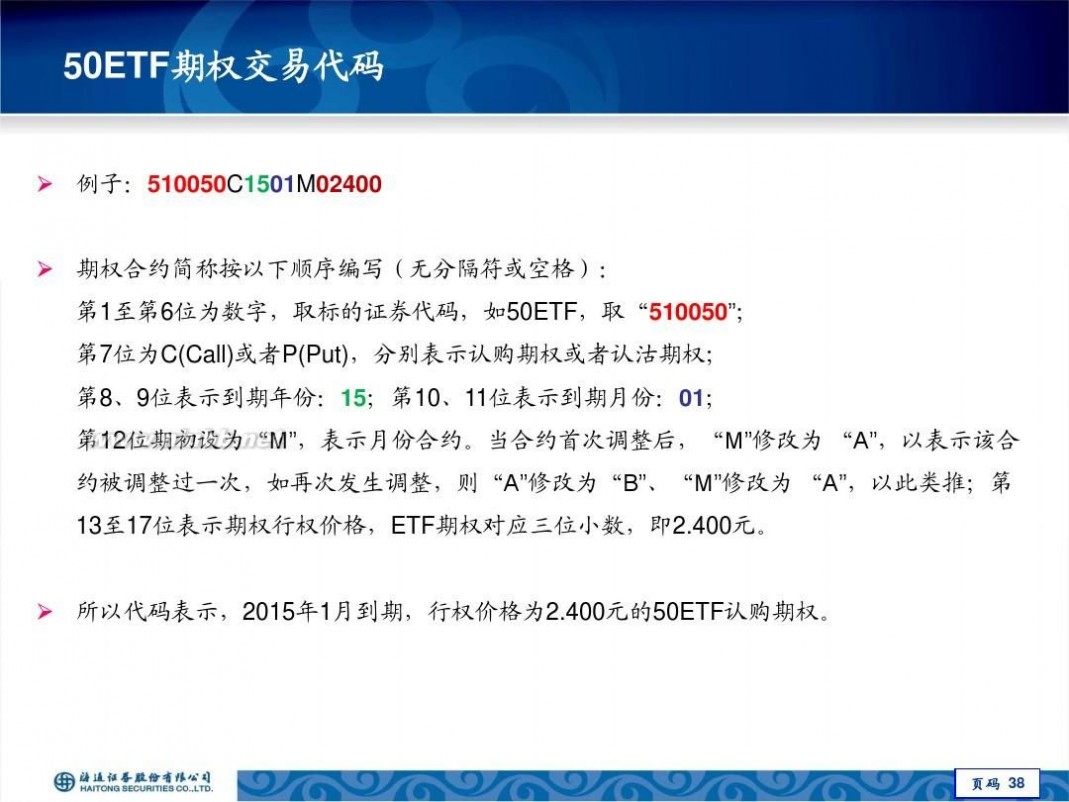

包含要素

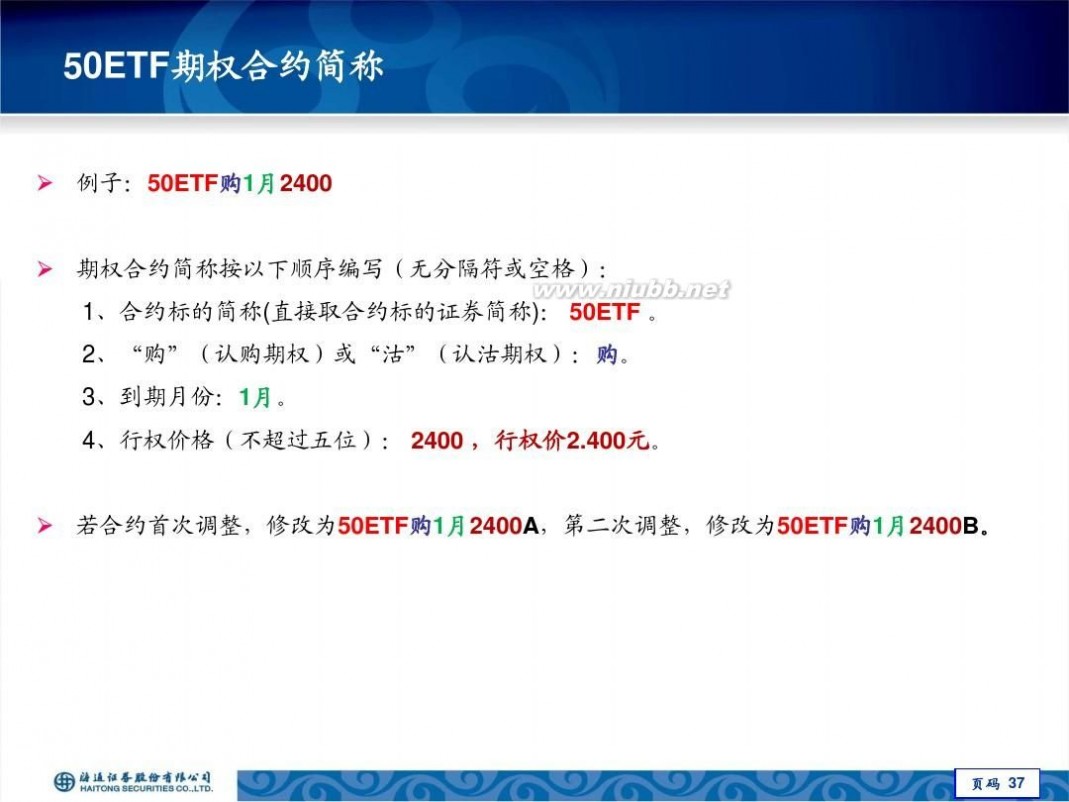

合约交易代码包含合约标的、合约类型、到期月份、行权价格等要素。例如“510050C1503M02300”,“510050”代表合约标的的证券代码,“C”代表认购期权,“1503”代表合约的到期时间为2015年3月,“M”代表合约未发生过除权除息的调整,“02300”代表合约的行权价格为2.30元,即这一交易代码代表的是上证50ETF在2015年3月到期、行权价格为2.30元的认购期权合约。

从长期看,股票期权将带动A股市场活跃。从中期看,无论股指期货还是股票期权,都会成为阶段性市场助涨助跌的工具,这意味着股市波动将更加剧烈。

昨天上交所最新公告显示,今日上市交易的上证50ETF期权有认购、认沽两种类型,四个到期月份,五个行权价格,合计40个合约。到期月份为3月、4月、6月、9月。2月6日上证50ETF的收盘价为2.291元,根据行权价格间距,5个行权价格为2.20元、2.25元、2.30元、2.35元、2.40元。

何为股票期权?

1既能做多又能做空

期权又称为选择权,是在期货的基础上产生的一种衍生性金融工具。期权是指在未来一定时期可以买卖的权利,是买方向卖方支付一定数量的金额后拥有的在未来一段时间内或未来某一特定日期以事先规定好的价格向卖方购买或出售一定数量的特定标的物的权利,但不负有必须买进或卖出的义务。

股票期权的实际操作其实并不复杂。做多的操作有买入认购期权、卖出认沽期权两种;做空的操作有卖出认购期权、买入认沽期权两种。要获利,只要行情往你希望的方向发展就对了。

以买入认购期权为例,投资者老陈买了一张行权价格为1.700元、合约单位为10000份、2月25日到期的50ETF认购期权,这意味着老陈在2月25日当日可以以每份1.700元的价格买入10000份50ETF。如果行情好,50ETF上涨至2元,老陈可以选择到期行权获得利润,也可以在此前将这张期权转让,获得权利金收益。如果行情不好,50ETF下跌至1.5元,老陈在到期日之前看苗头不对,可以将期权转让,损失一定权利金,也可以选择到期行权,这样账面就产生了浮亏。

杠杆可高达20倍

股票期权与“两融”业务相比有着更高的直接杠杆倍数。“两融”业务的直接杠杆一般在1倍,高的为3~5倍,而股票期权的直接杠杆倍数即可达到10倍左右,如果再运用虚值合约,则杠杆可加至20倍甚至更高。如此高的杠杆率,如果操作得当可以大幅扩大收益空间,而一旦判断失误反向操作,巨亏将不可避免。

2入场要求:“有钱有经验”才能玩

根据开户规定,投资期权要求“有钱有经验”。在资金上,个人投资者需满足证券资产不低于50万元的条件;在经验门槛方面,需指定交易在证券公司6个月以上,具备两融资格或金融期货交易经历或期货公司开户满6个月并拥有金融期货交易经历,且具备期权模拟交易经历。

开正式的股票期权账户还必须在仿真测试中有行权的经历,每个月的第四个周三是行权日。也就是说,即使有钱有经验,月初去申请开户最快也要等到月底才能开。通过仿真测试后,还需参加模拟考试。期权的账户分为三个档次,其中一级为最低级别,三级为最高级别。一级账户的权限为备兑开仓、保护性认沽行权、平仓。即是说,一级账户只能在持有上证50ETF的基础上,运用期权做一些对冲风险的操作。二级在一级的基础上增加了买入开仓,而三级账户才可以运用杠杆,即用保证金进行卖出开仓、平仓。

散户时代的终结者

由于股票期权可以为机构提供多种对冲、套利等交易策略组合和工具,从而实现在更低成本、更大杠杆下盈利。因此,股票期权将成为机构之间的主要博弈战场,将成为散户时代的终结者,A股将进入一个专业化机构主导的时代,投资变成一个知识密集型和智力密集型产业,中国大妈将逐渐退出投资舞台。

“我们营业部只有一位投资者通过了三级考试。”重庆主城区一家券商营业部相关负责人昨日说。

有数据显示,截至上周四,全国开通股票期权资格的个人投资者目前尚不足700户。

3影响股市

做空做多 关键是控盘

期权推出后,会增加做空工具,上证50是上海证券市场规模大、流动性好的、最具代表性的50只大盘股。从今天开始,期权会怎么影响上证50指数?

有分析认为,在两融资金的推动下,以上证50为首的大盘权重股曾演绎了一幕“大象飞天”的“疯牛”行情。但是,监管层严查“两融”无异于釜底抽薪,导致权重股持续大跌,很多追高机构被套其中。可以说,现在的机构普遍缺钱,手里最多的就是筹码,在这个时候上市期权,机构当然是做空!

也有分析认为,机构要做空,何必用期权这样复杂的衍生品?沪深300股指期货本来就可以做空,在股指期货上使劲砸盘就是了。

还有个接地气的段子,认为期权对机构的意义不在于多空,而是控盘。“炸弹中石油,大王农业银行,小王中行,平安/中石化/工行/建行四个二,拿到七张大牌相当于一成流动性控住五成权重,玩死多空头!”

不管怎么样,今天开始,持有上证50ETF标的个股的投资者可要当心一点了。

推出初期影响或有限

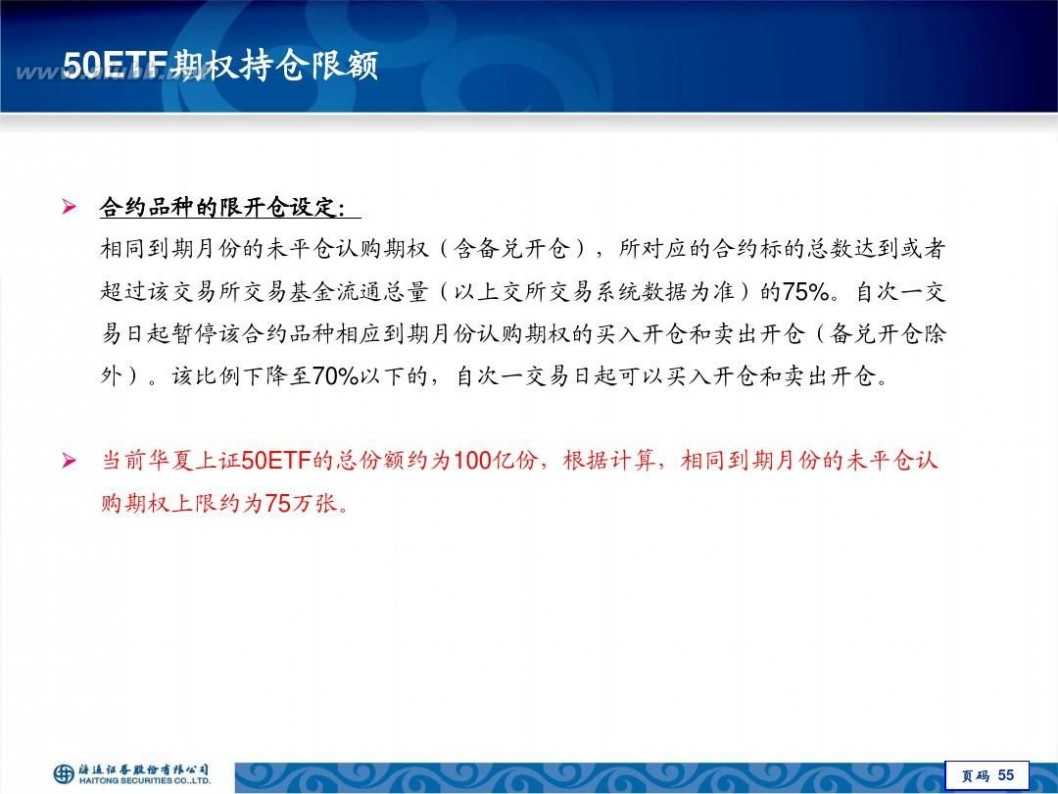

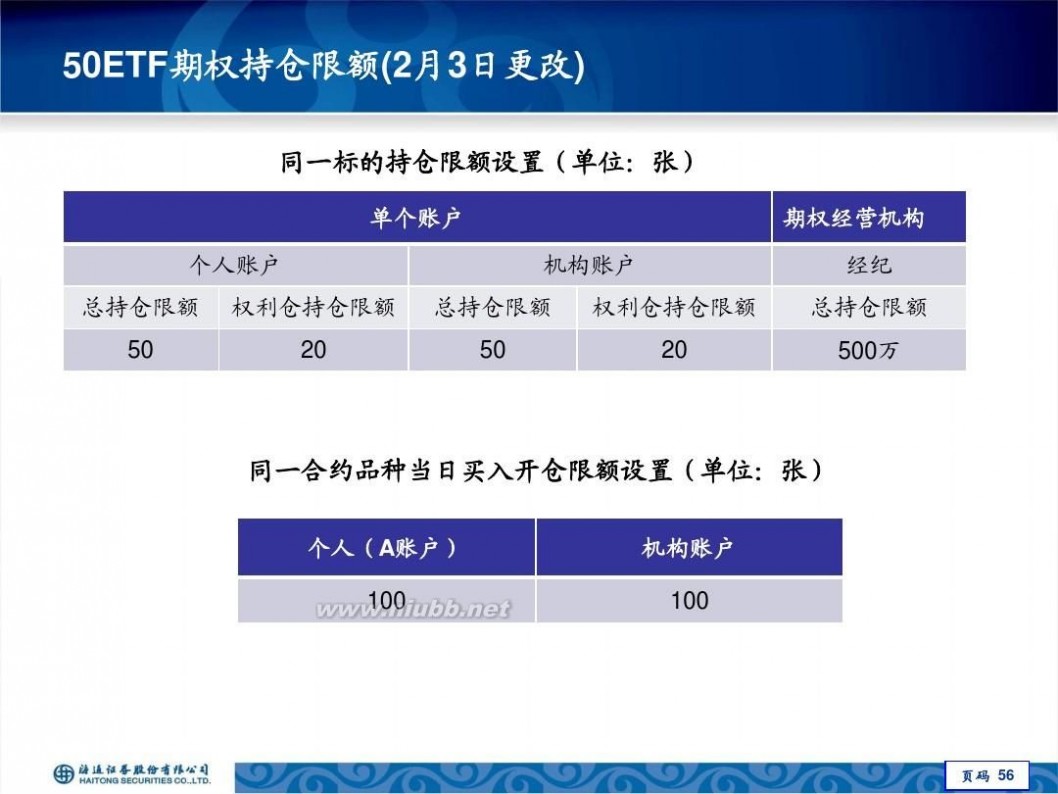

据了解,因为期权试点对期权经营机构、投资者的持仓限额作了规定,其中要求单个投资者(含个人投资者、机构投资者以及期权经营机构自营业务)的权利仓持仓限额为20张,总持仓限额为50张,单日买入开仓限额为100张。

据测算,上证50ETF期权合约单位是1万,上证50ETF价格约2.4元,总持仓50张对应的合约面值约120万元;按照权利金计算,如果买入(或卖出)剩余期限1个月的平价期权,权利金大约在1000元左右,20张权利仓限额意味着最多花2万元买期权,50张总持仓限额意味着买期权的权利金支出和卖期权的权利金收入合计不超过5万元。因此,业内普遍预计ETF期权上市后各合约日均总持仓量将低于10万张,从而对成分股造成的影响也不大。

据上交所方面最新表态,期权上市初期交易可能并不活跃。上交所副总经理谢玮表示,因为股票期权产品相对比较复杂,所以在上线初期对投资者进行了严格的限制。下一步会发布一个额度管理办法,在产品运行后还会随着市场变化作出调整。

推荐阅读:

61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1