一 : 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

农产品期货 农产品期货市场

二 : 农产品期货市场

农产品期货市场

本章目的

? 了解农产品期货市场构成及其功能 ? 介绍农产品期货市场的交易方式和交易品种 ? 掌握期货市场主要农产品的交易策略

第一节 农产品期货市场的功能及其结构

一、衍生商品及期货 ? 衍生商品 (Derivative Securities),指由商品 /金融市场中现货基本交易商品价格所衍生出来 的金融工具,其之所以称其为「衍生」,是因为 该种商品的合约价值依附于其它基本商品/金融 商品的价格之上。 – 远期合约(Forward Contracts)

– 期货合约(Futures Contracts) – 调期合约(Swap Contracts) – 期权合约(Option Contracts)

2

? 远期合约

指交易双方约定于未来某一特定日期,依事先议定 的价格(远期价格)买入或卖出某一特定数量的资产。 ? 期货合约 是一种定型化的合约,交易双方约定于未来某一特 定时日,依事先约定的价格(期货价格)买入或卖出 某一特定数量的资产。

3

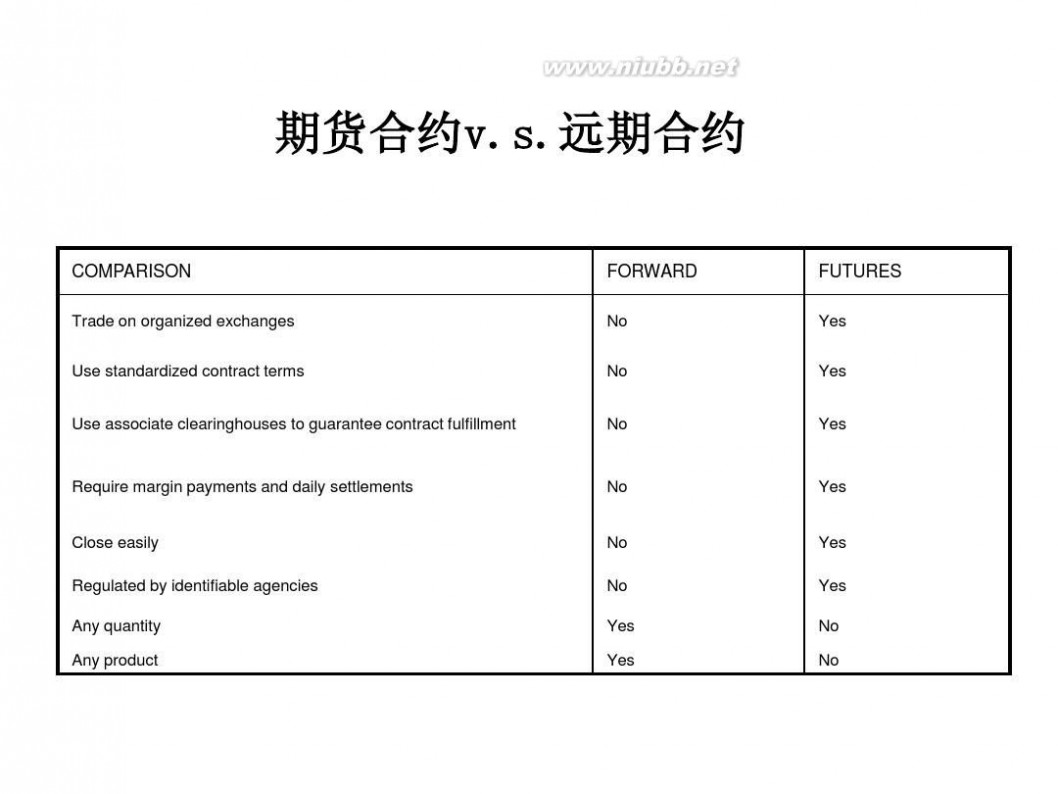

期货合约v.s.远期合约

COMPARISON

Trade on organized exchanges Use standardized contract terms Use associate clearinghouses to guarantee contract fulfillment

FORWARD

No No No

FUTURES

Yes Yes Yes

Require margin payments and daily settlements

No

Yes

Close easily Regulated by identifiable agencies

Any quantity Any product

No No

Yes Yes

Yes Yes

No No

? 调期合约 指交易双方同意于未来某一特定期间内,彼此交换 一系列不同现金流量的一种合约。最常见的互换合 约为利率交换(Interest Rate Swaps)。 ? 期权合约 选择权(Options Contracts)是一种合约,买方有 权利在未来某一特定期间内,以事先议定好的价格 [履约价格(Exercise Price)]向卖方买入或卖出 某一特定数量的标的资产。

5

二、农产品期货市场的功能 ? 规避风险 ? 价格发现 ? 投机 ? 套利 ? 维持市场秩序

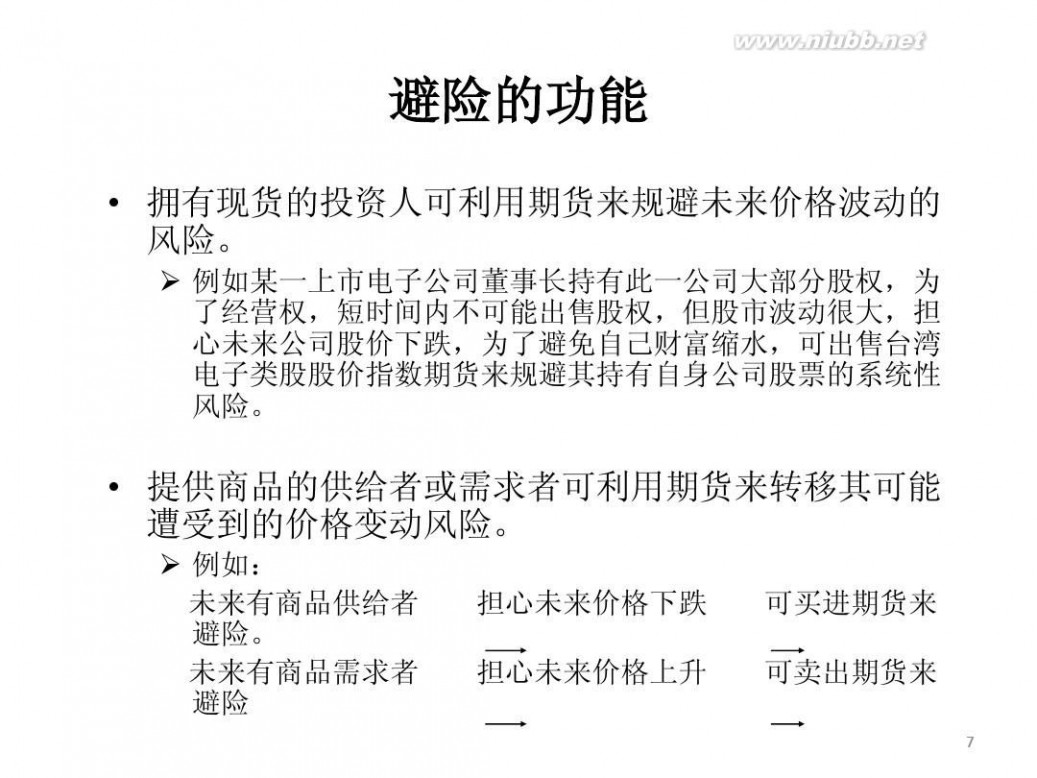

避险的功能

? 拥有现货的投资人可利用期货来规避未来价格波动的 风险。

? 例如某一上市电子公司董事长持有此一公司大部分股权,为 了经营权,短时间内不可能出售股权,但股市波动很大,担 心未来公司股价下跌,为了避免自己财富缩水,可出售台湾 电子类股股价指数期货来规避其持有自身公司股票的系统性 风险。

? 提供商品的供给者或需求者可利用期货来转移其可能 遭受到的价格变动风险。

? 例如: 未来有商品供给者 避险。 未来有商品需求者 避险 担心未来价格下跌 担心未来价格上升 可买进期货来 可卖出期货来

7

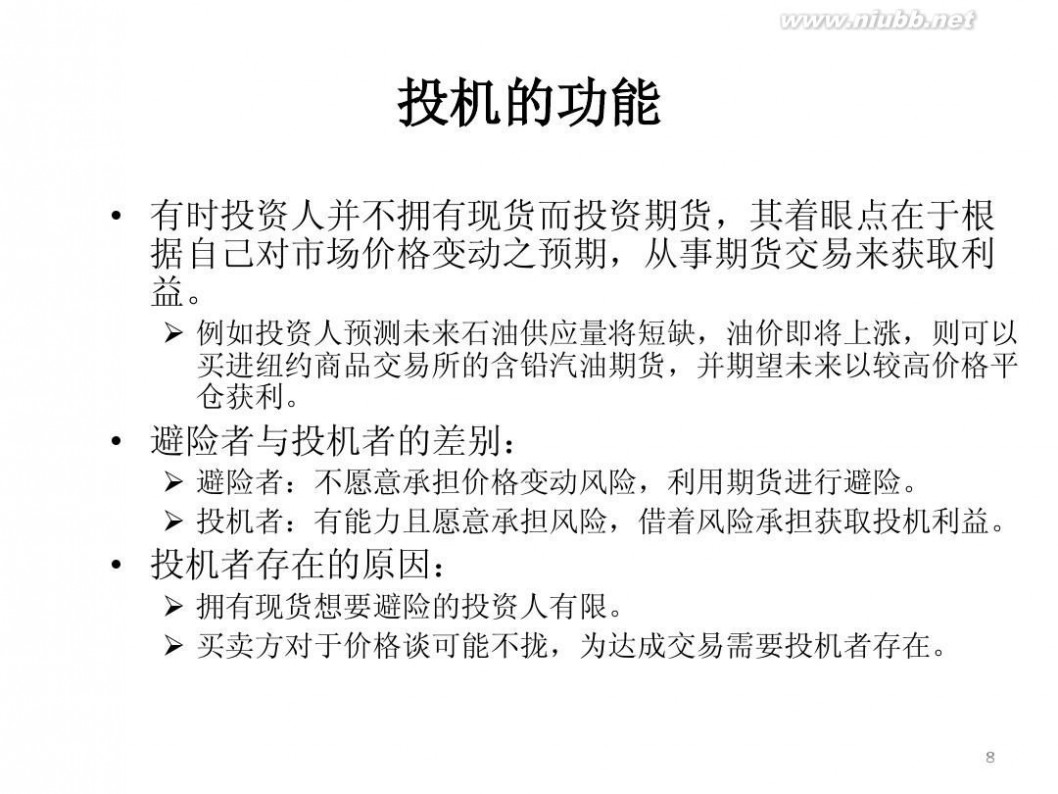

投机的功能

? 有时投资人并不拥有现货而投资期货,其着眼点在于根 据自己对市场价格变动之预期,从事期货交易来获取利 益。

? 例如投资人预测未来石油供应量将短缺,油价即将上涨,则可以 买进纽约商品交易所的含铅汽油期货,并期望未来以较

高价格平 仓获利。

? 避险者与投机者的差别:

? 避险者:不愿意承担价格变动风险,利用期货进行避险。 ? 投机者:有能力且愿意承担风险,借着风险承担获取投机利益。

? 投机者存在的原因:

? 拥有现货想要避险的投资人有限。 ? 买卖方对于价格谈可能不拢,为达成交易需要投机者存在。

8

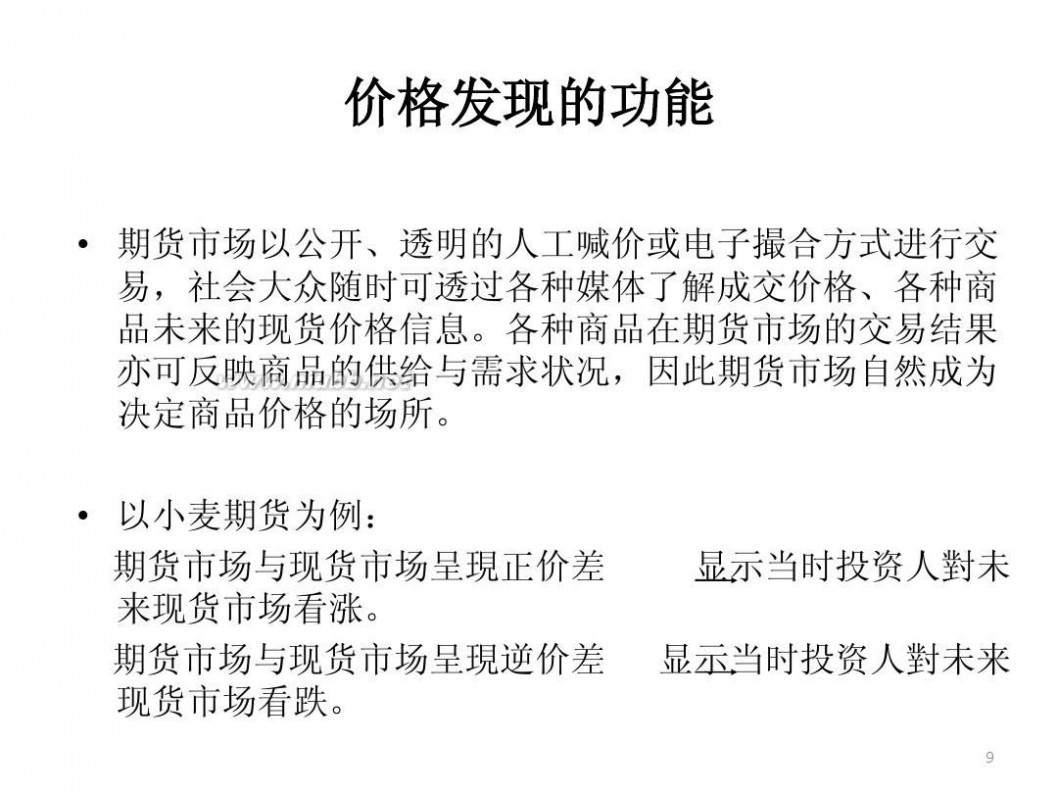

价格发现的功能

? 期货市场以公开、透明的人工喊价或电子撮合方式进行交 易,社会大众随时可透过各种媒体了解成交价格、各种商 品未来的现货价格信息。各种商品在期货市场的交易结果 亦可反映商品的供给与需求状况,因此期货市场自然成为 决定商品价格的场所。 ? 以小麦期货为例: 期货市场与现货市场呈現正价差 来现货市场看涨。 期货市场与现货市场呈現逆价差 现货市场看跌。

显示当时投资人對未 显示当时投资人對未来

9

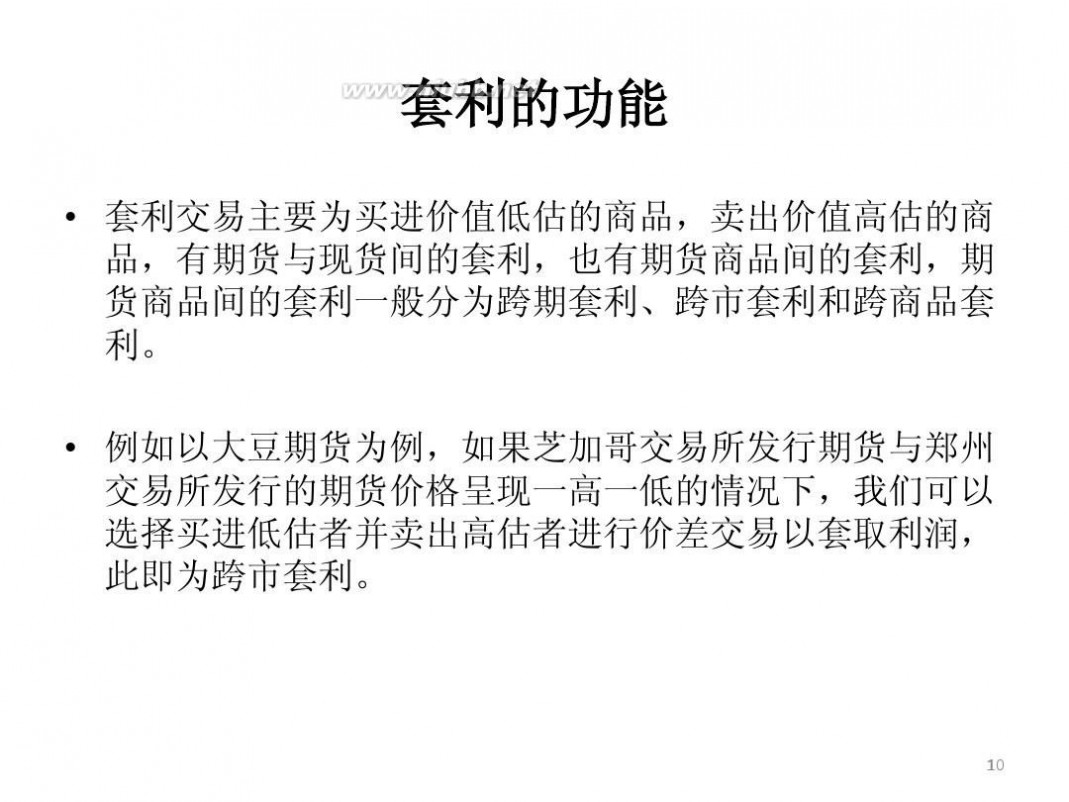

套利的功能

? 套利交易主要为买进价值低估的商品,卖出价值高估的商 品,有期货与现货间的套利,也有期货商品间的套利,期 货商品间的套利一般分为跨期套利、跨市套利和跨商品套 利。 ? 例如以大豆期货为例,如果芝加哥交易所发行期货与郑州 交易所发行的期货价格呈现一高一低的情况下,我们可以 选择买进低估者并卖出高估者进行价差交易以套取利润, 此即为跨市套利。

10

三、农产品期货市场的构成 ? 17世纪日本出现Rice Tickets ? 1848 芝加哥交易所

2002年全球前二十大期货交易所

2002 排名 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 2001 排名 1 2 4 3 6 5 7 8 10 9 11 13 12 14 15 17 16 20 18 27 Eurex Chicago Mercantile Exchange Chicago Board of Trade Euronext New York Mercantile Exchange Brazilian Mercantile & Future Exchange The Tokyo Commodity Exchange London Metal Exchange Korea stock Exchange Sydney Futures Exchange Singapore Exchanges International Petroleum Exchange Central Japan Commodity Exchange Stockholmborsen(OM) Tokyo Griain Exchange MEFF New York Board of Trade Korea Futures Exchange Tokyo Stock Exchange Shanghai Futures Exchange 交易所 2001年 交易量 435,141,707 315,971,686 209,988,002 210,441,570 85,039,984 94,174,452 56,538,245 56,224,495 31,502,184 34,075,508 30,606,546 26,098,207 27,846,712 23,408,195 22,707,808 13,398,901 14,034,168 11,468,906 12,465,433 5,610,335 2002年 交易量 536,013,920 444,537,987 276,316,047 221,275,462 107,359,710 95,912,579 75,413,190 56,303,770 42,868,164 33,987,967 32,623,190 30,233,664 30,011,863 20,208,149 18,670,931 17,314,065 16,272,144 14,596,861 13,630,046 12,173,083 交易量 变化(%) 23.18 40.69 31.59 5.15 26.25 1.85 33.38 0.14 36.08 -0.26 6.59 15.85 7.78 -13.67 -17.78 29.22 15.95 27.27 9.34 116.98 12

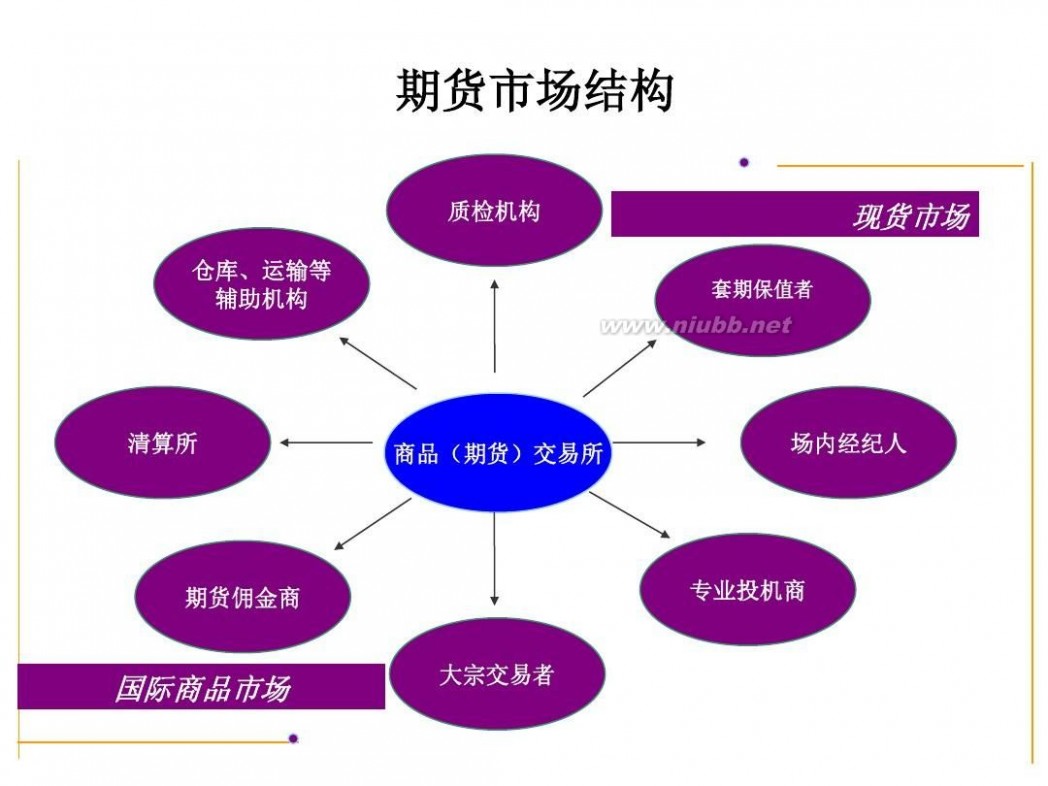

期货市场结构

质检机构 仓库、运输等 辅助机构

套期保值者

现货市场

清算所

商品(期货)

交易所

场内经纪人

期货佣金商 大宗交易者

专业投机商

国际商品市场

期货交易所

? 为期货交易提供场所、设施、服务和交易规 则并执行交易的法人组织。 ? 其主要功能包括:

? 提供交易执行的功能。

? 提供一个有组织有秩序的交易场所。

? 提供公开的价格信息。 ? 提供良好的信息服务。 ? 提供交易规则和管理规范。 ? 提供履约保证。

14

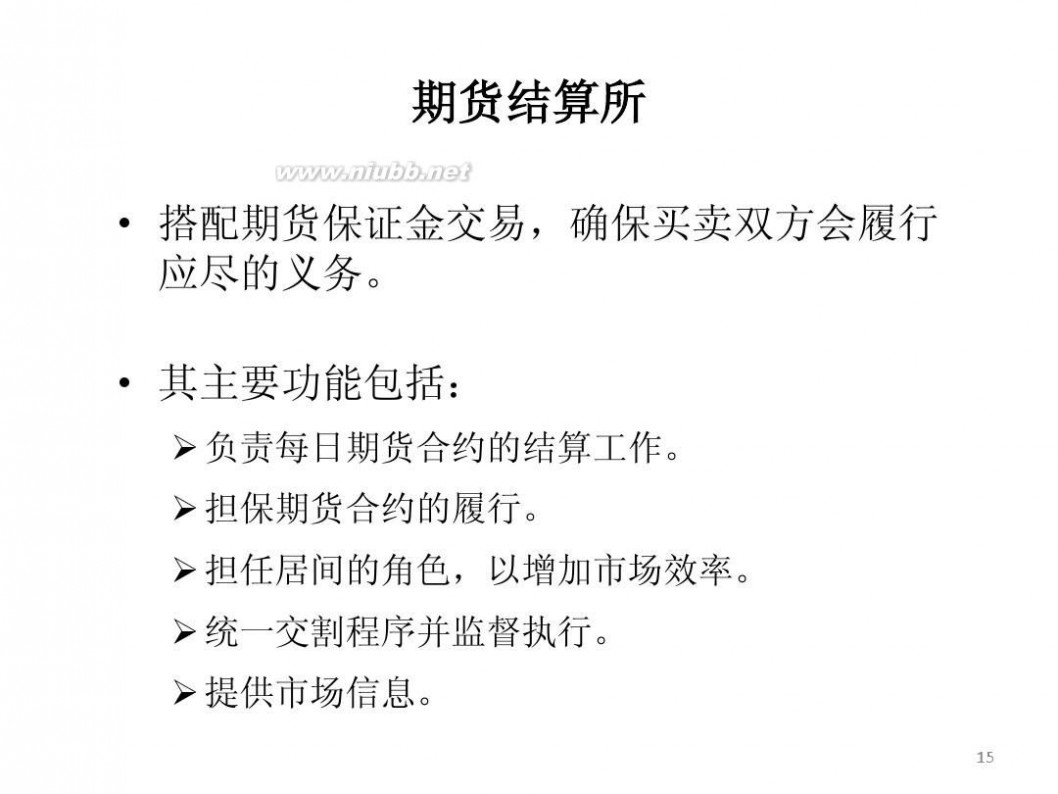

期货结算所

? 搭配期货保证金交易,确保买卖双方会履行 应尽的义务。 ? 其主要功能包括:

? 负责每日期货合约的结算工作。 ? 担保期货合约的履行。 ? 担任居间的角色,以增加市场效率。

? 统一交割程序并监督执行。

? 提供市场信息。

15

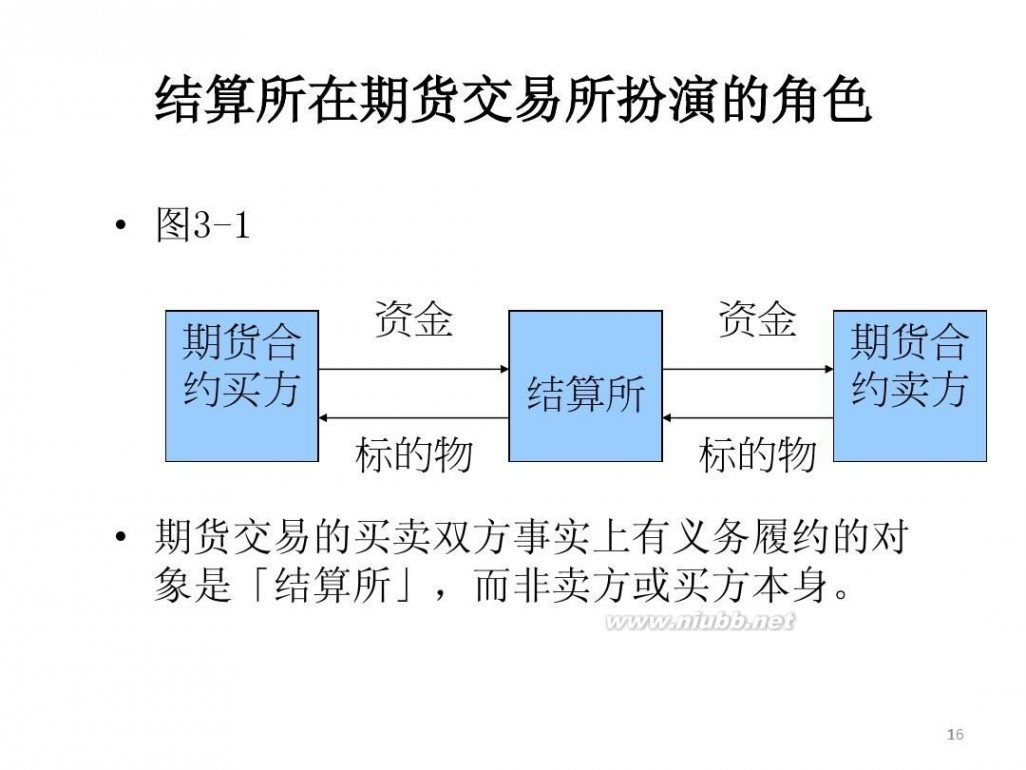

结算所在期货交易所扮演的角色

? 图3-1

期货合 约买方 资金 结算所 标的物 标的物 资金 期货合 约卖方

? 期货交易的买卖双方事实上有义务履约的对 象是「结算所」,而非卖方或买方本身。

16

期货经纪人

? 收取佣金并代理客户进行期货交易及提供有 关期货交易服务的企业法人,是期货交易活 动的中介组织。 ? 包括场内经纪人和期货佣金商 ? 其主要功能包括:

? 开户的功能。 ? 提供交易场所、人员及服务的功能。 ? 将委托单传递到交易所以执行交易的功能。 ? 监督保证金的功能。 ? 协助交割的功能。

17

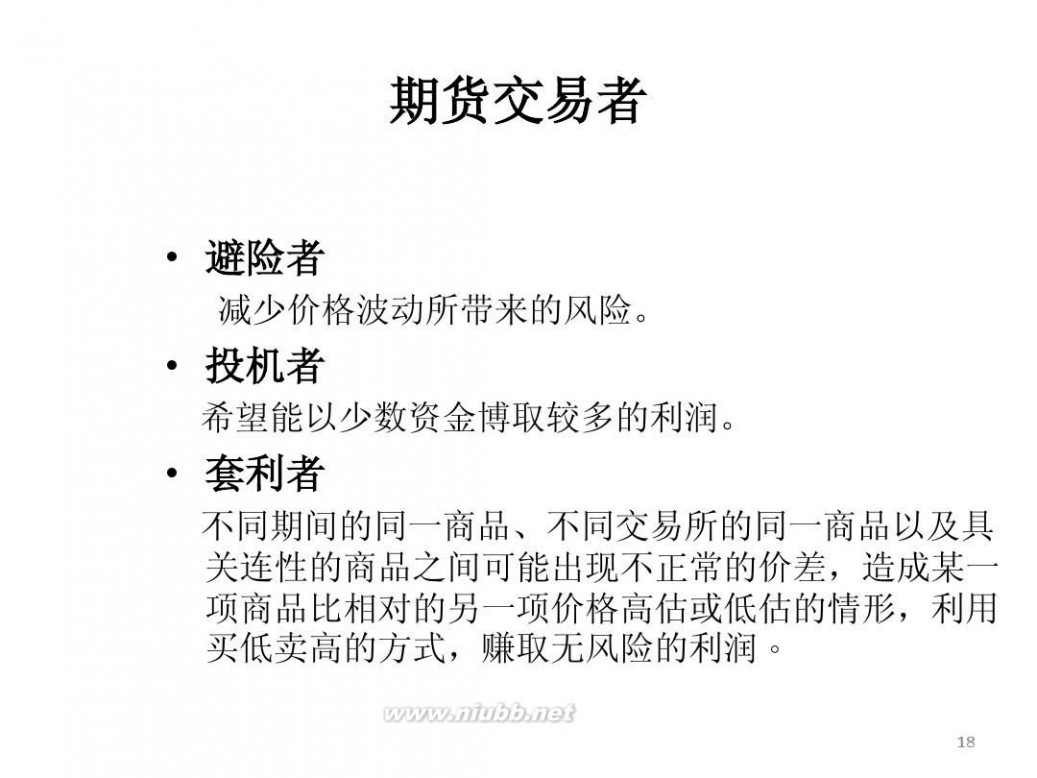

期货交易者

? 避险者

减少价格波动所带来的风险。

? 投机者

希望能以少数资金博取较多的利润。

? 套利者

不同期间的同一商品、不同交易所的同一商品以及具 关连性的商品之间可能出现不正常的价差,造成某一 项商品比相对的另一项价格高估或低估的情形,利用 买低卖高的方式,赚取无风险的利润。

18

第二节 农产品期货市场的交易方式

一、期货合约的标准化要素 ? 交易标的物

标的物的定义、质量、规格都必须明确定义。

? 交易数量(合约规格大小)

价格变动率是决定合约交易数量的主要因素。

? 合约到期月份及最后交易日

到期月份的设计主要是配合现货市场的供需、产销与 交易特性等。

? 交割方式

实物交割、现金交割。

19

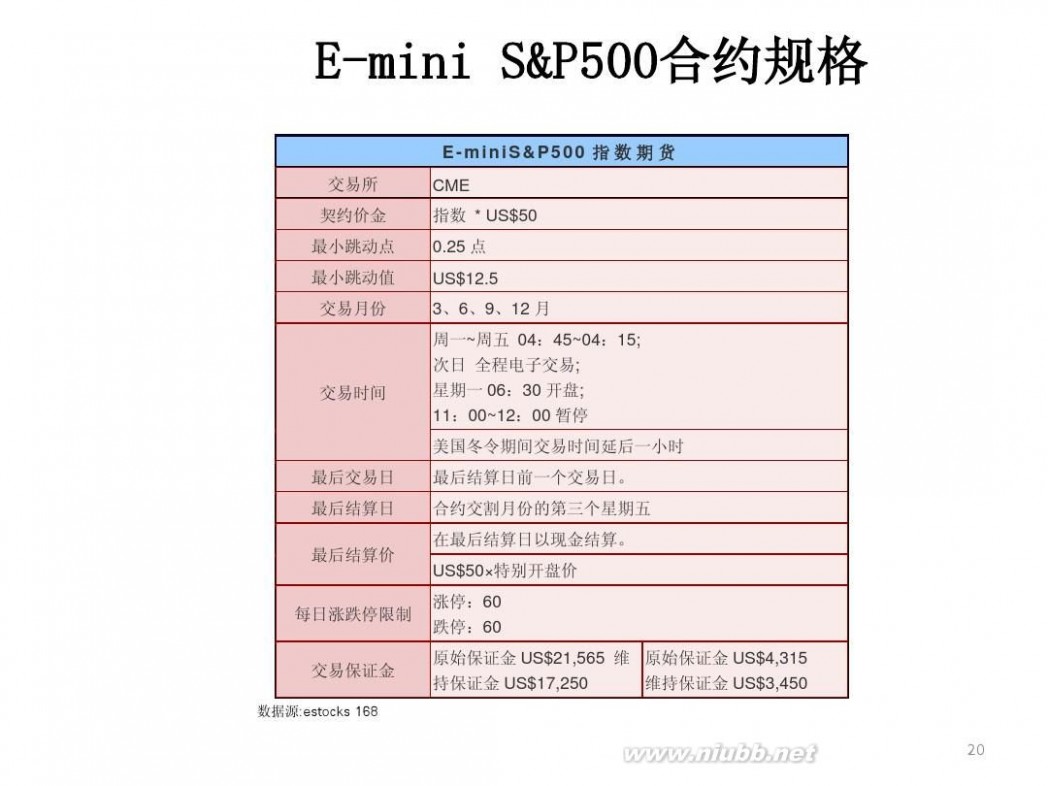

E-mini S&P500合约规格

E-miniS&P500 指 数 期 货

交易所 契约价金 最小跳动点 最小跳动值 交易月份 CME 指数 * US$50 0.25 点 US$12.5 3、6、9、12 月 周一~周五 04:45~04:15; 次日 全程电子交易; 交易时间 星期一 06:30 开盘; 11:00~12:00 暂停 美国冬令期间交易时间延后一小时 最后交易日 最后结算日 最后结算价 最后结算日前一个交易日。 合约交割月份的第三个星期五 在最后结算日以现金结算。 US$50×特别开盘价 每日涨跌停限制 交易保证金

数据源:estocks 168

涨停:60 跌停:60 原始保证金 US

$21,565 维 原始保证金 US$4,315 持保证金 US$17,250 维持保证金 US$3,450

20

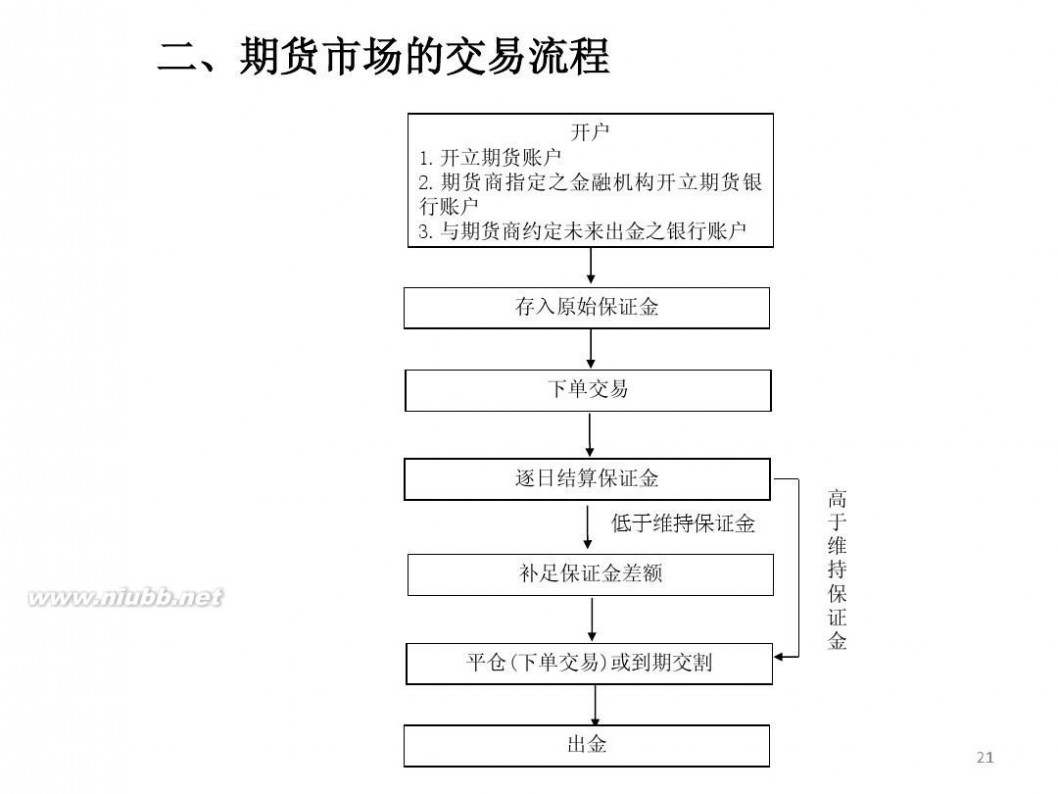

二、期货市场的交易流程

开户 1.开立期货账户 2.期货商指定之金融机构开立期货银 行账户 3.与期货商约定未来出金之银行账户

存入原始保证金

下单交易

逐日结算保证金 低于维持保证金 补足保证金差额 高 于 维 持 保 证 金

平仓(下单交易)或到期交割

出金

21

开户

? 开户的资格

? 开户文件 ? 合法的期货商及业务辅助人

22

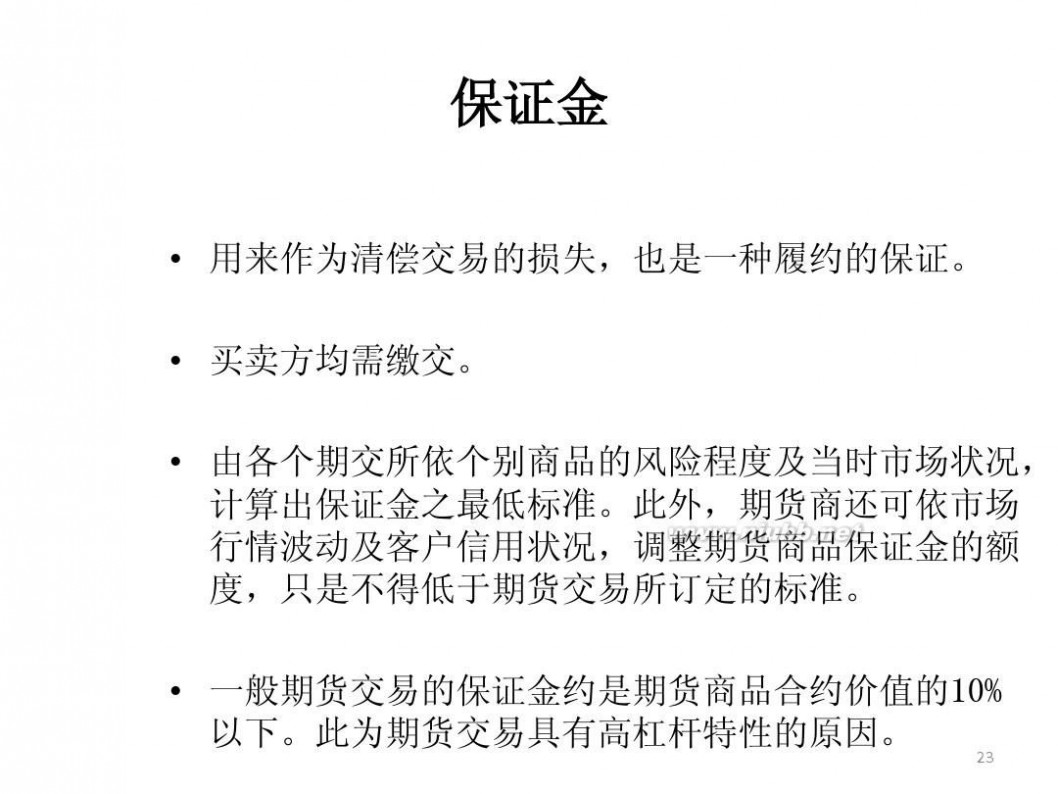

保证金

? 用来作为清偿交易的损失,也是一种履约的保证。 ? 买卖方均需缴交。 ? 由各个期交所依个别商品的风险程度及当时市场状况, 计算出保证金之最低标准。此外,期货商还可依市场 行情波动及客户信用状况,调整期货商品保证金的额 度,只是不得低于期货交易所订定的标准。 ? 一般期货交易的保证金约是期货商品合约价值的10% 以下。此为期货交易具有高杠杆特性的原因。

23

保证金(续)

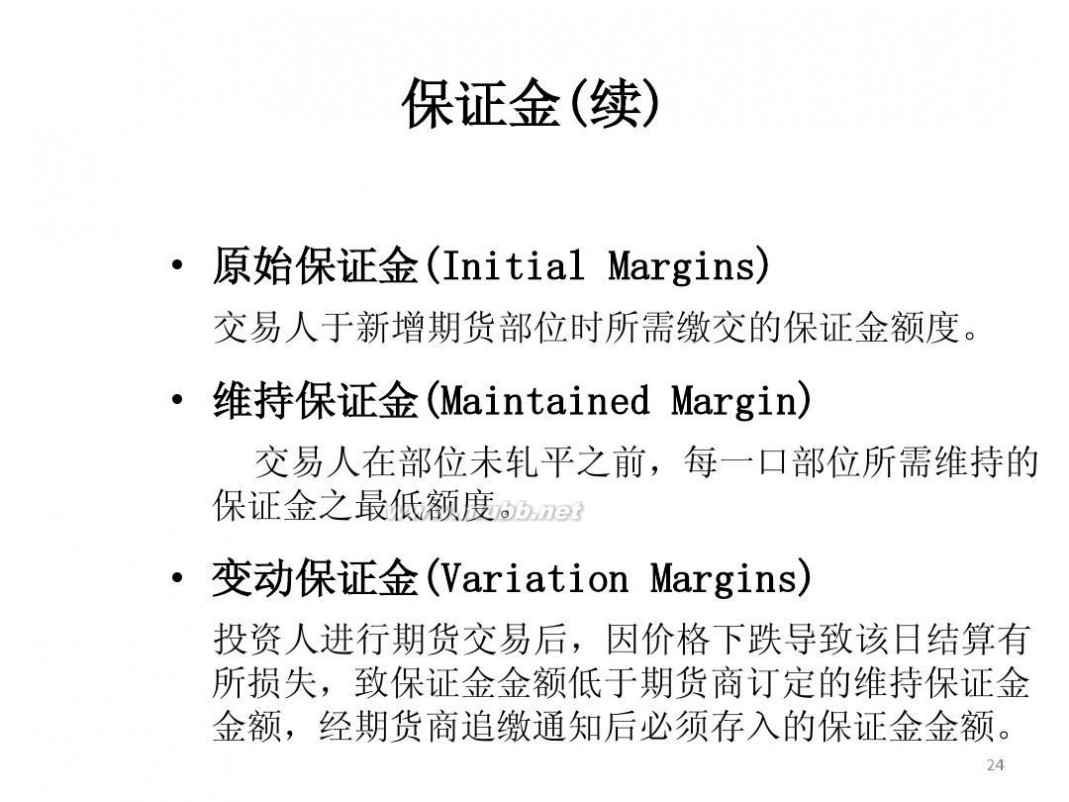

? 原始保证金(Initial Margins)

交易人于新增期货部位时所需缴交的保证金额度。

? 维持保证金(Maintained Margin)

交易人在部位未轧平之前,每一口部位所需维持的 保证金之最低额度。

? 变动保证金(Variation Margins)

投资人进行期货交易后,因价格下跌导致该日结算有 所损失,致保证金金额低于期货商订定的维持保证金 金额,经期货商追缴通知后必须存入的保证金金额。

24

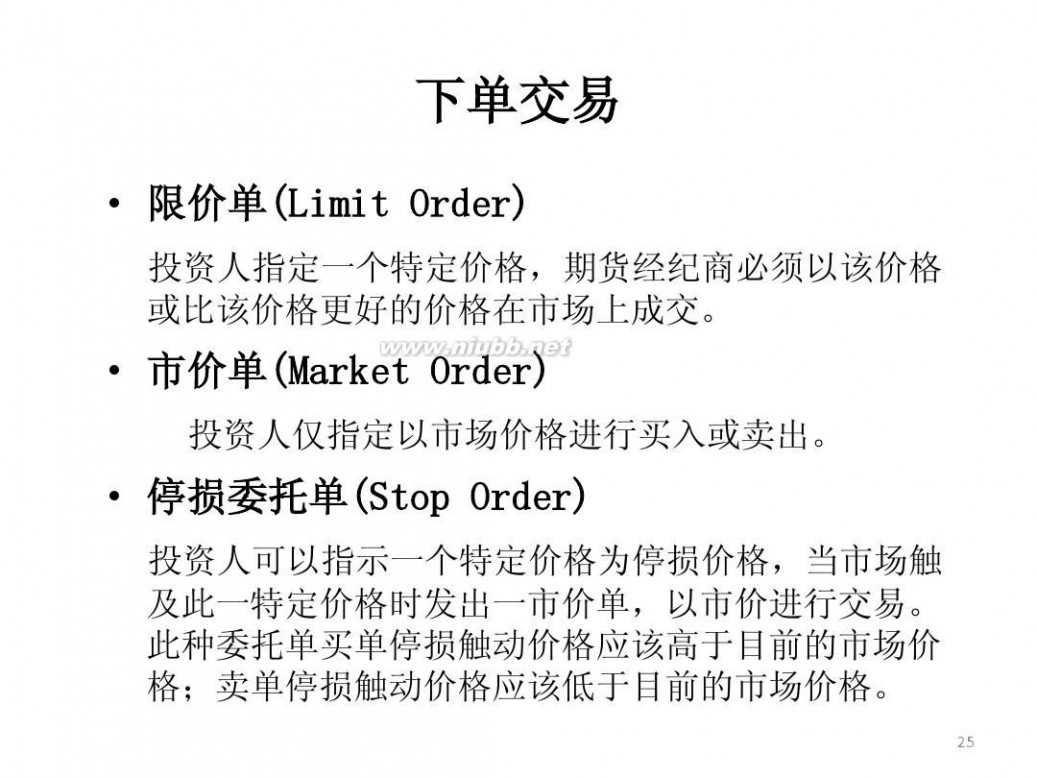

下单交易

? 限价单(Limit Order)

投资人指定一个特定价格,期货经纪商必须以该价格 或比该价格更好的价格在市场上成交。

? 市价单(Market Order)

投资人仅指定以市场价格进行买入或卖出。

? 停损委托单(Stop Order)

投资人可以指示一个特定价格为停损价格,当市场触 及此一特定价格时发出一市价单,以市价进行交易。 此种委托单买单停损触动价格应该高于目前的市场价 格;卖单停损触动价格应该低于目前的市场价格。

25

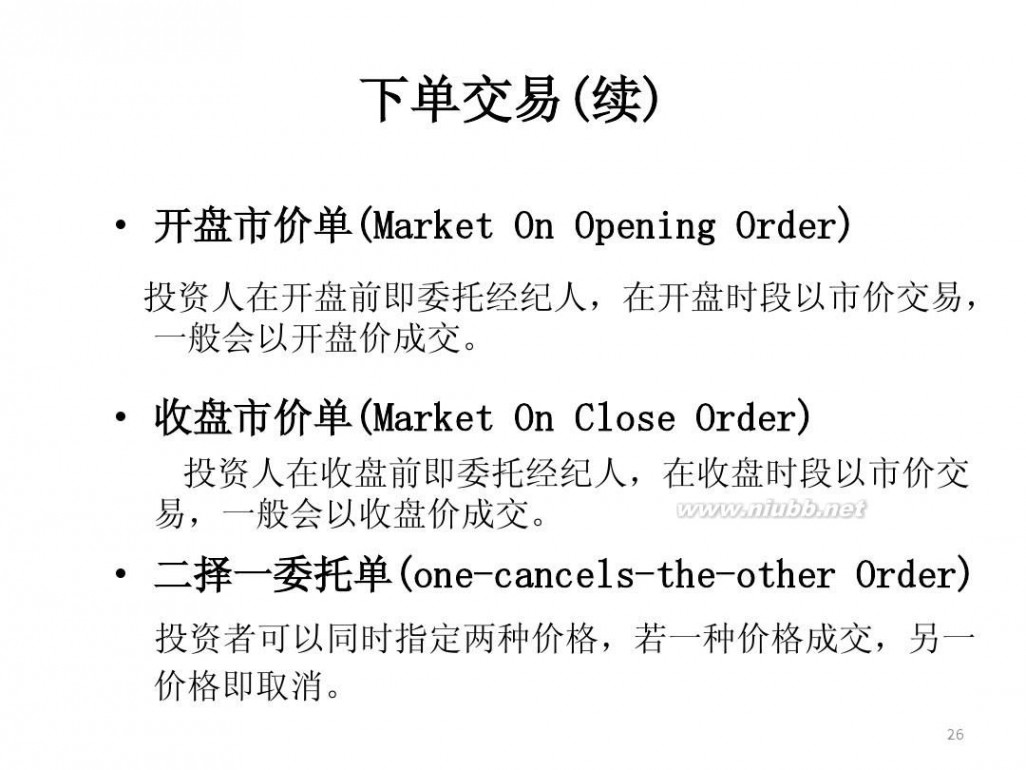

下单交易(续)

? 开盘市价单(Market On Opening Order)

投资人在开盘前即委托经纪人,在开盘时段以市价交易, 一般会以开盘价成交。

? 收盘市价单(Market On Close Order)

投资人在收盘前即委托经纪人,在收盘时段以市价交 易,一般会以收盘价成交。

? 二择一委托单(one-cancels-the-other Order)

投资者可以同时指定两种价格,若一种价格成交,另一 价格即取消。

26

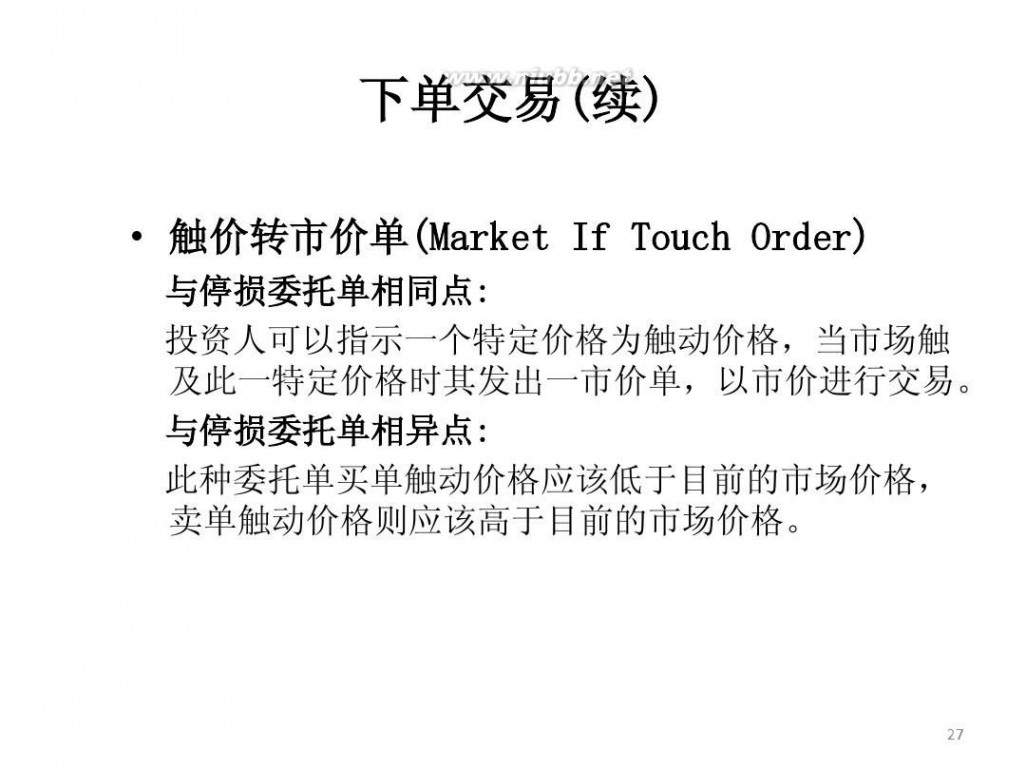

下单交易(续)

? 触价转市价单(Market If Touch Order)

与停损委托单相同点: 投资人可以指示一个特定价格为触动价格,当市场触 及此一特定价格时其发出一市价单,以市价进行交易。 与停损委托单相异点: 此种委托单买单触动价格应该低于目前的市场价格, 卖单触动价格则应该高于目前的市场价格。

27

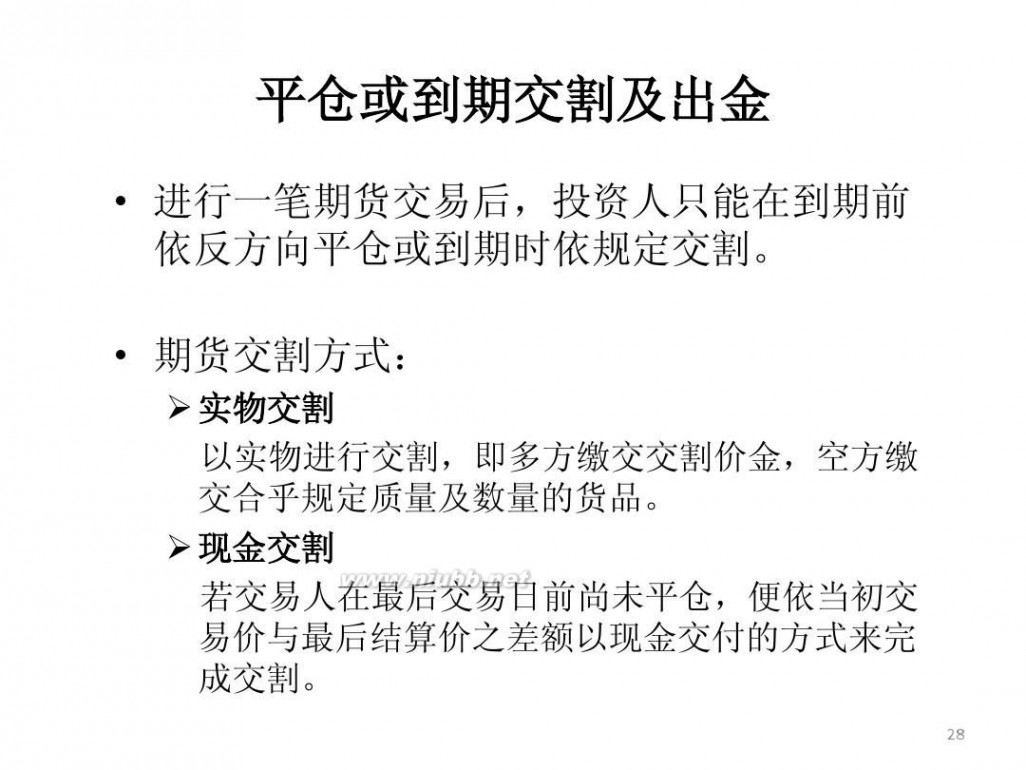

平仓或到期交割及出金

? 进行一笔期货交易后,投资人只能在到期前 依反方向平仓或到期时依规定交割。 ? 期货交割方式:

? 实物交割 以实物进行交割,即多方缴交交割价金,空方缴 交合乎规定质量及数量的货品。 ? 现金交割 若交易人在最后交易日前尚未平仓,便依当初交 易价与最后结算价之差额以现金交付的方式来完 成交割。

28

三、主要交易方式 ? 套期保值 ? 套利交易 ? 投机交易

套期保值

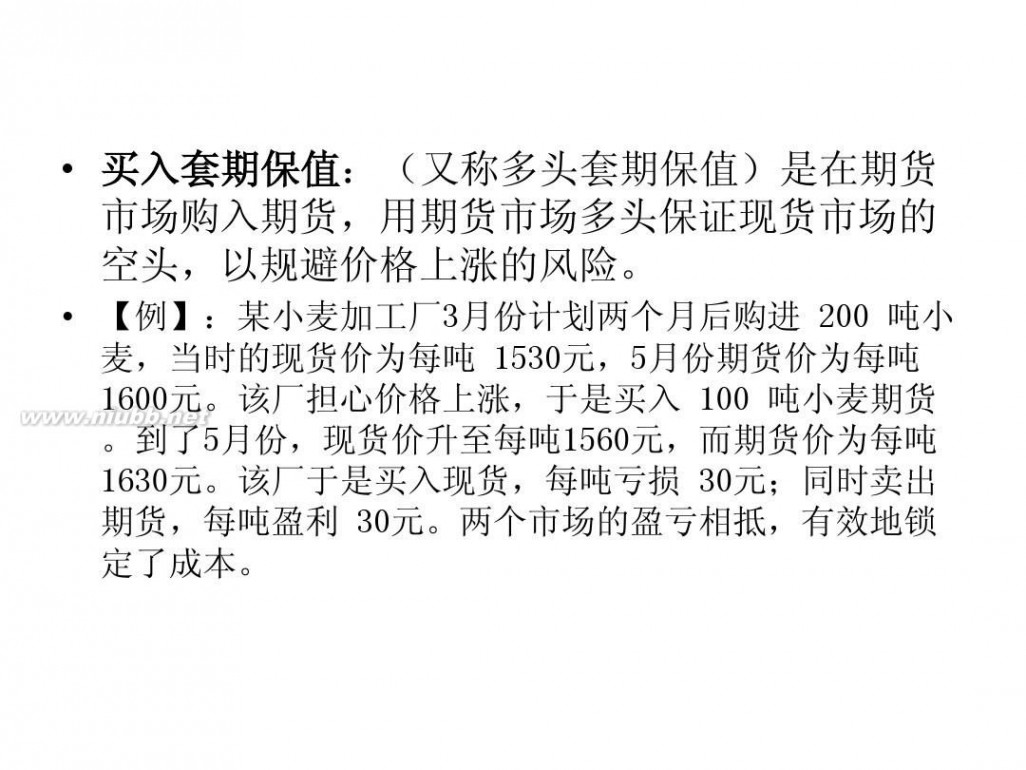

? 套期保值是期货市场交易者将期货交易与实物交 易结合起来的一种市场行为,即买入(卖出)与现货 市场数量相当、但交易方向相反的期货合约,以 期在未来某一时间通过卖出(买入)期货合约补偿现 货市场价格变动带来的实际价格风险。 – 买入套期保值 – 卖出套期保值

? 买入套期保值:(又称多头套期保值)是在期货 市场购入期货,用期货市场多头保证现货市场的 空头,以规避价格上涨的风险。

? 【例】:某小麦加工厂3月份计划两个月后购进 200 吨小 麦,当时的现货价为每吨 1530元,5月份期货价为每吨 1600元。该厂担心价格上涨,于是买入 100 吨小麦期货 。到了5月份,现货价升至每吨1560元,而期货价为每吨 1630元。该厂于是买入现货,每吨亏损 30元;同时卖出 期货,每吨盈利 30元。两个市场的盈亏相抵,有效地锁 定了成本。

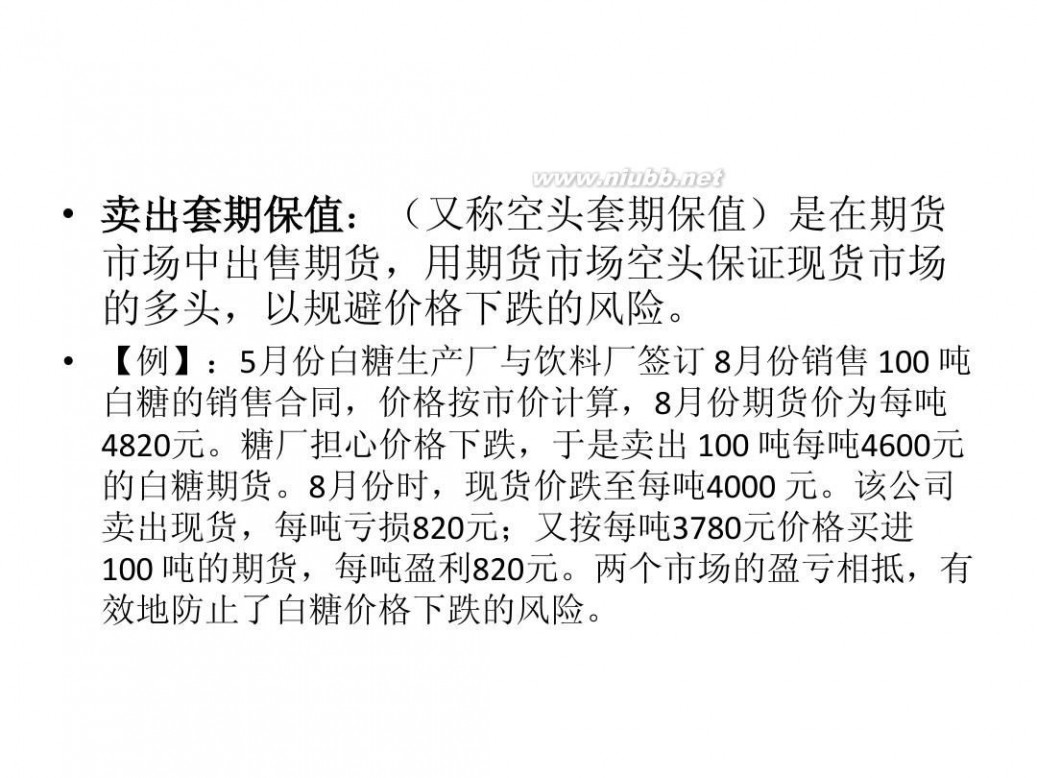

? 卖出套期保值:(又称空头套期保值)是在期货 市场中出售期货,用期货市场空头保证现货市场 的多头,以规避价格下跌的风险。

? 【例】:5月份白糖生产厂与饮料厂签订 8月份销售 100 吨 白糖的销售合同,价格按市价计算,8月份期货价为每吨 4820元。糖厂担心价格下跌,于是卖出 100 吨每吨4600元 的白糖期货。8月份时,现货价跌至每吨4000 元。该公司 卖出现货,每吨亏损820元;又按每吨3780元价格买进 100 吨的期货,每吨盈利820元。两个市场的盈亏相抵,有 效地防止了白糖价格下跌的风险。

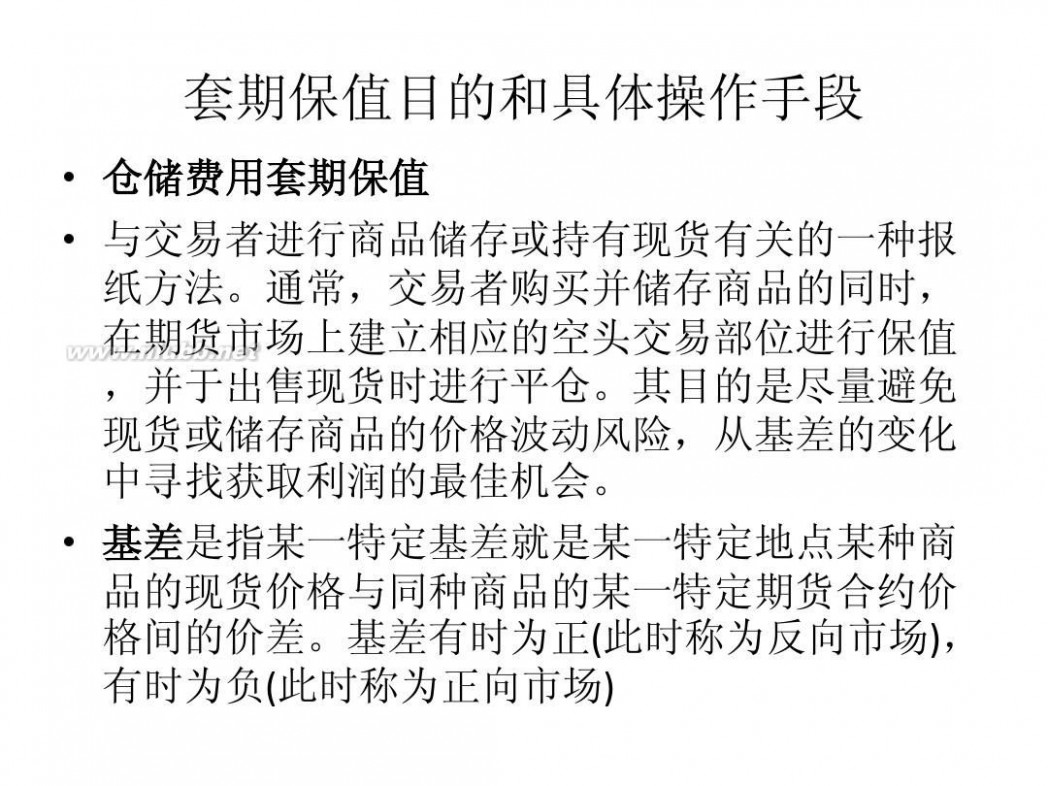

套期保值目的和具体操作手段

? 仓储费用套期保值 ? 与交易者进行商品储存或持有现货有关的一种报 纸方法。通常,交易者购买并储存商品的同时, 在期货市场上建立相应的空头交易部位进行保值 ,并于出售现货时进行平仓。其目的是尽量避免 现货或储存商品的价格波动风险,从基差的变化 中寻找获取利润的最佳机会。 ? 基差是指某一特定基差就是某一特定地点某种商 品的现货价格与同种商品的某一特定期货合约价 格间的价差。基差有时为正(此时称为反向市场), 有时为负(此时称为正向市场)

? 理论上认为,期货价格是市场对未来现货市场价 格的预估值,两者之间存在密切的联系。由于

影 响因素的相近,期货价格与现货价格往往表现出 同升同降的关系;但影响因素又不完全相同,因 而两者的变化幅度也不完全一致,现货价格与期 货价格之间的关系可以用基差来描述。

? 基差的变化对套期保值的效果有直接的影响。从 套期保值的原理不难看出,套期保值实际上是用 基差风险替代了现货市场的价格波动风险,因此 从理论上讲,如果投资者在进行套期保值之初与 结束套期保值之时基差没有发生变化,就可能实 现完全的套期保值。因此,套期保值者在交易的 过程中应密切关注基差的变化,并选择有利的时 机完成交易。

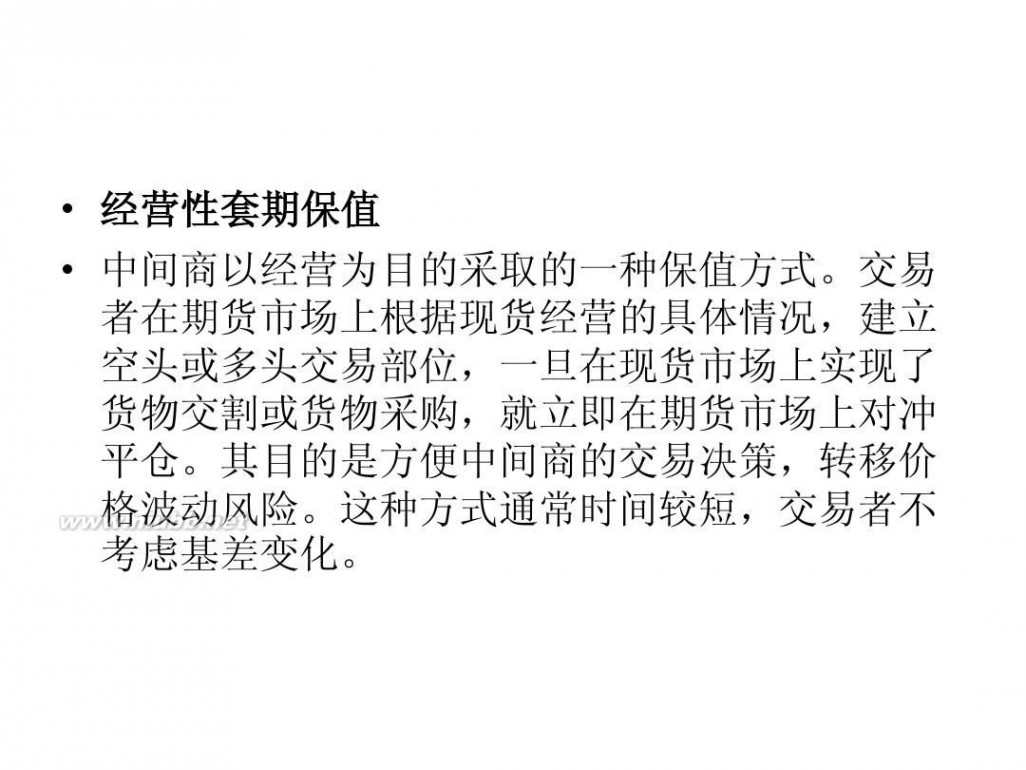

? 经营性套期保值

? 中间商以经营为目的采取的一种保值方式。交易 者在期货市场上根据现货经营的具体情况,建立 空头或多头交易部位,一旦在现货市场上实现了 货物交割或货物采购,就立即在期货市场上对冲 平仓。其目的是方便中间商的交易决策,转移价 格波动风险。这种方式通常时间较短,交易者不 考虑基差变化。

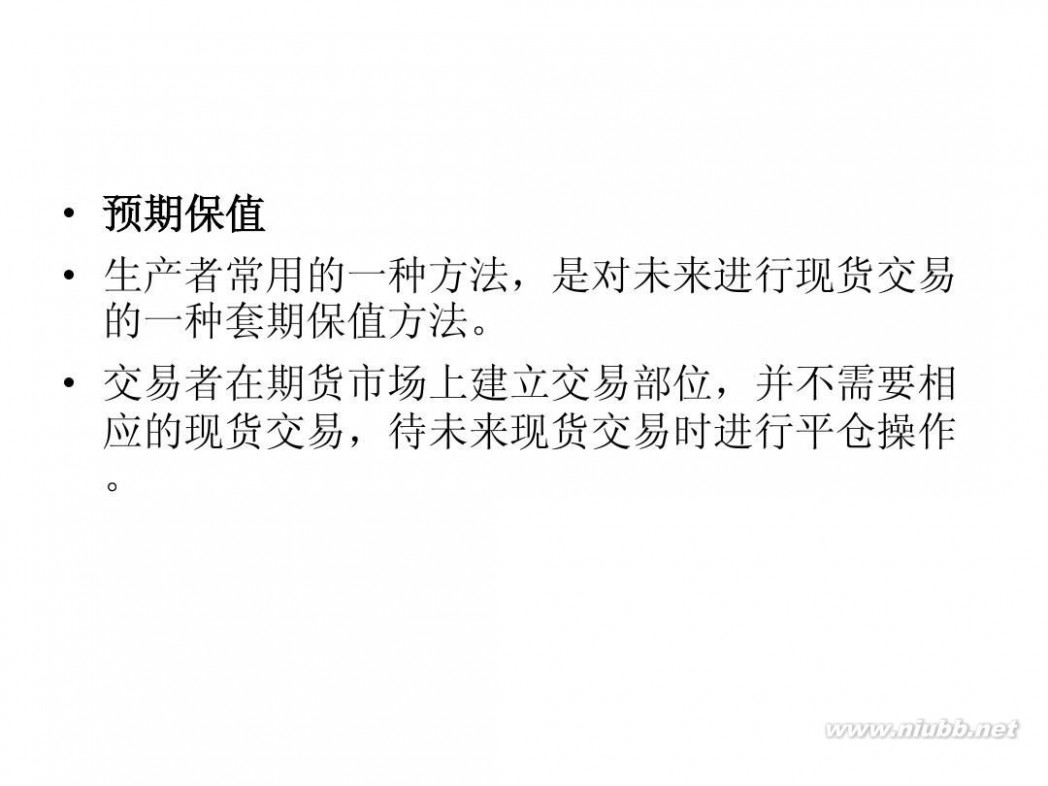

? 预期保值

? 生产者常用的一种方法,是对未来进行现货交易 的一种套期保值方法。

? 交易者在期货市场上建立交易部位,并不需要相 应的现货交易,待未来现货交易时进行平仓操作 。

? 选择性套期保值

? 期货市场上是否进行套期保值操作,视交易者对 价格变化的趋势所作的预测额定。如果现货持有 者预测价格会下跌,则进行操作;否则不进行操 作。

? 替代保值

? 利用与现货商品具有替代关系的期货商品进行套 期保值操作。

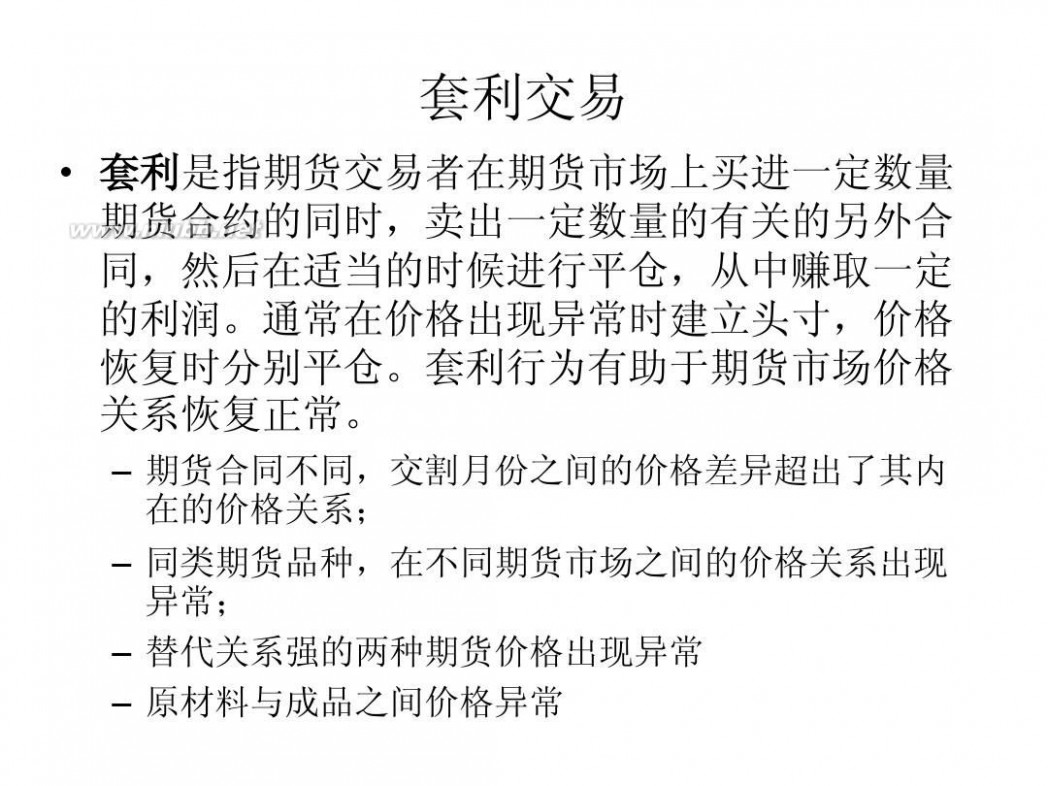

套利交易

? 套利是指期货交易者在期货市场上买进一定数量 期货合约的同时,卖出一定数量的有关的另外合 同,然后在适当的时候进行平仓,从中赚取一定 的利润。通常在价格出现异常时建立头寸,价格 恢复时分别平仓。套利行为有助于期货市场价格 关系恢复正常。

– 期货合同不同,交割月份之间的价格差异超出了其内 在的价格关系; – 同类期货品种,在不同期货市场之间的价格关系出现 异常; – 替代关系强的两种期货价格出现异常 – 原材料与成品之间价格异常

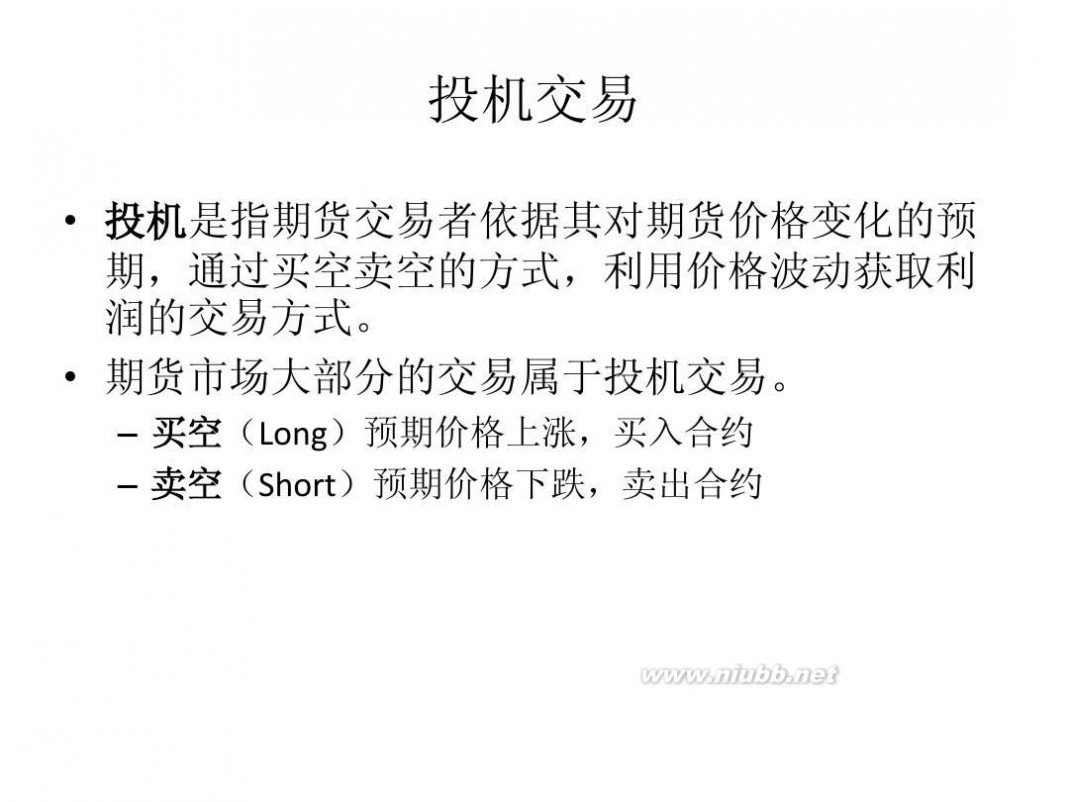

投机交易

? 投机是指期货交易者依据其对期货价格变化的预 期,通过买空卖空的方式,利用价格波动获取利 润的交易方式。 ? 期货市场大部分的交易属于投机交易。

– 买空(Long)预期价格上涨,买入合约 – 卖空(Short)预期价格下跌,卖出合约

第三节 农产品期货市场交易品种与策略

一、农产品期货交易的品种 条件: ? 标准化的商品 ? 能够储存足够长的商品(不一定,比如鸡蛋) ? 现货价格必须能够波动

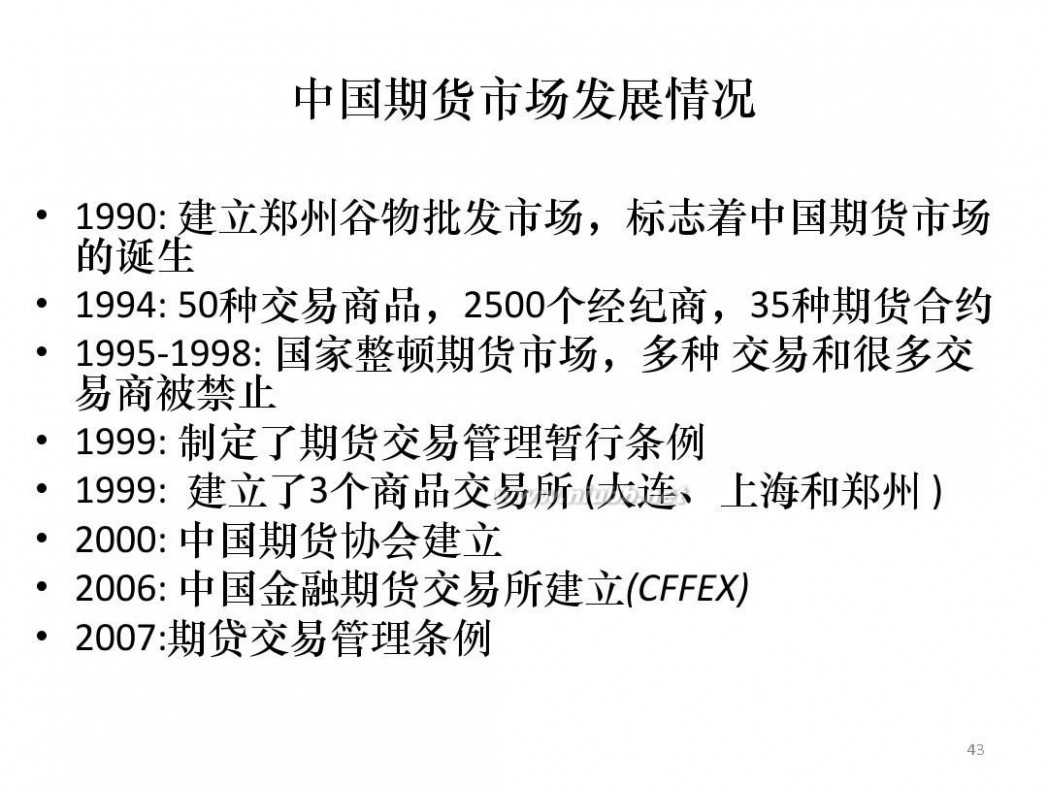

中国期货市场发展情况

? 1990: 建立郑州

谷物批发市场,标志着中国期货市场 的诞生 ? 1994: 50种交易商品,2500个经纪商,35种期货合约 ? 1995-1998: 国家整顿期货市场,多种 交易和很多交 易商被禁止 ? 1999: 制定了期货交易管理暂行条例 ? 1999: 建立了3个商品交易所 (大连、上海和郑州 ) ? 2000: 中国期货协会建立 ? 2006: 中国金融期货交易所建立(CFFEX) ? 2007:期贷交易管理条例

43

中国期货市场

? 2007年底中国有3家商品期货交易所(大连、上海、 郑州)及中国金融期货交易所共计4家期货交易所, 167家期货经纪公司

? 2007年大连、上海、郑州三家交易所的商品期货 交易量,在全球54家期货交易所中分别排名第17、 24、27位(含期权交易量)

44

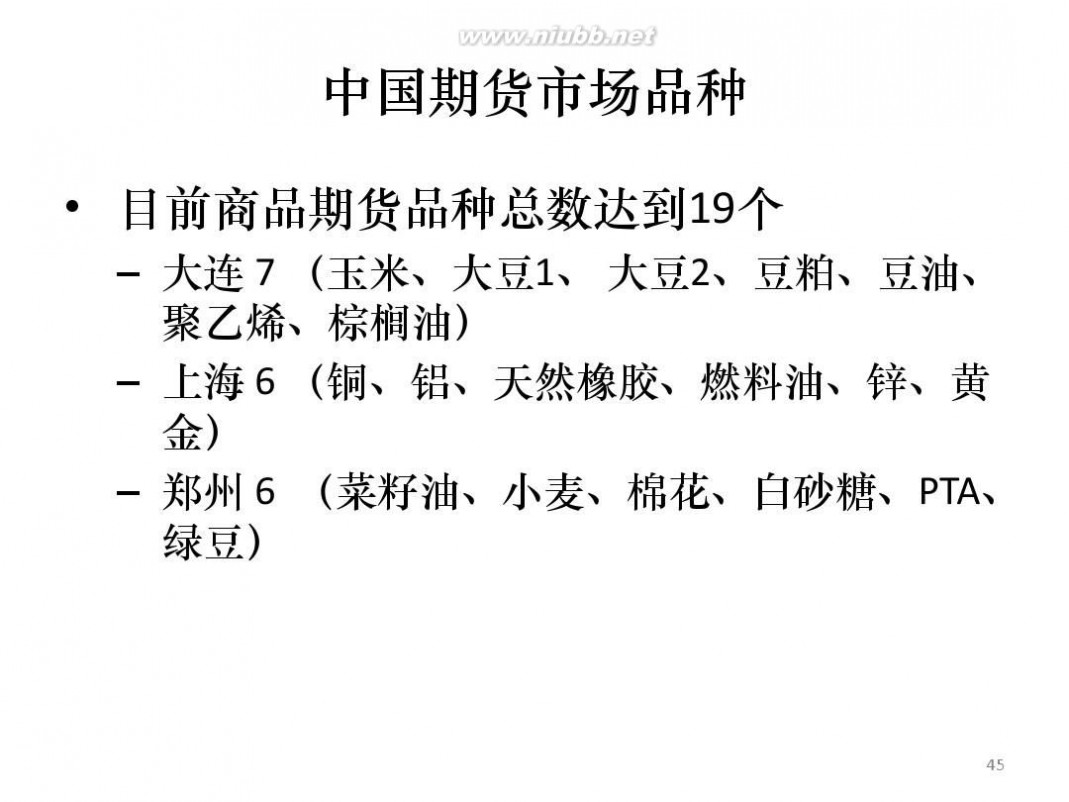

中国期货市场品种

? 目前商品期货品种总数达到19个

– 大连 7 (玉米、大豆1、 大豆2、豆粕、豆油、 聚乙烯、棕榈油) – 上海 6 (铜、铝、天然橡胶、燃料油、锌、黄 金) – 郑州 6 (菜籽油、小麦、棉花、白砂糖、PTA、 绿豆)

45

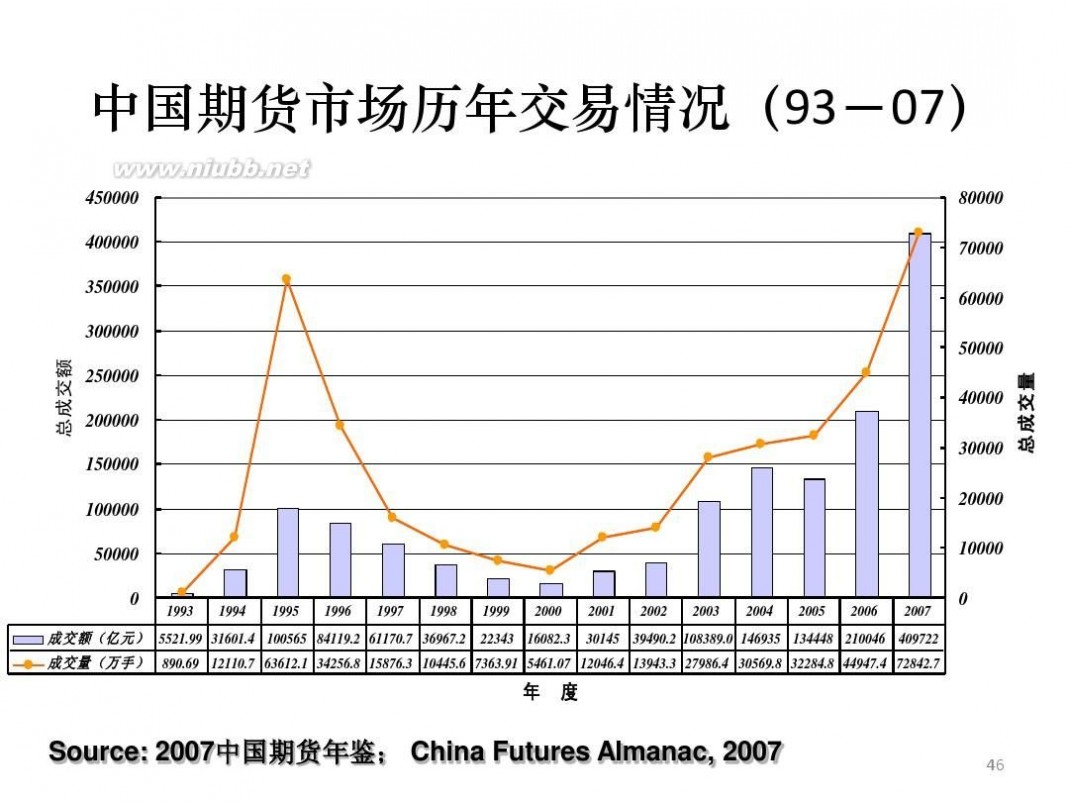

中国期货市场历年交易情况(93-07) 全国期货市场历年交易情况统计(1993年—2004年)

450000 400000 350000 300000

总成交额

80000 70000 60000 50000 40000

总成交量

250000 200000 150000 100000 50000 0

1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007

30000 20000 10000 0

成交额(亿元) 5521.99 31601.4 100565 84119.2 61170.7 36967.2 22343 16082.3

30145 39490.2 108389.0 146935 134448 210046 409722

成交量(万手) 890.69 12110.7 63612.1 34256.8 15876.3 10445.6 7363.91 5461.07 12046.4 13943.3 27986.4 30569.8 32284.8 44947.4 72842.7

年 度

Source: 2007中国期货年鉴; China Futures Almanac, 2007

46

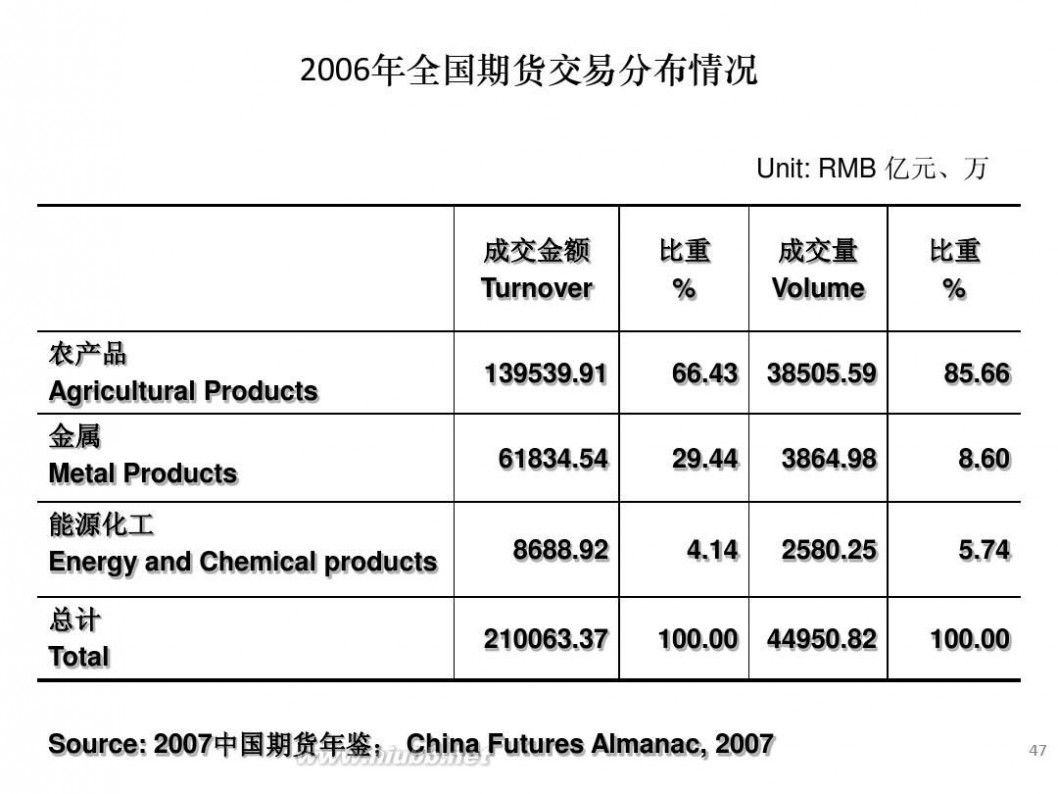

2006年全国期货交易分布情况

Unit: RMB 亿元、万

成交金额 Turnover 农产品 Agricultural Products 金属 Metal Products 能源化工 Energy and Chemical products 总计 Total 139539.91 61834.54 比重 % 66.43 29.44 成交量 Volume 38505.59 3864.98 比重 % 85.66 8.60

8688.92

210063.37

4.14

100.00

2580.25

44950.82

5.74

100.00

Source: 2007中国期货年鉴; China Futures Almanac, 2007

47

2006年全国农产品期货交易分布情况

品种 Items 一号棉花 成交额 Turnover 30794717.04 比重 % 2.21 成交量 Volume 4169082 比重 % 1.08

白沙糖 强麦

硬麦 天然橡胶 黄大豆1号 黄大豆2号 玉米 豆粕 大豆原油 合计 Total

235047660.55 50672045.31

84082.69 557268977.66 48736392.34 9924323.77 2033667060.70 147197460.64 112006375.53 1395399096.23

16.84 3.63

0.01 39.94 3.49 0.71 14.60 10.55 8.03 100.00

58684132 29352476

56104 52094122 17794122 3850452 135290072 63099338 20666012 385055912

15.24 7.62

0.01 13.53 4.62 1.00 35.14 16.39 5.37 100.00

48

Source: 2007中国期货年鉴; China Futures Almanac, 2007

二、从事农产品期货交易需掌握的资讯 农产品生产和供给的特点: ? 产量、质量受

气候、环境等自然条件影响较大; ? 价格水平、收益水平受政府政策、农业科技的推 广应用、市场供求状况等因素影响; ? 供求上,表现为较强的季节性和不稳定性。

应掌握的资讯:

? 上市期货农产品的特征、产地、生长期、总产量 、品种等基本常识

? 准备进行交易的期货农产品在国际、国内市场上 的地位,可替代产品以及季节变化对其供求关系 的影响

? 对期货价格具有决定性影响的因素。包括: – 自然条件与产量 – 宏观经济政策 – 重点生产、经营、储备信息 – 社会因素

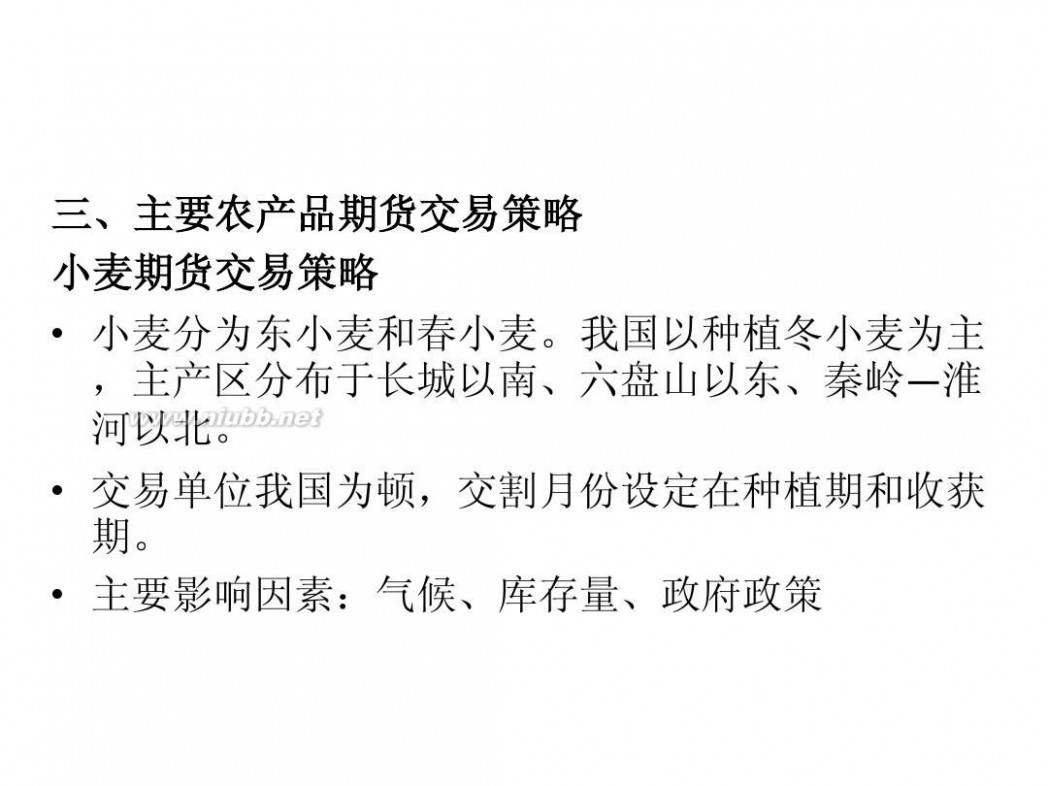

三、主要农产品期货交易策略 小麦期货交易策略

? 小麦分为东小麦和春小麦。我国以种植冬小麦为主 ,主产区分布于长城以南、六盘山以东、秦岭—淮 河以北。 ? 交易单位我国为顿,交割月份设定在种植期和收获 期。 ? 主要影响因素:气候、库存量、政府政策

小麦期货套期保值的主要方法有: ? 卖出保值—即在现货市场买入一批小麦的远期合 约,同时按相近的数量在期货市场上卖出小麦期 货,而后选择合适的价位,重新买入同等数量的 期货合约,将期货交易平仓,用期货的盈利来弥 补现货的亏损。 ? 买入保值—与上面相反的操作 ? 轮番保值—在临小麦收获期买入或卖出期货,同 时以相等数量对冲下一个收获期的合约作出相反 方向的买卖,达到保值目的。

大豆期货交易策略

? 大豆主要用于榨油,我国还用于豆制品加工。美 国、巴西是主要出口国。

? 大豆合约交割月份较多,为跨期交易提供了便利 。同时大豆与其加工品之间也可进行套利交易。

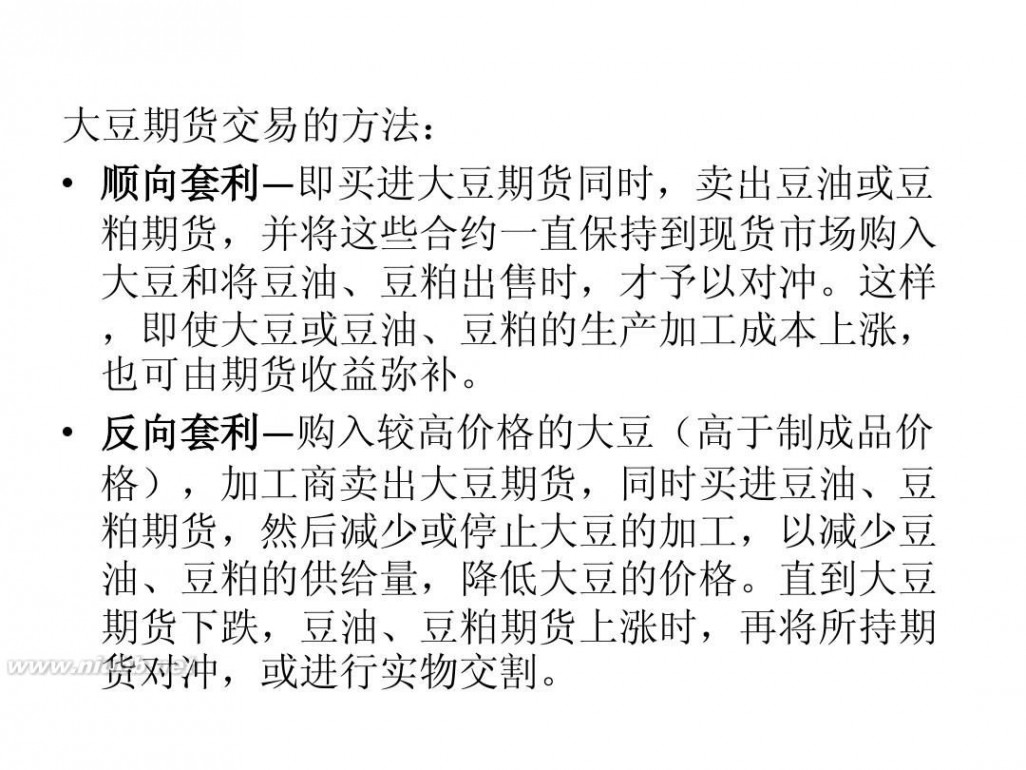

大豆期货交易的方法: ? 顺向套利—即买进大豆期货同时,卖出豆油或豆 粕期货,并将这些合约一直保持到现货市场购入 大豆和将豆油、豆粕出售时,才予以对冲。这样 ,即使大豆或豆油、豆粕的生产加工成本上涨, 也可由期货收益弥补。 ? 反向套利—购入较高价格的大豆(高于制成品价 格),加工商卖出大豆期货,同时买进豆油、豆 粕期货,然后减少或停止大豆的加工,以减少豆 油、豆粕的供给量,降低大豆的价格。直到大豆 期货下跌,豆油、豆粕期货上涨时,再将所持期 货对冲,或进行实物交割。

玉米期货交易策略

? 玉米期货分为几个规范的品种,其余品种可进行 替代交易。 ? 同时玉米和小麦之间也可进行跨商品套利交易。

棉花期货交易策略

? 主产地是中国、印度 ? 棉花期货有2个品种:原棉期货和棉纱期货 ? 需要注意:

? 需求动向—棉花通常3-6月需求最大,其它月份较少, 11、12月则需进行储备。 ? 当年产量 ? 替代品竞争

? 原棉期货与棉纱期货之

间进行保值套利交易。

生猪期货交易策略 ? 生猪与饲料之间进行顺向或逆向套利 ? 生猪与猪肉间的跨品种套利 ? 生猪与牛等牲畜交叉套利

三 : 农产品期货:农产品期货-农产品期货简介,农产品期货-期货农业定义

农产品期货_农产品期货 -农产品期货简单介绍

(www.61k.com)与前几年曾经风行一时而现今走入低谷的“订单农业”相比较,“期货农业”正以其风险性低、价格提前发现、农民增收效益显著等优势特点而被农产品交易市场和广大农户所接受。比起计划经济和传统农业先生产后找市场的做法,“期货农业”则是先找市场后生产,可谓是1种当代进步的市场经济产物(模式)。事实上该模式在欧美一些国家作为1种最主流的形式已经存在几十年了。

农产品期货_农产品期货 -期货农业定义

所谓“期货农业”是指农产品订购合同、协议,也叫合同农业或契约农业,具有市场性、契约性、预期性和风险性,订单中规定的农产品收购数量、质量和最低保护价,使双方享有相应的权利、义务和约束力,不能单方面毁约,因为订单是在农产品种养前签定,是1种期货贸易,所以也叫“期货农业”(农业订单+期货贸易)。

以国内外“期货农业”经营模式成功范例为佐证,国外用期货为农民服务的成功范例是美国,如美国政府将玉米生产与玉米期货期交易联系起来,积极鼓励和支持农民利用期货市场进行套期保值交易,以维持玉米的价格水平,替代政府的农业支持政策,通过玉米期货市场,美国已经成为全球玉米定价中心。

事实上,随着我国农业产业化经营的推进和发展,以及现代农业观念的深入和普及,现在我国已经有不少农产品已经实行了期货交易,如黑龙江省的大豆交易市场;天津市的红小豆交易市场,其中最引人注目的是河南省延津县的小麦交易成功地使用了“期货农业”这一现代农业产业化经营模式。

其具体做法是:在延津县政府的引导和推动下,该县粮食局下属的麦业有限公司,发起成立了全县小麦协会,通过400多个中心会员(中心会员以行政村为单位)向全县10万多农户实行供种、机播、管理、机收和收购“五统一”。以高于市场价格0.05分/斤—0.06分/斤与农民签定优质小麦订单,同时粮食企业通过期货市场进行套期保值,在小麦种植或收获之前,就买到期货市场,并根据在期货市场套期保值的收入情况,对参与订单的农民进行二次分配,使“期货农业”这一为广大农户保障增收的经营模式,已经在延津县及河南省大部分地区均取得了多赢的效果,因而在河南省召开的延津小麦经济发展高层论坛上,延津模式受到了众多国内外农业经济和粮食问题专家、学者的高度赞誉和好评。“延津经验”也在全国不胫而走,传为美谈。

由此看来,“期货农业”作为1种更高级的市场形式,不仅能够有效回避风险,也可以为订单农业的顺利运行提供载体,等于是为从事种植业的农民兄弟撑起了保护伞,它是降低种植农户对农产品经营风险最为理想的模式方法,因此很有理由推广借鉴。

农产品期货_农产品期货 -农产品期货品种

农产品是最早构成期货交易的商品。包括:

1、粮食期货,主要有小麦期货、玉米期货、大豆期货、豆粕期货、红豆期货、大米期货、花生仁期货等等;

2、经济作物类期货,有原糖、咖啡、可可、橙汁、棕榈油和菜籽期货;

3、畜产品期货,主要有肉类制品和皮毛制品2大类期货;

4、林产品期货,主要有木材期货和天然橡胶期货。

目前美国各交易所,尤其是芝加哥期货交易所(CBOT)是农产品期货的主要集中地。

农产品期货_农产品期货 -农产品期货市场功能

2010年中央一号文件《中共中央、国务院关于加大统筹城乡发展力度,进1步夯实农业农村发展基础的若干意见》提出,要加快发展农产品期货市场,逐步拓展交易品种,鼓励生产经营者运用期货交易机制规避市场风险。对此大商所有关负责人表示,从2004年至2008年中央一号文件提出要“完善”粮食、农产品期货市场,到2010年提出要“加快发展”农产品期货市场,连续七年的中央一号文件都对农产品期货市场发展提出了具体要求,体现了国家对农产品期货市场发展的重视和对农产品期货市场功能作用的肯定。[2]

这位负责人说,经过20年的发展,目前国内农产品期货品种已经达到十三个,2009年全国农产品期货市场成交量达到12.35亿手,占全国成交量的57.23%;成交额达到62.17万亿元,占全国市场份额的47.64%。农产品期货市场具备了为农业产业发展的坚实基础。这位负责人认为,2010年中央一号文件将“加快发展农产品期货市场”的着眼点落在了“逐步拓展交易品种”和“鼓励生产经营者运用期货交易机制规避市场风险”,抓住了“品种”和“市场参与主体”这一国内期货市场发展的关键点。在品种方面,尽管我们已经上市了十三个农产品品种,但现在的品种集中在种植和加工领域的粮食、软商品和油脂油料等品种上,我国作为农业大国,农产品期货品种开发还有很大的开发潜力,需要按照一号文件的要求逐步上市更多农产品品种,同时将现有上市品种进1步做深做细,从而不断拓展产业服务领域和深化市场服务功能;在市场参与主体方面,与工业品经营主体相比,农产品生产经营者实力相对较弱,期货市场参与面不广、参与程度不高,需要进1步引导相关主体积极利用期货市场,同时也需要国家对农产品生产经营者利用期货市场给予鼓励和支持。

大商所表示,为贯彻落实中央一号文件,交易所将进1步完善现有农产品期货合约和规则制度,完善市场机制,在保证市场安全运行前提下提高市场效率,同时,将进1步深化“千村万户”和“千厂万企”市场服务工程,吸引产业企业用好期货市场,做精做细现有品种;交易所将继续结合自身市场优势,加大力度研究开发新的涉农期货品种,同时在现有品种健康运行基础上,开发相关指数品种和期权品种,深化市场功能,完善避险体系,使大连期货市场对产业和经济的服务能力与水平跃升至新的层次。

四 : 农产品期货

农产品期货是种植业产品期货的总称,主要包括谷物、肉类和热带作物等三大类初级产品期货合约。同其他期货合约一样,在农产品期货合约中也对买卖双方将来必须履行的权利和义务作出了明确规定,例如.交易双方必须按预先给定的交割日期、产品质量标准、数量和交货地点进行农产品实货的交割。农产品期货是期货交易的起源性商品,它始终是商品期货的一个重要部分。目前,上市交易的农产品期货主要包括如下几个大类:谷物类,主要包括玉米、大豆、小麦、啤酒大麦、红小豆、油菜籽等;肉类,主要包括生猪、冷冻猪肉、活牛、小牛等;热带作物类,主要包括可可、咖啡、糖、棉花、橙汁、天然橡胶等。

。www.61k.com)和普通期货交易一样,根据交易者交易目的不同,农产品期货交易行为可分为三类:套期保值、投机、套利,下面分别介绍这三种期货交易。

套期保值是指把期货市场当作转移价格风险的场所,利用期货合约作为将来在现货市场上买卖商品的临时替代物,对其现在买进准备以后售出商品或对将来需要买进商品的价格进行保险的交易活动。具体来说,农产品套期保值就是买入(卖出)与现货市场数量相当、但交易方向相反的期货合约,以期在未来某一时间通过卖出(买人)期货合约来补偿农产品现货市场价格变动所带来的实际价格风险。套期之所以能够保值,是因为同一种特定商品的期货和现货的交货日期前后不一,而它们的价格,则受相同的经济因素和非经济因素影响和制约。而且,期货合约到期必须进行实物交割的规定性,使现货价格与期货价格还具有趋合性,即当期货合约临近到期日时,两者价格的差异接近于零。因此,在到期日前,期货和现货价格具有高度的相关性。在相关的两个市场中,反向操作,必然有相互冲销的效果。

保值的类型可分为买入套期保值和卖出套期保值。买入套期保值是指通过期货市场买入农产品期货合约以防止因农产品现货价格上涨而遭受损失的行为;卖出套期保值则指通过期货市场卖出农产品期货合约以防止因农产品现货价格下跌而造成损失的行为。

不论是向市场提供农副产品的农民,还是向市场提供基础原材料的企业,作为社会商品的供应者,为了保证其已经生产出来并准备提供给市场或尚在生产过程中将来要向市场出售的商品的合理的经济利润,防止正式出售时价格的可能下跌而遭受损失,均可采用卖期保值的交易方式来减小价格风险,即在期货市场以卖主的身份售出数量相等的期货作为保值手段。

对于经营者来说,他所面临的市场风险是商品收购后尚未转售出去时,商品价格下跌,这将会使他的经营利润减少甚至发生亏损。为规避此类市场风险,经营者也可采用卖期保值方式来进行价格保险。

对于加工者来说,市场风险来自买和卖两个方面,他既担心原材料价格上涨,又担心成品价格下跌,更怕原材料上升、成品价格下跌局面同时出现。只要该加工者所需的材料及加工后的成品都可进入期货市场进行交易,那么他就可以利用期货市场进行综合套期保值,即对购进的原材料进行买期保值,对其产品进行卖期保值,以解除他的后顾之忧,锁牢其加工利润,从而专门进行加工生产。

对套期保值者来说,基差的变化至关重要。基差是某一特定地点某种商品的现货价格与同种商品的某一特定期货合约价格间的价差。基差=现货价格-期货价格。若不由加说明,其中的期货价格应是离现货月份近的期货合约的价格。基差并不完全等同于持仓费用,但基差的变化受制于持仓费用。基差是现货价格与期货价格的变动幅度和变化方向不一致所引起的,所以,只要套期保值者随时观察基差的变化,并选择有利的时机完成交易,就会取得较好的保值效果,甚至获得额外收益。同时,由于基差的变动比期货价格和现货价格相对稳定一些,这就为套期保值交易创造了十分有利的条件。基差的变化主要受制于持仓费用。一般比观察现货价格或期货价格的变化情况要方便得多,所以,熟悉基差的变动对套期保值者来说是大有益处的。

套期保值是期货市场产生的原动力:无论是农产品期货市场还是金属、能源期货市场,其产生都是源于生产经营过程中面临现货价格剧烈波动而带来风险时自发形成的买卖远期合同的交易行为。这种远期合约买卖的交易机制经过不断完善,例如将合约标准化、引入对冲机制、建立保证金制度等,从而形成现代意义的期货交易。可以说,没有套期保值,期货市场也就不是期货市场了。

“投机”一词用于期货、证券交易行为中,并不是贬义词,而是中性词,是指根据对市场的判断,把握机会,利用市场出现的价差进行买卖并从中获得利润的交易行为。投机者可以“买空”,也可以“卖空”。相信价格会涨并买入期货合约称“买空”或称“多头”,亦即多头交易;看跌价格并卖出期货合约称“卖空”或“空头”,亦即空头交易。投机的目的很直接,就是获得价差利润。所以,投机者一般只是平仓了结期货交易,不进行实物交割。如预计11月小麦期货价格上升,则10月份决定买进11月小麦合约若干手,待小麦价格上升后,在合约到期之前,卖出合约平仓,扣除手续费后获净利。若预计错了,则受损失,并支付手续费。如预计11月小麦期货价格下跌,则应做空头,然后待机补进以获利。进行价差投机的关键在于对期货市场价格变动趋势的分析预测是否准确,由于影响期货市场价格变动的因素很多,特别是投机心理等偶然性因素难以预测,因此,正确判断难度较大,所以投机的风险较大。

根据持有期货合约时间的长短,投机可分为三类:第一类是长线投机者,此类交易者在买人或卖出期货合约后,通常将合约持有几天、几周甚至几个月,待价格对其有利时才将合约对冲;第二类是短线交易者,一般进行当日或某一交易节的期货合约买卖;第三类是逐小利者,又称“抢帽子者”,他们的技巧是利用价格的微小变动进行交易来获取微利,一天之内可以做多个回合的买卖交易。

期货投机者承担了套期保值者力图规避和转移的风险,使套第四章l窒亡虽塑堡塞鱼期保值成为可能。投机者频繁地建立仓位,对冲手中的合约,增加了期货市场的交易量,这既使套期保值交易容易成交,又能减少交易者进出市场所可能引起的价格波动。

各期货市场商品间价格和不同种商品间价格具有高度相关性。投机者的参与,促进了相关市场和相关商品的价格调整,有利于改善不同地区价格的不合理状况,有利于改善商品不同时期的供求结构,使商品价格趋于合理,并且有利于调整某一商品对相关商品的价格比值,使其趋于合理化,从而保持价格体系的稳定。投机者在价格处于较低水平时买进期货,使需求增加,导致价格上涨,在较高价格水平卖出期货,使需求减少,这样又平抑了价格,使价格波动趋于平稳,从而形成合理的价格水平。投机者是农产品期货市场的重要组成部分,是期货市场必不可少的润滑剂,也是期货市场正常运营的保证。

套利是指同时买进和卖出两张不同种类的期货合约。交易者买进自认为是“便宜的”合约,同时卖出那些“高价的”合约,从两合约价格问的变动关系中获利。套利交易可以为避免始料未及的或因农产品价格剧烈波动而引起的损失提供某种保护,但套利的盈利能力也较直接交易小。套利的作用还包括帮助扭曲的市场价格恢复到正常水平以及增强市场的流动性。在农产品期货市场中,投机的功能是发现价格,而套利的功能就是发现市场的相对价格。另外,套利的依据是价格的关系,投机操作的依据是价格水平,而价格关系能够反映价格水平的合理程度。因此,研究套利对判断市场的投机状态以及价格水平是否合理大有裨益。在进行套利时,交易者注意的是合约之间的相互价格关系,而不是绝对价格水平。套利一般可分为三类:跨期套利、跨市套利和跨商品套利。

套期保值、投机、套利作为期货市场交易的主要形式,具有相同的特点:首先,三者都是期货市场的重要组成部分,对期货市场的作用相辅相成;其次,三者都必须依据对市场走势的判断来确定交易的方向;第三,三者选择买卖时机的方法及操作手法基本相同。但三者又有一定区别:第一,交易目的不同。套期保值的目的是规避现货市场价格风险;投机的目的是赚取风险利润;套利则是获取较为稳定的价差收益。第二,承担的风险不同。套期保值承担的风险最小,套利次之,投机最大。保值量超过正常的产量或消费量就是投机,跨期套利、跨市套利如果伴随着现货交易,则也可以当作保值交易。

期货交易是从现货远期交易发展而来的。最初的现货远期交易是双方口头承诺在某一时间交收一定数量的商品,后来随着交易范围的扩大,口头承诺逐渐被买卖契约代替。这种契约行为日益复杂化,需要有中间人担保,以便监督买卖双方按期交货和付款,于是便出现了1570年在伦敦开设的世界第一家商品远期合同交易所——皇家交易所。

现代意义上的期货市场最早诞生于美国芝加哥。19世纪中叶,芝加哥成为美国国内农产品的主要集散地之一。由于粮食生产特有的季节性,加上仓库不足,交通不便,信息不畅,粮食供求矛盾突出,价格波动剧烈。为了改善交易条件,稳定产销关系,82位商人于1848年联合组建了一个集中的交易场所——芝加哥期货交易所(CBOT),开始从事谷物远期合约交易。由于远期合约交易中交货期和商品品质缺乏统一的标准,导致违约现象时有发生。1865年芝加哥期货交易所推出了期货标准合约,对商品数量、质量、交货时间和交货地点都作出了明确规定,这标志着现代期货交易的产生。此后,CBOT又实行了保证金制度,成立了结算公司,成为严格意义上的期货市场。为适应农业生产发展的需要,CBOT相继推出了玉米、小麦、大豆等谷类期货。19世纪后期到20世纪初,新的交易所在芝加哥(如芝加哥公开贸易局)、纽约(如纽约棉花交易所、可可交易所)、伦敦(如可可交易所、联合糖类交易所)、巴黎(如巴黎商品交易所)陆续成立。从交易的品种看,新的上市品种有棉花、咖啡、可可等经济作物以及黄油、鸡蛋、生猪等畜产品。到20世纪70年代之前,农产品和金属矿产品期货交易占据期货市场交易的主导地位。以CBOT为例,从1848年到1972年间,农产品和金属矿产品交易占其总交易量的99%。

20世纪70年代以来,全球期货市场进入了蓬勃发展的时期,期货创新层出不穷,金融期货大量出现。1975年5月,美国芝加哥商品交易所首次推出了以美元报价的包括英镑、加拿大元、联邦德国马克、法国法郎、日元和瑞士法郎在内的外汇期货合约。1975年10月,CBOT推出了利率期货合约,其他国家也纷纷效仿,金融期货迅速发展起来。到20世纪80年代,金融期货在整个期货市场的占有率已全面超过传统的商品期货。20世纪90年代后,期货市场借助现代信息技术进入了一个全新的发展阶段,其标志是全球交易执行系统(GLOBEX)的建立。GLOBEX使全世界的交易者可以通过这个系统的终端进行全天24小时的期货交易。到2000年,全球期权(现货期权和期货期权)交易总量第一次超过了期货交易总量。2005年,全球场内金融期货与期权成交量是92.1亿张合约,占全部成交量的92.3%。其中,农产品期货仅占3%左右,贵金属占1%,贱金属占1%,能源产品占3%。

虽然农产品期货的相对比重有所下降,但交易量持续增加,如CBOT农产品期货交易从1960年的247.9万手增加到1996年的5080.6万手,到2003年达到6011.8万手。农产品期货品种推出速度减慢,但新的合约仍不断推出。在1998--2003年,美国商品期货交易委员会共批准上市新的农产品合约如猪肚、活牛、牛奶等共12个品种。为了给交易者提供完善的避险工具,各个交易所在推出期货交易的同时,很快推出期权交易,有的交易所甚至期货和期权同时推出,CBOT1999年后推出的农产品期货全部都采取期权和期货同时推出。

各期货交易所经营品种增加的同时,专业化分工程度不断提高。各大交易所都有各自的骨干品种,重复交叉很少。如CBOT的主要品种是谷物、大豆,纽约商品交易所则以经营皮革、橡胶为主。另外,期货市场向大型化、综合化和国际化方向发展,市场集中度进一步提高,如悉尼期货交易所兼并新西兰期货交易所。日本的商品期货交易所最多时曾达27家,到1990年,通过合并减少到16家,1997年11月减至7家,形成以东京工业品交易所、东京谷物商品交易所为中心的商品期货市场。在欧洲,伦敦国际金融期货期权交易所于1992年兼并了伦敦期权市场,1996年又收购了伦敦商品交易所。目前,国际上85%的谷物类农产品期货交易集中在芝加哥。

随着科技进步,期货交易的电子化趋势日益明显,电子报价系统、微波与卫星通讯系统、计算机清算系统得到了全面更新和飞速发展。农产品期货市场自身也不断向规范化、制度化的方向发展,这为期货市场交易以标准合约为载体、以经纪人中介交易为特点、以买空卖空为主题、以转移风险为宗旨的运行机制提供了更加完善的技术和制度保障。

作为一个高风险的市场,各国政府监管部门对期货市场无一例外地进行严格监管。特别是1995年,具有百年历史的英国巴林银行因其交易员在新加坡国际金融期货交易所从事日经225股票指数期货交易时违规操作,造成数十亿美元的损失,最终导致该银行倒闭的严重事件发生后,从监管部门到交易所以及投资者都对期货市场的风险更加重视,对期货交易中的合约设计、交易、结算、交割等环节进行深刻的反思和检讨,以求控制风险,更好地发挥期货市场的功能。

本文标题:农产品期货-农产品期货市场61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1