一 : 《文成·天路》

时下的拉萨,由于拥有了最先进的机场和火车站,加上其高原特有的风光,她已经成为人们出行揽胜的旅游圣地了。从2006年铁路开通以来,身边就有朋友不断前往这胜地去观光。

只是每次见到回来的人们,其口中多为赞美蓝天白云之词,而涉及我所关心的文成公主的消息却很少。于是我曾产生了疑问,这历史上隆而重之的文成公主嫁松赞干布的历史事件或有些什么问题?是文成因了高原反应没能到达拉萨、还是藏人对此根本就不以为然呢?

为此,我曾经问过一位来自西安的同事,她帮我佐证:文成确是从古时的长安去了当时的吐蕃,只是听说她的婚嫁队伍在途中整整走了三年才到达拉萨。我也不禁惊讶,这可能真是人类最漫长和最艰难的婚嫁路了。

然而,这一段在汉藏历史上称得上是凄美的婚姻,它的真实情形却也是令人感叹的。

文成出生之时正是盛唐时期,她的父母情况不详,史上只记载为李世民的宗室之女。由于当时吐蕃松赞干布带兵犯唐,并派使者禄东赞传信,要娶唐朝公主为妻,曰:“若不许(公主)行,则兵伐唐都,入蒙见允,则汉藏和好,永息烽烟”。其实,这是一次兵临城下的逼婚之举。而当时的李世民,也因征战不能取胜而十分头痛,最后只得应允以公主和亲,也寄一线希望能以联姻之举去换取边境的安宁。

当然,任何一位皇帝都不会轻易让自己的骨肉外嫁番帮的。李世民他膝下虽女儿众多,但他只能进行移花接木,在宗亲中找了一位相貌姣好的女子以代之。因此文成便得到了赐婚,便以大唐公主的身份于公元641年远嫁入藏。应该说,文成是在极不情愿的情形下,去承担了那前途未卜的历史重任的。( 文章阅读网:www.61k.com )

只是到后来才知道,其实松赞干布在娶文成公主之前,就已经有了五个妻室,文成只不过是他的一个六姨太而矣。而据史料记载,文成嫁入藏域的第九个年头(实则六年)即公元650年,松赞干布就过世了。在这期间文成是否能享有王妃的待遇,外人是无从知道的。由于她没有生下一男半女,她在王室之中肯定是没有地位的。因此在松赞去后,她过了30年的守寡生活,其情形便可想而知。加上松赞其子早逝,王权旁落到禄东赞手上。禄东赞于公元663年又率兵犯唐,吞并了青海西部的吐谷浑;后来又于公元670年再攻陷安西四镇,并由此引发了汉唐之间在安西20年的争夺战。此间的文成,她已经不能说什么了,在环境相背,习惯相异的拉萨,她只能默默承受着离乡背井之苦,她过着身边没有亲人、没有倾诉的生活;她艰难的行程本意是用联姻来熄灭边境的烽烟,但连年的战争,她除了失望还是失望啊!因为婚姻已经演变成为寂寞和孤独,和平亦付诸了东流。而她入藏的初衷已经被人们所忽略,此时的文成,她心中之痛已经是没有人能给她抚慰的了。

历史延至到公元710年,在史上无甚建树的皇帝中宗李显,在其外交和治边的对策上,却秉承了其爷爷的路数,继续以和亲换和平,于是,唐朝又有一位12岁的公主“金城”,又沿着文成那条陌生的旧路再次嫁往吐蕃。而金城的命运也是多厄的,在她到达拉萨的当天,王子策马前来迎亲,却不幸堕马身亡。金城只得易嫁他人。她后来产子,亦被宫人所抢,其母子分离达数年之久。她的这次起行,虽然也不能阻止战争的发生,但金城曾经诞下麟儿,于是令汉藏之间便产生了“甥舅”的名份。使之日后成为了两地磋商和盟的契机。

在那个历史悠长的男权社会中,一个和亲公主,她能否在倡亲善、去战乱中主导过汉藏的和平,我们已经无法考究。但是在有历史记载的典籍中,汉藏之间却在近200年的离乱中进行了八次的和盟,最后才在公元823年使会盟碑落成,汉藏之间才真正结束了战争状态。

其会盟碑文,载称如下:“今社稷江山如一,为此大和。然甥舅相好之义,善信每须传达。彼此驿骑,一任长相往来,依循旧路,蕃汉并于将军谷交马,其绥戎栅以东,大唐袛应;清水县以西,大蕃供应。须合甥舅之礼,使其两界烟尘不扬,罔闻寇盗之名,复无惊恐之患。封人撤备,乡土俱安,如斯乐业之恩,垂诸万世,称美之声,遍于日月所照矣!”

会盟碑的树立,使金城公主从此记载于史册之上,同时亦解了文成的无名之围。可以这样说,如果没有金城,我们或不会知道有文成了。

在这里,我们也不难看出,疆界从来就是族群纷争的诱因。就算一个若大民族,你如果没有强大的国防,你又想要远离战争,那几乎是不可能的。但只有一种情况例外,那就是长期对垒的双方,当大家都已经耗不起的时候,才由时间说了算。这真是,任何一种廉价的东西,当你决定用它来换取心中所愿时,往往是不好使的。

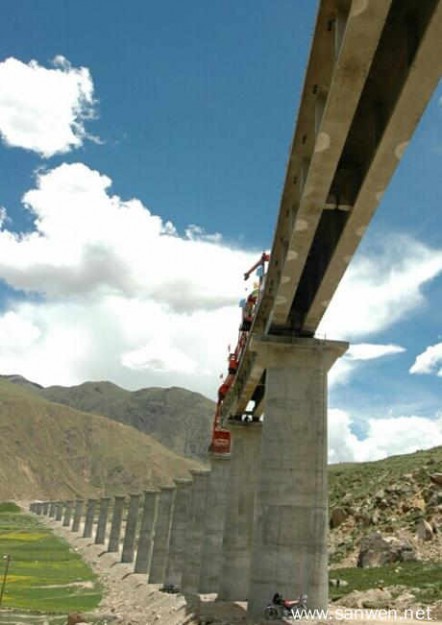

只是,经过历史长河的洗礼,在遥远的昨天,汉藏民族却真的成为了一家人。当然,在充满政治动荡的世界中,一个多民族的国家,它要面对难题颇多。在维护民族的团结,维护其版图的统一,它的代价也是十分高昂的。就说在2006年通车的这条举世瞩目且让国人引以为自傲的青藏铁路吧,它的总投资就超过了330亿人民币。它充分体现了中央政府对西藏建设的重视,我们不难看出,这巨额投资的背后,它的政治意义和战略意义会远远超出它其经济意义的。

一个美国的火车旅行家,写了一本《游历中国》的书,他压根就不相信中国人的能力与决心。他说:“有昆仑山脉在,铁路就永远到不了拉萨”。他,真是大错特错了。中国人民凭着自己的意志和力量,在青藏高原建成了世界上海拔最高,线路最长的“天路”。火车通过唐古拉山垭口的高程为5072米,在整条1956公里的铁路中,海拔超过4000米以上地段竟达960公里之长,那里是终年冻土没有人迹的荒芜之地,除了人民中国,有谁能做得到!

在键盘敲击着与西藏相关的事儿时,自然就想起了那首叫《天路》的歌,它那熟悉的旋律和歌词就不断涌进我的脑际:“一条条巨龙翻山越岭,为雪域高原送来安康,那是一条神奇的天路,把人间的温暖送到边疆,从此山不再高路不再漫长,各族儿女欢聚一堂”。是啊,一条高原铁路的通车,它既使天险变成了通途之外,它对西藏的经济发展是一股非凡的动力。它对藏民来说,也是万世修来的福气。随着这首优美动听的歌曲深入心田深处,驿动之处其感觉确实是令人吐气、舒怀的。

不过,听歌的人也是心有所属的,这首《天路》,我更愿意倾听的是央金兰泽的声音,因为它更富有雪域高原的韵味。

文/依岸观涛

2014年6月16日

二 : 1546年2月18日宗教改革家马丁·路德逝世

马丁·路德(1483一1546),16世纪欧洲宗教改革运动的发起者,基督教(新教)路德宗的创始人。生于德国艾斯勒本1个小矿主家庭。

自1512年起担任德国维登堡大学神学教授,接触了当时进步的人文主义思想。

1517年发表抨击教皇出售赎罪券的《九十五条论纲》,点燃了宗教改革的烈火。后又多次发表演说,否定教皇权威,提倡“信仰得救”,认为人要得到上帝拯救,不在于遵行教会规条,而在于个人的信仰。他主张建立1种没有教阶制度和繁褥礼(www.61k.com]仪的“廉价教会”,支持德国诸侯没收教会财产,提倡用民族语言传教,并亲自将《圣经》译成德文。他的主张反映了市民阶级的要求,也符合部分清候的利益。

马丁·路德在宗教改革初期起了积极作用,但当1524一1525年德国农民战争爆发后,他却公然站在诸侯方面,主张残酷镇压农民。

1546年2月18日,与世长辞。

三 : 天保重装变脸上市:携雷冲击IPO改革底线

梦想在望。(www.61k.com]1月17日,成都天保重型装备股份有限公司(下称天保重装Z)发行环节结束已经两天,静待创业板挂牌。

此前三天,这家位于成都青白江区大同镇工业园内的公司,由保荐机构、主承销商东北证券安排,在深圳红荔路上步工业区10栋2楼摇号抽签。随后一天解冻网上申购资金。

2013年12月31日拿到发行批文后,天保重装披露业绩预告,扣除非经常损益2012年净利仅增1.13%、2013年净利预计增长0至5%。

但各券商研究员仍将“大型节能环保设备及清洁能源装备提供商”、“技术领先、研发实力雄厚 ”、“市场前景非常广阔”等溢美之词,毫不吝啬地加在这家业绩成长乏善可陈的企业头上。

天保重装以低于行业平均市盈率57.36倍的水平,确定41.38倍发行市盈率、12元/股的发行价。

对此,有观点指出,公司发行价合理,环保政策扶持红利加本土企业优势公司未来盈利提升空间巨大,上市后或将迎来“打新专业户”的密集炒作。

不过,天保重装募投项目所需资金未能足额募集,发行拟募48881万元,实募仅26840万元,这或许是一个值得关注的信号。

据21世纪经济报道记者调查发现,在天保重装“节能环保”、“清洁能源”的层层光环下,似乎还存在6个方面漏洞。

畸高毛利疑窦丛生

招股书显示,2010-2012年,天保重装营业收入26,612.57万元、30,572.69万元、34,078.02万元,营收增长率14.88%、11.47%,受国内外市场经济形势严峻、企业融资困难及财务费用增加影响,报告期内扣除非经常性损益后的净利润分别为2,504.56万元、2,977.93万元、3,011.69万元,增长率分别为18.90%、1.13%,公司管理层预计2013年净利润较 2012年增长0至5%。

尽管业绩增长乏善可陈,但公司主业毛利率之高,却显示盈利能力超强。

2010年-2013年1-6月,分离机械产品毛利率从37.48%节节攀升至46.22%,水电设备毛利率从16.96%增至33.83%。

尤其下游纯碱行业景气度持续低迷的情况下,公司主要产品多级离心机毛利率2013年上半年仍高达44.05%,并创上市前三年及一期的历史高点,募投产品大直径活塞推料式离心机等环保节能离心机产品的毛利率,2013年上半年高达52.28%。

与主营产品畸高毛利率形成反差的是,天保重装的经营收益质量并不乐观。

2010年-2013年1-6月,公司累计实现营业收入1,087,060,876.69元,净利111,421,482.62元,经营活动现金流净额累计为-66,791,568.74元。

北京某券商分析师告诉21世纪经济报道记者,“分离机械产品属通用机械设备,天保重装毛利率接近50%,怎么可能这么高?”

业内人士指出,既然天保重装主打产品毛利率逐年上升且维持那么高的绝对水平,意味着产品供不应求并具有超强的市场议价能力,正常情形下,其经营活动现金流应非常充沛,不应出现报告期累计上亿元净利、经营活动现金流净额却是负数千万的反常情况。

生产销售用于市政污泥脱水及工业废水处理的卧螺离心机,为天保重装创业板IPO的最大亮点,2013年上半年,该产品毛利率高达54.16%。

对此,浙江一家拥有二十年离心机生产经验的销售人士告知21世纪经报道记者,“用于市政污水处理的卧螺离心机,2012年前销售毛利率还能保持在40%左右,现在能保本就不错了。2013年以来,无论是国产品牌还是进口品牌的卧螺离心机制造商,日子都不好过。除市场竞争日益激烈外,还有一个重要原因,市场现有的国内外离心机产品,不管是国产的,还是进口的,严格讲,污水处理效果都不能符合国家环保治理标准的要求,这导致污水处理离心机销售不畅。”

尤为令人哭笑不得的是,得知21世纪经济报道记者欲调查市政污水处理离心机市场销售形势后,浙江丽水一家卧螺离心机制造公司销售代表竟在电话中说,“这些你不要问我,我们跟要饭的差不多,我啥都不知道。”该人士如此回应固有坚拒采访之意,但其话里话外透露出行业正在发生某种不妙的变化处境艰难。

天保重装除分离机械产品毛利率令人心生疑虑外,其水电设备毛利之高同样让人难以信服。

报告期内,天保重装水电设备毛利率除2010年明显低于行业平均水平外,2011年以来,该产品毛利率不仅高于行业平均水平,而且明显高于龙头公司。

2011年、2012年和2013年1-6月,哈电集团(1133.HK)水电主机设备毛利率分别为30.32%、33.23%和23.08%;东方电气(600875,股吧)(600875.SH)的水能及环保设备毛利率为17.67%、27.15%和22.56%。

而同期,天保重装水电设备的毛利率分别为31.22%、36.11%和33.83%。

2010年,公司水电设备毛利率较低,对此,天保重装给出的解释为,产品毛利率对原材料价格波动的滞后反应;公司进入水电设备制造领域较晚,议价能力和成本控制能力有限。

尽管天保重装2011年后签订多个独立投标中小型水电成套设备订单和大型水电配套分包订单,水电设备收入快速增长,公司的技术水平、装备水平迅速提高,但足以令其水电设备毛利率水平明显超越行业龙头吗?

目前,全国有近百家企业生产中小型水轮发电机组设备,市场竞争激烈,行业集中度较低,我国大中型水轮发电机组设备市场产业集中度较高,东方电气、哈电集团代表行业先进水平,市场份额合计约占50%。相比之下,该行业中小型制造企业的日子,远比大中型设备生产商难过。

但是,天保重装短短两年内,却创造了中小水电设备制造企业毛利率超过大型水电设备制造商的神话。

天保重装盈利能力超强疑云并不仅限于分类产品上,其整体盈利能力水平之高值得怀疑。

2010-2012年,天保重装息税折旧摊销前利润分别为65,184,235.77元、78,187,505.51元、104,275,395.40元,以此计算,其息税折旧摊销前利润率分别为24%、26%、31%。同期,天保重装的战略合作伙伴、全球最大水电设备制造商安德里茨水电的息税折旧摊销前利润率,分别仅为8.9%、9.8%、9.9%。

关键经营数据谎言弥漫

天保重装关键经营数据信息披露前后不一、自相矛盾,更令人怀疑其信息的真实性。

2012年,公司发布的招股书预披露稿显示,2011年,天保重装与安德里茨(中国)公司签订业务合同6274.15 万元,与安德里茨水电及其他关联公司签订的业务合同总金额为8603.02万元。

61阅读提醒您本文地址:

及至2014年1月其披露招股意向书,上述两个合同金额分别变成3,469.35万元、9,465.61万元,同一个会计年份,天保重装与安德里茨中国公司签订的业务合同金额神秘蒸发40%,与安德里茨水电及关联公司签订的业务合同金额却增加862.59万元。

诡异的是,新披露的招股意向书披露的安德里茨中国公司、安德里茨水电及关联公司业务合同当年实现的营收及占当年营收比例却没有变化,如此一来,投资者不得不怀疑天保重装确认的营收是否有真实的业务合同支撑。

2011年,天保重装曾与成都新筑投资有限公司联合发行1.8亿元中小企业集合票据,天保重装募资5000万元偿还母公司银行借款,调整优化负债结构,降低筹资成本。

为此,大公国际资信评估有限公司于2011年5月18日出具评级BBB的《成都天保重型装备股份有限公司2011年度企业信用评级报告》(下称信用评级报告),正是这份信用评级报告揭开了天保重装随意变更关联方业务合同金额。

据信用评级报告披露,卧螺离心机为子公司成都天圣离心机科技有限公司(现更名为天圣环保工程(成都)有限公司,下称天圣环保)唯一销售产品。2010年,天保重装与天圣环保签订卧螺离心机订单金额2204万元,2011年第一季度,天保重装新签70台卧螺离心机订单,卧螺离心机型号为CS18-4,CS21-4,订单金额4453万元,合同签约方为美国圣骑士。

但天保重装招股书披露的信息显示,“2011年发行人和美国圣骑士公司签订卧螺离心机及备件销售合同,合同金额为73.4166万美元(折合人民币464.45万元),本期实现销售收入人民币487.05万元。”

此外,北京金杜律师事务所2012年1月18日出具的《关于成都天保重型装备股份有限公司首次公开发行A股股票并于创业板上市的补充法律意见书(二)》亦表明,2011年3-11月,天保重装与美国圣骑士先后签订四笔卧螺离心机及离心机配件销售合同,合同金额总计约4769.71万元人民币。

天保重装与美国圣骑士签订卧螺离心机销售合同,相关合同金额在不同场合有不同说法,为什么明明2011年与美国圣骑士签订数千万元销售合同,招股书却宣称只签订数百万?

对此,一位投行专业人士分析,“公司目的可能有三,一是对外强化自己的独立性,尽可能少报、瞒报向合作伙伴的销售金额;二是,招股书披露销售合同数据与实际情况不符,很可能是为平滑、粉饰报告期内的业绩预留空间;第三可能相关销售合同或许不是真实有效,双方彼此心知肚明,一切只是为装点门面。”

财务信息翻云覆雨

天保重装部分财务数据的真实性同样令人莫衷一是。

2012年的招股书申报稿显示,天圣环保2011年度主要财务数据情况为,总资产8049.22万元,净资产1571.98万元,营业收入3434.27万元,营业利润268.90万元,净利润190.92万元。

2014年披露的招股书显示,天圣环保2011年主要数据除营收未变外,其他主要财务指标数据均生变。天圣环保总资产变成8026.6万元,净资产变为1550.02万元,营业利润减至239.62万元,净利润变成168.96万元。

无独有偶,当初的招股书申报披露,公司2010年度、2011年度分别向美国圣骑士采购材料174.13万元、28.44万元;而最新披露的招股书中,采购金额却变成181.45万元、51.59万元。

既然相关财务数据均由信永中和会计师事务所审计,为何审定的财务数据反复生变?

最令人匪夷所思的是,天保重装向前五名供应商采购情况,在招股书申报稿和招股意向书中出现截然不同的版本。

招股书申报稿中,采购金额685.90万元、名列2010年第四大供应商的广汉艺华钢铁锻钢厂,在2014年的招股意向书中消失,由采购金额650.14万元的成都正其机械设备制造有限公司(下称正其机械)替代。

2011年名列天保重装第四大供应商的无锡求和不锈钢有限公司(当年采购金额684.6万元)在招股意向书前五大供应商名单中也不见踪迹,而此前并未露面的四川民盛特钢锻造有限公司(采购金额626.54万元),杀入前五大供应商阵营。

就连一直榜上有名的其他供应商,天保重装在2010年、2011年对其形成的采购金额也有差异。

例如,招股书申报稿显示,2011年,嘉豪物资贸易中心名列第二大供应商,天保重装对其采购 1,210.42万元,招股意向书发布后变成1,412.67万元;招股书申报稿中,2011年公司对正其机械的采购为979.49万元,而招股意向书对正其机械的采购缩水至630.68万元。

堪称奇葩的是,天保重装已投产的主要生产设备账面原值,在招股意向书披露后,也发生神奇变化。

截至2011年12月31日,3.5米卧车账面原值为13,764,169.57元,2013年9月30日,该项设备账面原值缩至12,594,938.49元。

2011年末,剩余使用年限为3.92年的桥式双梁起重机,2013年第三季度末,尚可使用年限仍为3.92年。

众所周知,同一生产设备账面原值都按最初购置成本外加相关费用作价记账,有效使用年限内,其账面原值稳定不变,至于天保重装主要生产设备账面原值仅一年有余便大幅减少,甚至随着使用时间延长尚可使用年限维持不变 ,实在难以理解。

持续盈利陷阱隐现

“公司是西南地区清洁水电设备和环保分离设备龙头企业之一,拥有出色的设计制造能力,在中小水电设备、纯碱分离设备、污水处理分离设备等细分领域市占率领先。通过和安德里茨和圣骑士两大知名品牌合作,站在巨人肩膀上实现技术国产化消化吸收,进一步打开市场空间。”

以上为上海某券商对天保重装投资价值的核心归纳:认为携手国际水电巨头安德里茨,逐步进行抽水蓄能、低水头贯流机组等高端水电技术消化吸收,公司水电业务有望保持稳健较快增长,牵手美国圣骑士,卧螺离心机打开国内污水处理成长空间,预计未来卧螺离心机产品销售复合增速有望超过35%。

天保重装前景有这么美好?是站在巨人的肩上还是被巨人别在腰上?

实际上,与安德里茨(中国)、安德里茨水电合作对天保重装独立性影响,为发审会重点关注问题之一。

重点问题反馈答复时,除强调天保重装拥有较为完整的研发体系、较强的研发能力及独立、完整的生产、质量管理体系外,保荐律师认为,彼此合作不会对发行人独立性构成影响的一个重要标准即为,2009-2011年,发行人承接安德里茨(中国)、安德里茨水电及其关联方的分包业务收入,分别占发行人当期销售收入的0.41%、6.36%、25.49%,年均占比不大。

61阅读提醒您本文地址:

然而,2011年后,天保重装与安德里茨集团及下属企业的关联交易占比大幅激升,2012年、2013年1-9月,相关关联交易金额占当期营收比重分别达34.93%、49.92%。

天保重装与安德里茨水电先后签订的《战略合作协议》、《战略合作协议修正案》的主要内容为,双方约定,天保重装为安德里茨水电在中国的生产基地,竞标双方一致同意的中国水电项目上,安德里茨水电将发行人作为指定的、生产主要部件和非核心部件的分包商;当安德里茨水电从事中国外的项目但涉及中国国内采购,安德里茨水电将指定发行人为首选供应商;安德里茨水电将授权发行人使用必要的技术,以便使发行人能为安德里茨水电生产产品。《战略合作协议修正案》有效期为10年。

但持有天保重装7.5%股权的安德里茨(中国)仅承诺,自公司首次公开发行股票上市后三年内不转让持股。三年后若其将股票套现,战略合作协议还能有效执行吗?

而且,天保重装声称,水轮发电机组制造属典型的技术密集型产业,国内只有极少数企业掌握或部分掌握核心技术,又说拥有自己的专有技术和研发能力,与北京中水科水电科技开发有限公司等研发机构建立了合作关系,技术上不构成对安德里茨的依赖。

实际上,贯流式、高水头混流式水电机组设计研发,包括水轮机转轮水力开发设计、转轮配套的通流部件结构设计等核心技术,仍需安德里茨提供支持,水电项目独立投标之际,也需安德里茨协助编制投标文件的关键技术部分,并提供转轮等核心部件。而贯流式、高水头混流式水电机组,恰为天保重装重点募投项目。

天保重装牵手美国圣骑士似乎也令人心中难安。

与美国圣骑士的合作,天保重装也强调不会导致公司主要生产经营及技术依赖的情形,声称只有卧螺离心机部分技术来源于美国圣骑士,大部分离心机产品体系都基于发行人的专利或专有核心技术而来。

由此观之,天保重装貌似掌握大部分卧螺离心机研发制造技术,仅有部分技术依赖美国圣骑士的支持,但是,源自美国圣骑士的部分技术恰为卧螺离心机的关键核心技术。

2010年1月31日,董事长邓亲华接受媒体专访时称美国圣骑士带来的卧螺沉降式离心机技术“一步跨越20年”,过去只能生产化工制碱用的真空转鼓过滤机和二、三级活塞推料离心机,双方合资后就可以生产污泥脱水系统的关键设备卧螺离心机。

2009年3月12日,尽管天保重装与美国圣骑士签订《技术许可协议》,许可前者在中国境内永久独占使用卧式螺旋沉降离心机技术资料和知识产权,但其卧螺离心机的市场销售却受制于人。

按照约定,天保重装生产的卧螺离心机产品应按成本价及适当的管理成本作价销售给子公司天圣环保,由其负责卧螺离心机的市场开拓及销售。而美国圣骑士持有天圣环保49%的股权。

21世纪经济报道记者浏览天圣环保官网发现,其对外销售的用于城市和工业污水处理的卧螺离心机产品,使用美国圣骑士的品牌和商标。这表明用于市政污水环保处理的卧螺离心机市场销售主导权,似乎由美国圣骑士掌控。

长此以往,卧螺离心机产品虽有35%的复合增长率,双方合作一旦发生摩擦,对美国圣骑士品牌高度依赖的天保重装,或许只能吞咽为他人做嫁衣的苦酒。

21世纪经济报道记者发现,天圣环保官网宣称,“天圣环保是由美国Centrisys(圣骑士)离心机公司投资成立的研发、生产、加工、组装、销售、维修一体的高科技企业”,“提供全进口离心机、进口组装离心机”。

如果说天圣环保对外销售的全部是进口离心机、进口组装离心机,那么,天圣环保独立制造能力和掌握国际先进技术的优势如何得以体现,怎能维持目前分离机械设备近50%的畸高毛利率呢?

关联任职信息隐瞒不报

四位独董有两名年逾古稀,成为天保重装董事会特有的风景线。

董事会成员简介信息显示:陈文梅女士,1935年10月生人,1959年10月至 2005年12月,就职于四川大学,历任讲师、教授、博士生导师,2008年9月至今,就职于天保重装任独董;潘纪盛先生,1942年7月生人, 1987年11月至2003年,就职于东方电气集团,历任党组成员、副总经理、常务董事;2008年9月至今,就职于天保重装任独董。

2009年、2010年,东方电气集团旗下的东方汽轮机有限公司连续为天保重装第一名大客户,2011年为公司第三大客户,彼此间的内在关系亦为发审会重点关注问题。

保荐律师对潘纪盛独董任职给出的回复意见是,潘曾任职于东方电气集团之情形与其担任发行人独董并依法履行独董职责不存在冲突或构成任何法定/约定之障碍或限制。

然而,天保重装并未真实完整地披露独董潘纪盛的任职信息。

2012年4月17日,中国水电(601669.SH)官网发布一则公司新闻,称4月16日,有东方电机客人到访公司,其中就有潘纪盛。潘的公开身份为东方电机股份有限公司国际工程分公司高级顾问,当场介绍了东方电机的发展历史及与战略规划,分享其在国际领域的工程经验。

实际上,潘纪盛并不仅在东方电机担任高级顾问。

美国OTC上市的兆恒水电官网对其管理团队的介绍显示,“潘纪盛:资深副总裁。曾任中国最大的发电设备制造和电站工程承包特大型企业——东方电气集团副总裁,总经济师,现为中国东方电气集团高级顾问。”

2013年5月,兆恒水电收购四川绵阳启明星水电开发公司,潘纪盛任该公司法定代表人。

深圳一家拟IPO公司董秘告诉21世纪经报道记者,“天保重装独董同时在公司大客户担任高级顾问,彼此间形成经济利益冲突,对其独董职责行使的独立性会构成一定影响。”

自潘纪盛于2003年从东方电气集团的领导岗位上退下来,天保重装与东方电气集团关联企业的业务合作便全面展开。

2004年,天保重装开始向东方电气集团东方汽轮机有限公司提供火电部套产品。2005年,又与东方电机股份有限公司签订相关购销合同,向其提供相关水电部套产品,迄今累积合同金额为3,502.94万元;与东方电气集团下属公司四川东方能源科技股份有限公司签订相关购销合同,向其提供相关水电部套产品,迄今累积合同金额 4,724万元。

2008年6月6日,天保重装完成股份改制,当年9月潘到公司担任独董。

2009-2011 年,东方汽轮机公司连续四年在天保重装前五大客户榜上有名。

61阅读提醒您本文地址:

显而易见,天保重装成长壮大的每一步都离不开与东方电气集团下属企业的密切合作,自潘纪盛担任公司独董后,同时兼任东方电气集团高级顾问,天保重装与东方电气相关企业的业务往来更加如火如荼,这到底纯粹是巧合还是冥冥之中的某种利益安排?

风险提示上演“宫心计”

推动新股发行注册改革、IPO开闸重启以来,拟上市公司风险提示经历了从轻描淡写到刀刀见血的巨变,这一突变在天保重装上得到充分体现。

对比招股书申报稿、招股意向书可以发现,天保重装2012年披露的招股书申报稿特别提醒投资者关注的“风险因素”只有5个,而最新的招股书意向书中,增至10个;先前所有的需要特别关注的风险因素对公司业绩都只构成一定不利影响,现在却变成每个风险因素都可能导致公司业绩大幅下滑50%以上。

同样的“政策风险”、“市场竞争风险”、“原材料价格风险”,为何以前的风影响只是“一定不利”,如今会导致业绩下滑50%以上,为何风险因素影响不是20%或100%,如此风险提示的依据何在?

深圳某券商投行保荐负责人向21世纪经济报道记者表示,“新股发行注册制改革背景下,公司和保荐机构这样做的心情可以理解。因为不做风险提示,一旦上市后第一年业绩下滑50%以上就会受处罚。但任何事情都要有个度,毫无依据的风险提示,会沦落成公司、保荐机构为上市后业绩变脸找各种责任豁免的借口。”

天保重装以2012年度数据为基础进行敏感性分析显示,材料价格对公司利润影响的敏感系数为-1.05,即材料价格上升(下降)1%,则利润会下降(上升)1.06%。

针对原材料价格对毛利率的影响,天保重装声称采取跟踪原材料价格、以“预算成本+原材料价格波动合理预期+合理利润率”的定价方式,转移原料价格波动影响等诸多有效措施,保荐机构和会计师也认为,公司产品定价模式可以较为有效地转移原材料价格上涨带来的风险,但在特别提醒投资者重点关注相关风险因素时,原材料价格波动竟会导致公司业绩可能大幅下滑50%以上。

如此一来,天保重装应对原材料价格波动措施有效性,保荐机构和会计师给出的定价模式可以有效化解原材料价格波动风险的说法,还有多少可信程度?

最吊诡的是,天保重装预计2014年一季度和半年度经营业绩可能大幅下滑50%以上,导致业绩下滑的原因除春节长假、上市发行费用外,还有一个理由,就是公司还可能存在其他不可预见的风险因素。

不可预见风险随时都在,难道只是在2014年第一季度和上半年才会像幽灵一样飘荡出来吗?

61阅读提醒您本文地址:

本文标题:马丁·路德改革对天主教会统治的冲击-《文成·天路》61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1