一 : 腾讯控股涨2.04% 机构称业务增长会因此放缓

腾讯控股走高,最新报185港元,涨2.14%。申万发表报告称,维持对腾讯的中性评级,目标价维持178.60港币不变。

腾讯和360之间的战争升级。腾讯决定中止在装有360软件的电脑上运行QQ软件。如果QQ用户想要继续使用腾讯的即时通讯软件,他们必须在电脑上卸载360软件。申万称,腾讯的决定并不会减少为腾讯贡献收入的核心用户。然而,这个决定会减缓腾讯用户的增长,同时限制腾讯变现新用户的能力。腾讯多数业务线不会受此影响,但是这些业务线的增长可能会影响。

报告还称,在短期,腾讯的多数业务线和广告业务不会受到影响。业务的增长却会因此放缓。从以上分析可知,付费用户不会卸载腾讯软件,因而保证了腾讯2010年的收入和利润。但是,由于用户基数减小,腾讯对QQ用户的变现能力将受限,所以2011年收入和利润的增长会因此受影响。尽管如此,较小的用户基数只会稍稍减少QQ.com上广告的吸引力。市场对腾讯2011年和2012年利润增速放缓的预期也会对腾讯的估值造成压力。

二 : 腾讯控股

三 : 华人文化控股成立:黎瑞刚与阿里腾讯重构资本版图

走出SMG之后的黎瑞刚,将华人文化产业基金带到了一个新的阶段。

10月31日,华人文化控股华人文化控股(CMCHoldings)在苏州宣布成立,这条不起眼的消息并未引发过多媒体的关注,但对于CMC而言,无异于一次重要的战略转型。

自成立以来,CMC投资并亲自参与了许许多多战略型项目,例如上海滨江的文化地产项目梦中心、与美国梦工厂合资组建的东方梦工厂、与时代华纳合资设立旗舰影业,今年,CMC甚至“亲自下场”开发微鲸电视。

这些看起来“有点重”的做法,体现着黎瑞刚的产业投资者优势,却与红衫、IDG等以财务投资为主的基金风格迥异。由于大多数基金的LP(出资人)追求固定的财务回报,一支基金设立几年之后,往往要清盘退出,这就与CMC的投资风格产生了矛盾。

此次新成立的华人文化控股,背后的股东变成了这三家机构——阿里、腾讯、元禾控股。

阿里、腾讯作为互联网巨头,都在积极布局文化产业,并且旗下的种种投资都属于战略投资,不会要求短期的财务回报,而元禾控股的背后是苏州工业园区,元禾已成为国内最大的母基金(FOF)之一。

这些新的股东,将为黎瑞刚更加长期的文化产业投资,准备充足的弹药。

华人文化2.0:黎瑞刚+阿里+腾讯+元禾控股:

10月31日,华人文化控股(CMC Holdings)在苏州宣布成立。阿里巴巴集团、腾讯集团,以及国内知名的投资机构元禾控股(全称“苏州元禾控股有限公司”)等共同投资,总融资规模逾百亿元人民币。

短短几句话,透露出多个重要信息:

1、合作者:阿里、腾讯

黎瑞刚一直与阿里等国内的互联网巨头来往密切,在离开SMG之前,他曾促成阿里12亿投资第一财经,今年8月刚刚成立的微鲸科技,背后也有阿里和腾讯的投资。

或许在那时,黎瑞刚就已在谋划与阿里、腾讯更大格局的合作可能性。

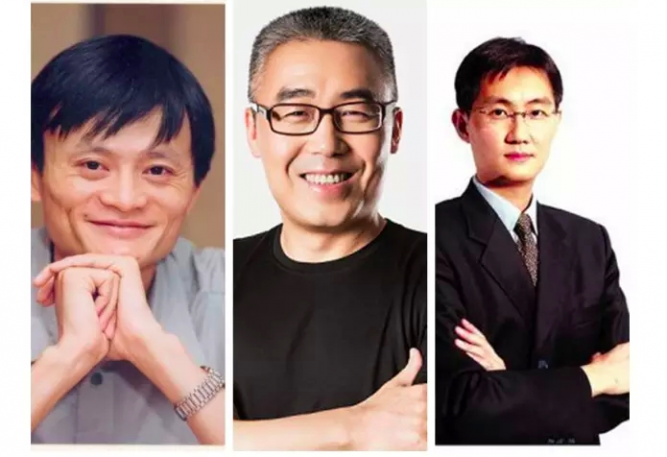

在今天的签字仪式上,阿里巴巴集团董事局执行副主席蔡崇信、腾讯集团高级执行副总裁刘胜义、元禾控股总裁林向红、华人文化控股董事长黎瑞刚代表各方签字。

2、元禾控股是谁?

元禾控股,这个名字对于大多数人稍显陌生,但熟悉国内投资界的朋友都知道,元禾控股旗下有全国知名的国创母基金。所谓“母基金”,又称为FOF,是大量PE机构的“甲方”。

官网信息显示,元禾控股目前的基金规模已达230亿元。

3、黎瑞刚浸淫上海滩多年,为何将华人文化控股放在苏州?

这或许与元禾控股的背景有关。

这家公司的前身是苏州创业投资集团,隶属于苏州工业园区。而苏州工业园区是中国和新加坡两国政府的合作项目,1994年就已设立。在经济转型的背景之下,苏州工业园区目前设立了大量的投资基金,投向服务业。

就在今天的签字仪式上,江苏省委副书记、苏州市委书记石泰峰、苏州市委副书记、市长周乃翔等省市领导悉数出席,为黎瑞刚站台。

超百亿的融资要怎么花?

这家新成立的公司,已经从它的多个投资方那里,获得了超百亿的融资。这笔钱要怎么花?

根据娱乐资本论获得的消息,未来CMC的不少重要资产都将装入华人文化控股当中,尤其是一些短期内难以快速变现退出的投资。

未来,华人文化将分为两个体系,单纯的财务投资,将放在华人文化产业基金,而长期的、战略性的投资,将放在华人文化控股当中。

与大多数的投资基金追求快速退出,获得回报不同,华人文化基金在所投的不少项目中参与很深,干了很多“苦活、脏活、累活”。

以上海梦中心项目为例,这一项目位于上海徐汇区黄浦江畔,位置极佳,将由华人文化与香港兰桂坊集团、美国梦工厂共同打造。

文化地产的投资回报周期长,对于一支基金来说,或许并非最好的选择,但坐拥如此优质的地块和合作资源,华人文化如果在LP的压力之下从这一项目中匆忙退出,显然不是一个好的选择。

类似的投资,还包括华人文化与国际娱乐巨头合资设立的多个项目——与美国梦工厂合资的东方梦工厂,与TVB合资的翡翠东方,就在不久前,华人文化还宣布与美国华纳公司合资设立旗舰影业,与英国默林集团合资,将乐高乐园带到上海。

能与如此之多的国际巨头合作,共享资源,这在国内娱乐产业可能很难找出第二个个案,并且,华人文化在合资公司当中基本都是深度参与,并非单纯谋求财务回报。

目前CMC旗下管理着多支基金,资金总规模已达300亿左右。最早的一期人民币基金设立于2010年,目前已有5年的时间,首期美元基金设立于2014年,相比之下并没有太大的退出压力。

在娱乐资本论来看,未来黎瑞刚极有可能通过此次设立的华人文化控股收购CMC大量长期投资项目,从而实现CMC背后LP的顺利退出,事实上,这也标志着CMC从一只单纯的基金,向“基金+控股集团”架构的转型。

5年后,又是一场资本盛筵?

从2010年设立至今,华人文化已经走过了整整5年。

5年来,这支基金深深刻下了黎瑞刚的个人烙印,曾有市场人士对娱乐资本论评价,黎瑞刚不仅可以跟国际娱乐巨头平等合作,更能够与政府高层密切沟通,这也让CMC体现出一些政府意志。

就在不久前,CMC旗下的体奥动力以80亿元的“天价”买下中超5年的电视版权,不少人表示“看不懂”,而在黎瑞刚看来,这笔投资代表了CMC对中国体育产业的信息,这笔钱将最终流向足球联赛以及各个俱乐部,从而实现产业的正向循环。

如今,黎瑞刚选择了与阿里、腾讯这样的巨头,以及元禾这样政府背景的资金站到一起,这些资金的“性格”,与黎瑞刚更加契合,他们也将为黎瑞刚的投资提供更多弹药。

一件更有想象力的事情是,当华人文化控股集合了大量战略型的文化产业项目,一旦上市,或许又将带来一场资本盛筵。

【钛媒体作者:娱乐资本论;微信公众号:娱乐资本论( yulezibenlun)】

四 : 腾讯控股京东板上钉钉 易迅京东或合并

2月20日下午消息,互联网巨头战略合并潮再次升级,亿邦动力网从可靠人士处获悉,腾讯公司将马上宣布投资京东集团。不过,对于业界所传言的腾讯持股20%,易迅网将卖到京东暂未确认。

知情人透露,2月18日腾讯高层举行内部会议,据称腾讯对京东的投资已成定局,“腾讯只钟情两种方式,要么收购,要么控股。”

据了解,此事基本“板上钉钉”。据了解,京东集团在进行多轮融资后,最大独立股东占比基本不超过20%,而腾讯如果出资超过20%,实际也相当于完成了对京东的实际控制。

消息人士还透露,腾讯投资京东后,易迅网也极有可能确定价格卖给京东。亿邦动力网电话联系易迅网CEO卜广齐,暂时未接通。但从参与此项目的相关要害人处间接证实了此次战略入股。

分析人士指出,“腾讯投资京东,易迅并入京东”很可能带来几个重要的变化:①京东与易迅合并,尤其是在物流、供应链上将产生深度整合;②京东会借助腾讯、微信的资源将自身不少短板直接升级为优势;③京东的估值也将进一步放大,腾讯在京东上市前夜也能博得一注重彩。

“除此之外,腾讯投资京东后,电商市场的格局也可能发生变化,将打破原有阿里一家独大,腾讯、京东、苏宁‘多国纷争’的乱局。”

此消息之前,腾讯公司刚刚对外披露了正式入股大众点评,而参股比例也是20%,业内分析腾讯入股大众点评意在进一步推广微信支付,对抗阿里。消息同时,阿里旗下支付宝也透出新的动作,“切断微信接口”。

互联网知名投资人,深圳东方港湾投资管理有限责任公司董事长但斌在微博上也分析了腾讯投资京东商业逻辑:“微信公众号+微信支付+大众点评+京东,四招下来是完全把阿里巴巴锁定了。”

与此同时,有报道称,阿里巴巴正计划新一轮注资新浪微博。持股升至30-50%,成为新浪微博第一大股东,最后实现控股。

截稿前,再次联系到了腾讯电商相关负责人,对方只表示易迅CEO卜广齐正在开会,而京东电商相关负责人只是称,“无法给出评论。”

五 : 深陷“360隐私指责门” 腾讯控股今晨低开低走

和讯消息 正与360恶斗“隐私与反隐私”的腾讯控股(港股代码 00700),今晨开在184.50元,比昨天的收盘价187.10元低2.60元,低开幅度为1.389%。

开盘之后,腾讯控股几经震荡,持续走低,截至10:10左右,腾讯控股的股价为183.30,跌去3.80元,跌幅为2.03%。

近两个月的日K线图上,腾讯控股的股价持续走高,从9月初的低于140元一路走高到目前的180多元。

11月10日腾讯控股将公布其第三季度业绩。

本文标题:腾讯控股-腾讯控股涨2.04% 机构称业务增长会因此放缓61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1