一 : 小摩维持百度增持评级 目标价下调至240美元

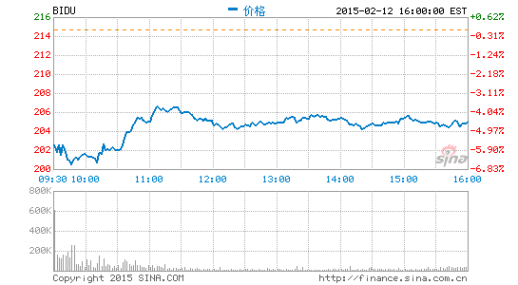

新浪科技讯 北京时间2月13日下午消息,摩根大通今天发布研究报告,维持百度(Nasdaq:BIDU)股票“增持”(Overweight)评级,但将目标价从266美元下调至240美元。

以下为报告概要:

我们认为市场可能对百度2015年第一财季低于预期的营收指导性预测,和2015年高于预期的费用指导性预测作出负面反应。我们认为,第一财季疲软的营收指导性预测主要归咎于向移动端的季节性流量转移,这无法被移动端变现能力的改善所全部抵销。我们预计营收增长将在2015财年第二财季加速,维持2015财年40%的营收增长预期。随着移动流量占比可能在未来几个季度开始稳定(第四财季为56%),而移动变现能力还有很大的改善空间,我们相信该股仍有上涨空间,建议逢低买入。

移动端改变季节性趋势。假设移动端变现能力没有改善,我们预计移动流量占比每增加2个百分点,都会导致总营收降低1%。虽然百度以往不断提升移动端变现效率,推动营收在2014年加速增长,但我们认为,该公司目前所处的情况是:由于收入构成发生变化(摩根大通估计2014财年第四财季移动营收占比为42%,2014财年第一财季为27%,2013财年第一财季为5%),因此变现效率的改善无法完全抵消移动流量占比突然升高带来的影响。另一方面,2015财年第二财季的移动流量占比降低,加上移动端变现效率的的提升,应当推动营收增速加快。

2015年在核心搜索业务之外展开投资。管理层预计2015年销售和管理费用达到50亿元人民币(约占摩根大通2015年营收预期的7%),主要与新的O2O项目有关,包括移动支付、团购、外卖、电影票购买等。我们认为这些项目是价值链的自然延伸(例如,从纯粹的潜在客户开发向闭环交易拓展)。尽管短期内会产生财务影响,但我们认为这些项目可以带来长期的潜在盈利机会。

维持“增持”评级,2015年12月目标价下调至240美元。我们预计2016财年non-GAAP每股ADS完全摊薄收益为11.24美元,2016至2018年每股ADS收益复合年增长率为27%,PEG(市盈率相对盈利增长比率)为0.8倍,目标价对应2016年的市盈率为21倍。(书聿)

二 : 派杰维持百度增持评级目标价上调至220美元

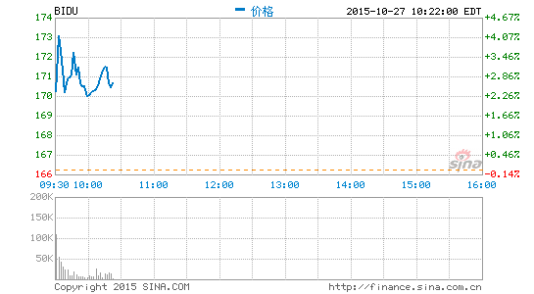

新浪科技讯 北京时间10月30日下午消息,美国投行派杰今天发布研究报告,维持对百度(Nasdaq:BIDU)股票的“增持”评级,并将目标股价上调至220美元。

以下为报告全文:

百度报告的第三季度营收略低于分析师平均预期,但如果将去哪儿和携程交易的影响考虑在内,第四季度营收展望较分析师平均预期高1%。在财报电话会议上,百度表示,宏观经济并未对该公司业绩造成太大影响,我们认为这是影响近期百度股价的主要因素。关于未来,我们仍然看好百度的投资策略。2013年初,百度向移动业务的投资推动了2013年末至2014年的快速增长。我们认为,我们将于2016年下半年看到增长。

第三季度业绩符合预期,第四季度业绩展望稳定

百度报告的第三季度营收为183.5亿元人民币,每股收益为9.07元人民币,而分析师平均预期分别为184.5亿元人民币和7.92元人民币。核心搜索业务的运营利润率仍超过50%,而交易服务(O2O)业务和爱奇艺的负面影响为37.4%,高于上季度的30.4%。本周早些时候,百度对去哪儿的投资被转换为携程股票,因此百度将不再合并去哪儿的业绩。由于失去了去哪儿的两个月收入,我们认为百度的第四季度营收展望将下降约8亿元人民币。我们认为,大部分分析师并没有就这一问题进行调整。在调整后,百度第四季度营收展望应为190亿至195亿元人民币,而分析师平均预期为191亿元人民币(中间点较分析师平均预期高1%)。此外在调整后,百度第四季度的营收增长率将为38%,高于第三季度的31%。百度表示,这是由于搜索业务和爱奇艺表现强劲。

交易服务业务仍处于发展早期

百度指出,交易服务业务(即此前的O2O业务)第三季度交易流水为605亿元人民币,同比增长119%,环比增长46%。百度表示,这是由于百度对某些交易进行了补贴,以吸引用户。这些业务对营收的影响仍然有限。此外百度表示,目前只有5%的交易服务市场位于线上,因此未来还有很大的市场机会。我们仍然认为,交易类服务是搜索自然而然的发展,并将使百度的产品更具用户粘性。

移动业务情况

百度管理层表示,移动业务对总营收的贡献达到54%,高于第一季度和第二季度的50%。移动端目前占总搜索流量的超过2/3。第三季度,百度拥有6.43亿移动搜索用户,高于第二季度的6.29亿和第一季度的6亿。此外,百度管理层表示,移动端的每点击成本(CPC)正在提升。我们认为,这将对客户总预算产生持续的积极影响。正如我们上季度所指出的,随着百度继续推动O2O业务的发展,O2O营收贡献的上升将影响核心搜索业务的营收。我们认为,这一可能的影响也意味着从长期来看,移动搜索的价值将高于PC搜索,而移动搜索也是用户获得所期望内容的更自然方式。

目标股价

我们维持对百度股票的“增持”评级,并将目标股价从210美元上调至220美元。扣除合并的去哪儿业绩,我们将百度2016年营收预期下调3%,并将2016年每股收益预期下调13%,以反映持续的交易服务投资。我们新的目标股价相当于2016年每股收益预期7.32元人民币的30倍,而此前的预期为25倍。考虑到百度交易服务好于预期的增长势头,更高的市盈率是有保障的。(维金)

三 : 德银维持百度持有评级目标价调高至179美元

新浪科技讯 北京时间10月29日晚间消息,德银今日发布投资报告,维持百度股票(Nasdaq:BIDU)“持有”评级,将目标股价从170美元调高至179美元。

以下为报告内容摘要:

调高目标股价:正如我们之前在报告中所说,百度与携程达成的换股交易不仅将提升百度在快速发展的中国在线旅游市场的地位,也有利于推动百度利润率增长。我们预计,该交易将推动百度2015财年、2016财年和2017财年运营利润率分别提高0.3%、3.0%和3.3%。而营收涨幅将有所放缓,我们将百度2016财年和2017财年营收涨幅预期从28%和26%调低至20%和24%。我们将百度目标股价调高5%至179美元,以体现整体变化。

O2O战略:我们特别关注百度的O2O战略。鉴于近期大众点评网和美团网的合并,百度在该领域的竞争压力开始增大。我们的调查结果显示,在中国外卖市场,百度仍在大力度提供补贴。我们认为,在可预见的未来,这一趋势还将持续下去。

其他业务:我们认为,百度核心的搜索业务仍具有弹性,受宏观经济低迷的影响不会太大,这主要得益于百度多样化的中小型企业广告主。移动货币化表现一般,在过去几个季度并无明显提升。视频方面,爱奇艺在PGC(专业制作内容)和营收源多样化方面取得稳定进展。鉴于阿里巴巴拟收购优酷土豆,腾讯继续大力投资视频,我们认为至少在2015财年之前百度不会削减爱奇艺内容投资。基于非美国通用会计准则,我们预计2015财年、2016财年和2017财年运营利润率将分别达到16.6%、18.9%和22.6%。

第三财季业绩预期:百度将于10月29日美国股市收盘后发布2015财年第三季度财报。由于持续投资,我们对百度第三财季利润率持保守态度。我们将百度营收预期调低至人民币185亿元,同比增长36%,与华尔街预期一致。基于非美国通用会计准则,EBIT利润率将达到13.1%,净利润将达到人民币29亿元。

调整业绩预期:我们将百度2015财年、2016财年和2017财年营收预期分别调低1%、7%和8%,将运营例如率预期分别调高0.3%、3.0%和3.3%。基于非美国通用会计准则,将2016财年和2017财年净利润预期分别调高7%和6%。

估值:我们继续维持百度股票“持有”评级,将目标股价从170美元调高至179美元。(李明)

四 : 瑞信维持百度增持评级目标价203美元

新浪科技讯 北京时间10月27日晚间消息,瑞士信贷今日发布投资报告,维持百度股票(Nasdaq:BIDU)“增持”评级,将目标股价定为203美元。

以下为报告内容摘要:

1.百度与携程达成换股协议:1)携程向百度新发行4595万股ADS;2)换取去哪儿6338万股去哪儿ADS。

2.该交易对携程、去哪儿和百度有积极影响:携程将继续强化其在中国旅游市场的领先地位。由于携程管理层将加入去哪儿董事会,我们预计两家公司将展开更深入的业务合作,有利于推动两家公司的利润率提升。

3.交易完成后,携程将拥有去哪儿约48%的股份和45%的投票权;百度将拥有去哪儿约1.6%的股份(之前约为51%)和4.6%的投票权,拥有携程约19%的股份和25%的投票权。

4.我们预计,交易完成后,百度净利润将提高约1亿美元,相当于每股摊薄收益0.28美元(提高4.7%)。同时,携程和百度还签署了商业合作协议,这有助于推动百度一些服务的普及。

估值:我们继续维持百度股票“增持”评级,将目标股价定为203美元。(李明)

五 : 德银维持百度持有评级目标股价170美元

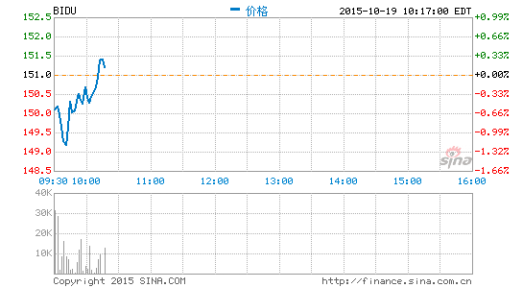

新浪科技讯 北京时间10月19日晚间消息,德银今日发布投资报告,维持百度股票(Nasdaq:BIDU)“持有”评级,同时维持170美元的目标股价不变。

以下为报告内容摘要:

加大补贴支持:我们利用在上海举行的一次内部小组会议对中国外卖市场进行了一次新的渠道调查。自从上次调查后至今,我们发现百度面对市场竞争加大了补贴力度。我们继续维持百度股票“持有”评级,直至我们看到O2O和团购市场出现更健康的竞争态势。

百度外卖补贴力度最大:上周,我们利用主要的外卖平台(百度外卖、美团和饿了么),在上海陆家嘴地区的同一批零售店/餐馆同时订购了下午茶和午餐盒饭。我们主要评估了:1)每个平台为用户提供的补贴;2)用户体验,主要是配送方面。在这些外卖平台中,百度外卖最慷概,提供的补贴力度最大。

美团和饿了么补贴较低:相比之下,领头羊美团和饿了么补贴较低,这很可能因为:1)这两个平台已经拥有比百度更多的市场份额;2)这两个平台的重点可能已经转向用户维系;3)由于近期融资困难,这两个平台可能压缩了补贴。近日有消息称,美团和饿了么在部分城市展开了合作,这可能意味着潜在的市场整合。

估值:我们继续维持百度股票“持有”评级,同时维持170美元的目标股价不变。(李明)

本文标题:教学目标达成度评价表-小摩维持百度增持评级 目标价下调至240美元61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1