文/壹观察

中国智能手机市场已进入典型的“华米OV”格局,四大国产品牌今年第二季度中国市场份额占比80%,其中华为一家超过了27.2%。在国际市场,全球TOP 5企业中只有两家出货量取得了高速增长,分别是小米(48.8%)和华为(40.9%)。

可以说,华为与小米,代表了中国手机企业两种发展模式。小米近期发布了上市之后的第一份财报,华为消费者业务不久前也公布了其上半年主要业绩。从这两份业绩财报中,可以清晰的看到两家手机品牌在发展模式和路径上渐行渐远。

小米:“互联网企业”概念难以为继,硬件收入占比90.3%

小米财报中,主要财务数据非常漂亮:第二季度小米营收452.35亿元,同比增长68.3%;实现经调整净利润21.17亿元,同比增长25.1%。

按照其主要业务进行拆分和解读,就会发现:

小米“互联网企业”估值概念难以为继

直观问题有两个:一是小米互联网增值服务增速放缓;二是互联网增值服务在整体收入中的占比下滑。

2018年第二季度,小米互联网服务分部收入同比增长63.6%,相比小米当季整体增长率68.3%,慢了近5个百分点。

互联网服务分部收入在小米营收中的占比为8.8%,而2018年第一季度的占比为9.4%,2017年全年占比为占比为8.6%,2016 年全年占比为9.56%。从数据可以看出,除了小米上市前的2018年第一季度明显上涨之外,小米的互联网服务占比从2016年-2018年二季度长时间段来看是整体趋势下滑的,甚至在上市后的第一个财报,互联网营收占比又跌回了2017年全年的水平。

对于一个互联网收入近三年徘徊在8%左右,硬件收入占比达90.3%(手机销售收入+IoT与生活消费产品)的业务而言,再将其称之为“互联网企业”是难以令投资者信服的。这也是小米公布首份财报后,其股价在之后两个交易日出现连续下滑,已跌回至IPO发行价(17港币)的重要原因。而值得关注的是,小米在上市后的一个多月中,股价已两次“破发”,对于上市前在传播上被定义为“全球最大规模散户IPO”的散户投资人而言,确实不是一个好消息。

小米在互联网营收的增长乏力,实际上有迹可循:

1)小米手机在国内增长停滞不前。小米自己在财报里提到,截至2018年第二季度末,小米互联网服务收入主要来自中国大陆。

IDC数据显示,今年第二季度小米中国市场销量增长仅2%。而来自Canalys的第二季度数据,小米手机在中国市场的增幅为0%。无论哪个数据,都说明小米在中国市场是“华米OV”中出货量最少、增幅最少的手机品牌。意味着在竞争激烈的中国手机市场格局竞争中,小米与华为、OPPO、vivo的距离被拉远。

2)小米手机主要增长率来自海外,但并不能带来明显互联网收入。这是因为,在海外市场Google控制了应用商店,同时海外市场对用户数据和隐私的监管更为严格,小米互联网收入中的应用分发、广告等业务根本没有增长空间。比如在印度市场,包括小米等中国手机企业已经受到了严格的信息和隐私监管。在欧洲市场,对信息和隐私的保护法规更为严格。

3)小米所说的“互联网营收”,在“华米OV”四大国产品牌中也不占优势。小米CDR招股书数据显示,定价1299元以下的红米机型销量占比近80%。入门级用户对价格更为敏感,缺乏品牌忠诚度,为互联网服务支付额外费用的意愿也相对较低。来自今日头条和微博今年上半年公布的大数据调查均显示,小米在“华米OV”中用户品牌忠诚度最低。而各大移动互联网企业为手机企业支付的预装、激活、会员分成、游戏联运等费用,其影响最大的因素有两个:用户质量和用户规模。今年上半年,已有多家新闻客户端和视频企业,取消或下调了小米预装/应用商店内下载激活的费用。再加上小米手机中国市场整体出货量和增幅在“华米OV”中本排名最后,其天花板效应已非常明显。

4)小米的互联网营收成本激增。小米本季度互联网服务销售成本同比增长了62.0%至14.73 亿 元,与小米互联网收入增幅大体相当,表明小米流量“挖潜”能力已达到天花板。同期小米每名用户平均收入为19.1元,同比增长15.4%,更是远低于整体收入增幅和手机硬件销售均价增幅(25%)。再加上7月份小米平台P2P广告频繁“暴雷”事件,对小米移动互联网收入中核心之一的广告板块将会带来直接冲击,预计第三季度也很难有太好的表现。

由此来看,小米的“互联网企业”故事越来越难以走通了。甚至与华为、OPPO、vivo相比,小米互联网收入规模和想象空间也不占任何优势。与苹果相比单季度72亿美元的互联网服务收入(占比苹果总收入15.9%)相比,更是差距巨大,而苹果也从来没有称自己是一家“互联网企业”。小米过去、现在,可见的未来都是一家硬件企业,这点与其他TOP手机企业没有什么不同。

小米手机业务的“天花板”

小米手机在商业模式上是典型的规模型驱动。

依靠极端性价比,迅速做大用户规模,形成用户入口效应,进而形成三方面收益:

1)to B方面,增加与互联网企业在预装、游戏联运、移动广告的议价权,获得规模移动互联网收入;

2)to C方面,通过用户规模和高活跃度人群,通过互联网后向增值服务获得的更多营收和利润;

3)通过用户规模、市场份额,互联网营收和用户入口的故事,争取在资本市场获得高收益。

但问题在于,小米并没有在市场上形成一家独大,甚至是20%以上的基础规模议价权。同时智能手机行业在供应链、研发、制造、品控、渠道、售后等方面,相比互联网APP企业更重更沉,这让希望通过规模快速驱动的小米既未达到“超级用户入口的目标”,也失去了互联网产品快速迭代的能力,最终小米手机业务越来越沉,开始重金自建线下渠道,甚至MIUI都越来越重,让自己更像一家传统手机企业。

同时,小米手机业务“传统化”,与其他国产智能手机企业相比也并不具备优势。

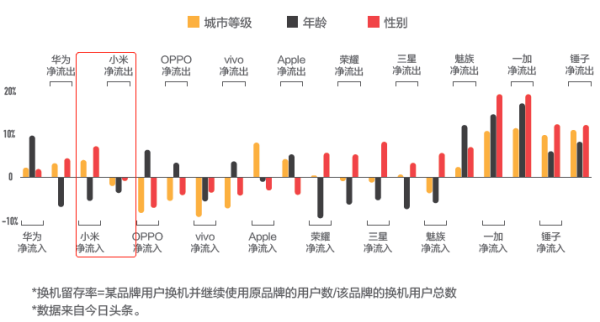

首先,通过红米等低价机型获得的规模用户群,对价格更为敏感,品牌忠诚度非常低,并且一旦进行换机升级也往往选择其他更好的品牌。根据今日头条近期公布的《2018上半年用户手机换购行为洞察白皮书》,“华为OV”四大品牌中小米用户的换机用户流失率最高。除了小米品牌,流失去向前五的品牌有华为(12.9%)、苹果(12%)、OPPO(11.4%)、vivo(10.2%)、荣耀(9.2%),这五家品牌的小米用户流失率集中度约56%,表明小米在高端旗舰、年轻市场两个重要的用户群流失较为严重。而在小米的净流入用户,年龄层偏老、性别偏男性,最直接的原因是红米系列已变成3-5线的“老人机”,而距离年轻换机用户的“消费升级”需求越来越远。

主要品牌净流入与净流出用户画像

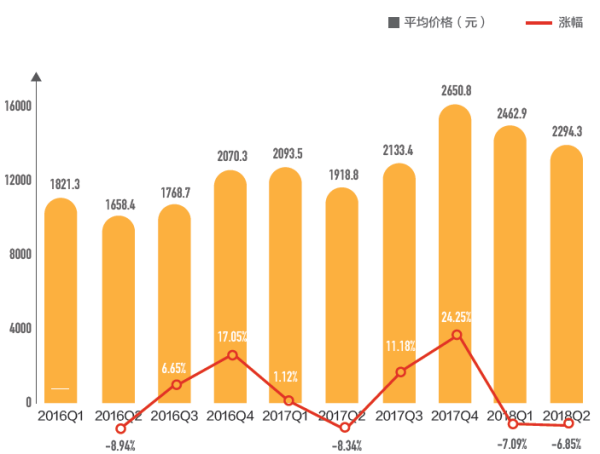

其次,小米手机品牌溢价低,同时小米之家对线下渠道商形成冲击。小米第二季度财报数据显示,小米手机单价由2017年第二季度同比提升25%,为952.3元。来自工信部旗下中国信通院的数据显示,2018年二季度,中国手机市场的平均销售价格为2294.3元。也就是说,小米手机的销售均价,即使小米本季度单机价格获得了1/4的提升幅度,而中国手机市场销售均价已连续两个季度下滑,但小米手机单机销售均价仅约中国手机市场均价的41%,不足一半水平。其原因是占比近8成的红米低端机型价格战造成的。

小米对低端机型的过度依赖,带来的结果是其品牌势能和利润的不断下滑。小米财报显示,其手机业务毛利率由2017年第二季度的8.7%降至2018年第二季度的6.7%。小米的销售成本由2017年第二季度的230亿元人民币增加71.9%至2018年第二季度的396亿元人民币。这个增幅已经超过了68.3%的收入增幅。也就是说,小米手机销售单价的提升,背后是成本高企,并没有带来手机业务利润的提高。

品牌势能和利润双双下滑,不仅对小米高端机型销售带来不利影响,同时对线下渠道商的利润也造成了极大冲击。而小米自建小米之家、小米小店的行为,更是直接抢夺了线下渠道商的收入和利润,从2017年到现在小米河南不断爆出的裁员、渠道乱价,并不是单省个例。不赚钱的渠道商,说反水就反水,这种状况曾直接导致了诺基亚、三星、金立的渠道“崩盘”,小米在加速建设“1000家小米之家”的目标布局中,面对的这种压力也在迅速增大。

第三,过低的利润,导致小米缺乏长期的技术投入。小米第二季度财报显示,其当季研发投入13.6亿元,2017年同期更是仅为7.073亿元,占比公司营收比例约3.01%。不仅远低于华为(仅2017年研发投入就达896亿元,占比公司营收的14.9%),同样远低于纯粹互联网企业的BAT。带来的结果就是,小米在产品节奏上要验证依赖第三方供应链的创新成果,比如还要继续抢发高通处理器,从之前抢发845平台到现在抢发710平台。之前向大唐联芯购买的“松果”芯片方案延伸出来的“澎湃S1”处理器,在小米5C之后就再无后续。小米平板在下架之后再无更新。在手机业务上,小米新发布的米8被海外媒体批评为“像素级抄袭iPhone X”的产品。

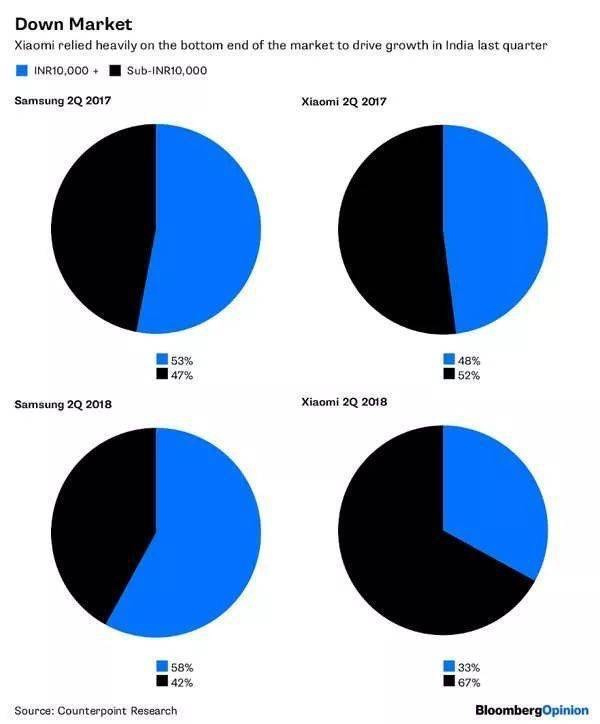

第四,小米在印度市场同样在复制中国市场的“价格换规模”战略,但同样也开始遇到比“中国更低的增长天花板”。根据Counterpoint数据,小米第二季度在印度市场份额达30.4%,但几乎主要都来自红米。

公开数据显示,小米印度市场10000卢比(约合人民币1000元)以下低端手机的出货占比,已经从2017年二季度的52%上升至目前的67%。印度本季度销量最多的手机型号中,有三款来自红米,占据了印度整体市场20%以上的份额,其主要定价都为150美元(约合人民币1000元)以下。

不过印度市场与中国市场并不相同,小米无法依靠用户规模通过互联网运营方式盈利,直接的结果就是在印度市场陷入亏损。小米之前公布的招股书数据显示,2018年1-3月,小米印度的营收为61.27亿元,净利润为-1.31亿元。也就是说,小米在拿中国市场的利润来补贴印度市场,并且出货规模越大,相应的亏损也会越大。

与此同时,小米的竞争者们也在积极做出调整。比如三星宣布投入492 亿卢比(约为7.1 亿美元)将印度诺伊达工厂扩建为全球最大的手机制造工厂,年产能将达1.2亿部,以降低成本,增强印度本土化的制造优势和竞争优势。三星甚至在印度市场推出了无法连网的低价Galaxy J2 Pro,用以和红米争夺市场份额。其低端机型Galaxy J6今年第二季度在印度市场份额单款占比已达5%,打压红米的意图非常明显。

中国手机企业也在印度市场加速投入,并调整了竞争模式。OPPO和vivo从2017年三季度开始,都开始调整印度的渠道和营销策略,目标寻求更健康的正向利润发展模式。OPPO在低端市场推出了互联网手机品牌Realme,直指红米系列。一加更是在今年第二季度成为印度市场30000卢比(约3000元人民币)以上的高端手机市场第一,甚至在该价格段超过了三星,其出货量、产品定价、利润都超过中国市场。华为也在高速切入印度市场,Counterpoint数据显示,2017年全年华为+荣耀在印度市场增幅达165%。可以预期,在集体“围剿”下,小米未来很难在海外市场继续其高速增长模式。

由此来看,在海外与国内双重市场压力下,小米手机将在今年三、四季度迎来真正的挑战。一旦作为主业的手机业务增长“失速”,小米互联网营收、IoT业务增长都将受到直接影响。

IoT业务:小米未来最大变数

小米第二季度的亮点是其IoT与智能硬件业务,这也是小米在“互联网估值”很难走通之后,对资本市场最有价值的一个故事。

数据显示,小米IOT及智能硬件第二季度收入达103.78亿元,同比增长104.3%,成为小米除手机业务之外的最大营收来源。其中小米电视增幅超过350%,乐视倒下之后其互联网电视份额基本上被小米吃掉。同时在印度等海外市场,小米正在仿照手机的低价模式,其32寸的小米电视4A 定价13999元卢比(约合人民币1400元),成功冲击了三星等电视品牌。至2018年第二季度末,约有1.15亿连接的小米IoT设备(不包括智能手机及笔记本电脑),环比增长15%。

小米IoT设备未来主要面临三大挑战:

1)日活设备中,智能手环类产品占比过高,智能家居类产品占比有待提升。按照小米上市前招股书公布的数据,其IoT日活设备占比设备总量约10%,其日活设备中约50%为智能手环。

2)IoT设备毛利率下滑较为明显,由2017年第二季度的11.7%降至2018年第二季度的9.4%;

3)小米在大家电品类的扩张遇阻。在小米生态链企业陆续推出空调、冰箱、洗衣机之后,都远未达小米预期。表明小米模式+成熟特定市场的玩法,可以通过“轻技术”改造小家电品类迅速打造爆款,但进入对技术、渠道、服务、品牌要求深厚的大家电领域,小米生态模式的表现往往并不理想。不过对于未来智能家居行业而言,大家电是谁也无法绕过的必然门槛。

4)小米的IoT生态链相比封闭。小米生态链企业往往都由小米系资本投资甚至股份占比30%以上,小米对产品定义、供应链、品牌营销、销售渠道的把控非常强势,造成有实力的小米生态企业更加希望通过拓展自主品牌、自主渠道,以及通过IPO等方式降低小米的约束力,比如华米科技先于小米在纽交所上市。近期资本市场传出消息称,为了在IPO承销商“绿鞋机制”过期后继续稳定小米股价和营收增幅,小米计划在未来的6-12个月内将部分生态链企业装入上市公司中。这对那些有实力的小米生态链企业不是一个好消息。

IoT与智能硬件业务是小米目前最有增长潜力的板块,也是小米在资本市场最大的故事。但过于封闭的体系,以及与生态链企业之间的矛盾,也给小米IoT与智能硬件业务未来发展带来了变数。

华为:手机业务两三年内有望登顶全球第一,形成多轮驱动布局

华为是典型的技术驱动企业。过去十年间,华为研发累积投入达3940亿元,仅2017年研发投入就达896亿元,占比公司营收的14.9%,超过苹果,位列全球研发投入排名第六位。目前,华为员工有18万名,其中8万名都是研发人员。在全球拥有14个研究所,36个联合创新中心。2017年向欧盟申请专利高达2398项,位列全球第一,截至2017年累计获得专利授权74307项。

华为一直以来都以一种近乎偏执的心态投入研发。余承东说,“再过两三年,华为研发费用就可能成为全球第一。现在技术已经甩竞争对手两条街了,发布一款产品对方两年之后才能赶上”。对Android系统做“换心手术”,海思麒麟970处理器建立的AI端侧优势,都是这种“甩竞争对手两条街”的“底层颠覆式技术”。

华为手机业务持续高速增长

华为手机业务虽然始于2004年,但智能手机真正的“起点”同样始于2011年底。由任正非亲自主持的“三亚会议”,首次明确提出华为手机业务要从运营商定制向大众消费市场转型,余承东挂帅终端业务。

与小米相比,华为手机业务从2011年以来,就进入持续的增长势头,从未中断,并从2013年开始进入爆发式增长。数据显示,从2013年到2018年,华为智能手机出货量增长超过100倍。

今年第二季度,华为智能手机出货量为5420万台,是小米的1.7倍,并以15.8%的市场占有率,首次超越苹果(市场份额12.1%)成为全球第二大智能手机厂商。

在中国市场,第二季度华为智能手机出货量同比增长21.7%,市场份额达27.2%,创造了中国智能手机市场有史以来的最高份额记录,手机出货量是小米的近两倍。

在海外市场,华为智能手机在俄罗斯、西班牙、波兰、意大利、埃及等7个国家市场占有率为第一,在法国、芬兰、匈牙利、奥地利、阿联酋等30个国家市场占有率为第二。让业内更为惊讶是的,欧洲成为华为除中国之外的第二大“粮仓”。IDC数据显示,华为2018年第二季度欧洲市场份额达24.8%,相比2017年同期的13.5%几乎翻倍,超越苹果成为欧洲市场第二大品牌。IDC称主要是因为P20系列的销量增加所致。

华为在上半年媒体沟通会公布的数据中,中国市场销售收入同比增长37%,远高于21.7%的出货量增长增幅,表明华为在中高端市场领域增幅更快。欧洲市场其销售收入同比增长73%,亚太市场增长46%,在中国手机企业少有触及的美洲市场增幅达52%,形成了真正的全球市场普涨大势。

数据显示,华为在高端智能手机市场,即500美元以上全球高端智能手机市场份额从2017年6月占比12.8%发展到2018年6月占比16.4%,增长了3.6%。其中华为旗舰机型P20系列上市四个月全球发货量超过900万台;去年发布的华为Mate 10系统全球发货量超过1000万台;华为nova上半年发货量同比增长60%,全球nova用户总计超过5000万。

余承东对此表示,华为手机考虑的是“有质量的增长”,因此华为不会通过低端市场价格战刻意寻求市场份额。雷军计划小米2018年智能手机出货1亿台,但截止到7月18日,华为用了约半年时间智能手机出货就已达到1亿台。

余承东预计,2018全年华为手机出货量将超过2亿台,2019年有望坐稳全年出货量第二,2019年四季度则有机会超过三星成为全球第一大手机公司。在中国市场,华为预计年底市场份额将达30%,目标是未来在中国市场份额可能达到40%甚至50%,未来3到5年在全球市场份额占比达到30%,站稳全球第一大智能手机品牌的位置。

华为不再仅是一家硬件企业

华为从来没有否认自己是一家硬件企业。

但伴随华为手机在中国市场出货量、保有率、用户质量上占据了明显优势,华为在互联网营收规模和同比增速方面已经超过了小米。

同时,华为在消费者云服务业务上开启了全球布局。2017年,华为成立了消费者BG云服务部门,截止2018年6月底,华为消费者BG云服务已在全球部署了三大区域中心、15个数据中心,终端云服务覆盖到全球超过170个国家和地区,全球开发者数量超过45万,云服务注册用户超过4亿,有效支撑了华为+荣耀在全球业务的拓展。

华为消费者BG云服务总裁张平安之前在接受《壹观察》专访时表示:华为希望为全球手机用户提供必备的云服务,包含账号服务,免费云存储服务等。华为计划2017年底打通全球24个国家的支付业务打通,2018年打通至100个国家,包括应用商店等精品应用也会同步跟进,预计2018年为全球100个国家的华为手机用户提供数字云服务。张平安强调称,目标2019年实现“华为手机卖到哪里,终端云服务就到达哪里”。

张平安对《壹观察》透露,在华为消费者BG云服务全球化布局国产中,华为发现一些海外运营商迫切希望建立数字业务,但是他们在能力、速度跟不上节奏,所以华为会带着一个整体的应用平台来和当地的运营商合作。也就是说,即使是海外市场的非华为手机用户,今天也可以使用华为消费者BG云服务。目前华为已经在全球十多个国家与当地运营商构建了这样的数字云服务。

华为还是全球手机企业中,为数不多有能力提供“芯-端-云”协同战略的手机企业(另外一家是苹果)。依托海思麒麟芯片的端侧AI能力+消费者云侧大数据与AI能力,让华为拥有了手机业务在AI场景化服务方面非常显著的优势,比如AI拍照、AI智慧服务直达,都是由华为首先推出并引导了手机行业变革。

华为“多轮驱动“下的全场景战略

相比小米,华为在IoT领域布局相对较晚,但技术储备深厚,策略更为开放,既不要求投资,也不要求控股,而是希望使用华为一贯的优势:打造统一标准,建立开放平台,形成共赢的生态体系。

截止今年7月,华为智能家居平台HiLink目前接入了超过150个品牌的500款以上的产品,连接超过4亿用户,其中华为智选产品超过10个。余承东说,华为自己不做家电,不和家电厂商竞争,给大家提供服务提供便利,HiLink可以得到家电厂商最广泛的支持。

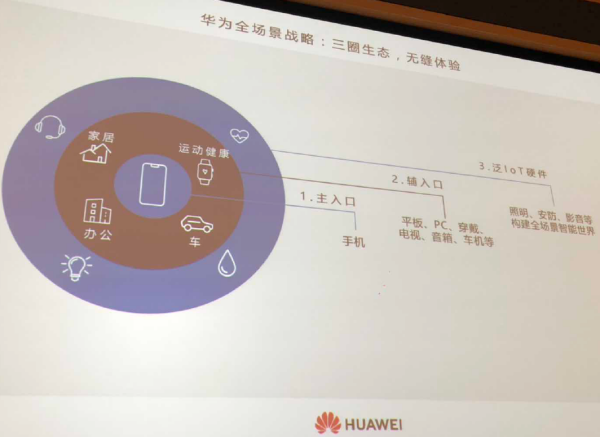

面对未来智能互联网时代,华为目标通过“三圈生态”打造“全场景战略”,为用户提供数据和服务的无缝体验。

“三圈生态”指的的是:1)智能手机作为主入口;2)平板、PC、穿戴、电视、音箱、车机作为辅入口;3)泛IoT硬件(如智能家居、智能医疗、智能安防设备)作为第三圈入口生态。

在“全场景战略”中,华为消费者云服务具备的多终端数据打通和统一账号能力,正在构建面向用户跨多终端、跨多系统的无缝数据服务和统一场景化智能体验。

而在未来智能IoT领域,并不是简单的家庭场景中的WiFi连接与手机触屏控制,而是与5G、人工智能技术的深度结合。作为全球第一大通讯设备企业,华为是全球5G国际标准制定的主要推动者,从2009年就启动了5G研发,至今已至少投入6亿美元用于5G研究和创新,在全球已经建立11个5G研究中心。在2018MWC期间,华为就已发布了全球首款5G 商用芯片,成为全球首个具备5G网络+芯片+终端能力的通信企业。余承东表示华为首款5G智能手机将在2019年四季度上市。

除了华为智能家居平台的深度拓展,华为在车联网领域同样布局迅速。2016年9月,华为、高通、宝马、奥迪等企业合作组建了5G汽车联盟,目标推进全球车联网统一标准的孵化。根据华为的规划,目标2018年内覆盖10万辆网联车,并计划V2X蜂窝覆盖20万个交通路口,以及8条中国高速路,初步搭建网联车与智能交通的应用环境。

目前,华为终端业务已形成了手机、平板、PC、IoT等家真正的“多轮驱动”。华为从来没有说自己是一家“互联网企业”,但无论是在营收、利润、技术研发、产品创新和未来布局方面,华为的“互联网化”和全场景布局都比其他智能手机企业做的更多,跑得更快。

总结

华为与小米的智能手机业务快速起步都始于2011年,但在企业定位、技术投入、产品创新、品牌策略和出海战略上都存在鲜明的差异。

小米更像是“冲刺型”选手,面对传统智能手机市场,依靠互联网营销和渠道变革,以及低价冲规模的策略,迅速打开了智能手机市场,甚至一度占据了中国线上市场的绝大部分市场份额。但70%以上的中国用户购买习惯仍在线下,并且智能手机相比传统APP移动互联网,更是重制造、重供应链、重技术研发、重品控、重服务的行业,这让小米在2016年结束高速增长之后,不得不回头来进行挨个“补课”。

在互联网营收和IoT业务上,同样可以看到小米这一“冲刺型”战略。雷军曾将这种策略其总结为:专注、极致、口碑、快的“七字诀”。但在大幅扩展手机产业线和IoT智能硬件布局之后,小米的“专注”首先被边缘化,过于依靠第三方代工的红米系列让其“极致”不在,为了扩大互联网营收而让MIUI广告越来越多、系列越来越沉,直至今年7月集中爆发了米粉P2P事件,更是直接冲击了小米的“口碑”。小米在2018年,真正“快”的,是其IPO速度,而这与雷军之前一直坚持宣称的“五年不上市”相背离。

与小米相比,华为更像是一个“长跑型”选手,初期先把技术储备、渠道拓展、品牌能力的“苦活累活”先干了,然后在之后奔跑中不断加速。值得重视的是,按照余承东的规划,华为手机业务将在2019年四季度超越三星成为全球第一大智能手机品牌,但华为的目标和野心并不止于此。2016年初,任正非在内部讲话中,明确提出“终端业务要敢于在5年内超越1000亿美元的销售收入”。

华为2017年整体收入就突破了6036亿元(人民币),同比增长15.7%。其中终端业务增幅达31.9%,收入达2372亿元,占比华为整体收入的39.3%,成为拉动华为“大象快跑”的主要驱动力。按照华为上半年经验业绩数据,华为终端业务在2018年销售收入加速度还在提升,预计今年将首次超越运营商业务成为华为公司第一大收入来源。

从2011年到2018年的七年间,小米和华为都在终端业务上建立了各自的商业模式和增长模型。从商业模式本身来讲,并没有好坏,只有是否符合用户需要和社会价值观认可。但从即将到来的5G、IoT和人工智能技术的重大技术变革时间点来看,更加重视技术投入、产品创新和用户口碑的企业,无疑在“接力跑”中更具优势。

本文标题:手机业务起跑七年之后:华为与小米有何不同?61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1