一 : 牛市看涨期权套利

牛市看涨期权套利是垂直套利方式的一种形式。交易方式是买进一个执行价格较低的看涨期权,同时卖出一个到期日相同、但执行价格较高的看涨期权,以利用两种期权之间的价差波动寻求获利。

(www.61k.com)牛市看涨期权套利的最大风险——买进期权时付出的期权费和卖出期权时收取的期权费之差。

牛市看涨期权套利的最大收益——卖出看涨期权的执行价格与买进看涨期权的执行价格之差再减最大风险值。

使用时机:看多后市,但认为不会大幅上涨。特点在于权利金成本低,风险收益均有限

操作方式:买入较低执行价格的看涨期权+卖出较高执行价格的看涨期权(同月份)

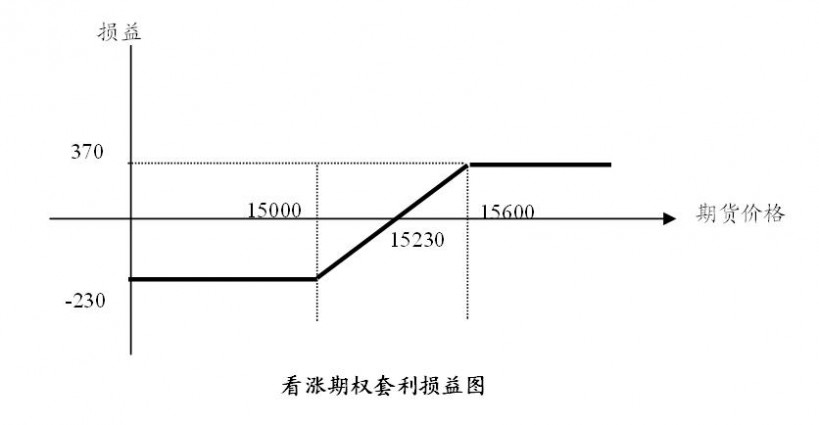

最大获利:执行价格差-权利金

最大损失: 净权利金支出

损益平衡点: 较低执行价格+净权利金支出

保证金:不交纳

例:棉花期货价格为15000元/吨,某投资者看好棉花期货后市,买入一手执行价格为15000元/吨的棉花看涨期权,支付权利金510元/吨;但又认为价格不会突破15600元/吨,所以卖出一手执行价格为15600元/吨的同月份看涨期权,收入权利金280元/吨。净支付权利金230元/吨。损益平衡点为15230元。

| 时间 | 期货价格 | 15000call | 15600call | 部位损益 |

|---|---|---|---|---|

| 10日后 | 15400 | 650 | 340 | 80 |

| 到期日1 | 15000 | 0 | 0 | -230 |

| 到期日2 | 15600 | 600 | 0 | 370 |

注:部位损益为按表中期权价格平仓后收益减去期初净支付的权利金

二 : 熊市看涨期权套利

什么是熊市看涨期权套利

熊市看涨期权套利是出售1手看涨期权。与此同时,买入1手第二个看涨期权。第二个看涨期权的标的物和到期日同第一个期货相同。但是敲定价要比第一个期权高。

熊市看涨期权套利的收益与风险

熊市看涨期权套利的最大收益——卖出期权时收取的期权费与买进期权时付出的期权费之差。

熊市看涨期权套利的最大风险——买进看涨期权的执行价格与卖出看涨期权的执行价格之差再减最大收益。

熊市看涨期权套利应用案例

仍是横轴表示执行价格,竖轴表示损益,两条虚线分别表示两个单个期权头寸的损益状态,整个熊市套利策略的损益为两个虚线表示的损益之和,它在图中被用实线表示。与牛市套利不同的是,如果忽略保证金要求的话,利用看涨期权构造的熊市套利可以获得一个初始的现金流入C,原因是因为出售的看涨期权的价格高于购买的看涨期权的价格。

我们把S1定为出售的看涨期权的执行价格,S2定为购人的看涨期权的执行价格,幻为期权到期日标的物价格。熊市套利处于不同情况下的盈亏状态可以通过该图显示出来。如果标的物价格高于S2,收益为C-(S2-S1)。如果标的物价格低于S1,损益为C。如果标的物价格在S2和S1之间,损益为C-(Sr-S1)

根据以上看涨期权的熊市套利策略,我们可以总结出表1中的公式。

应用案例:

当一个投资者以l元价格购买一个执行价格为32元的看涨期权,同时以4元价格出售出一个执行价格为27元的看涨期权寸,该熊市套利策略的初始收人为4-1=3元,如果市场中到期日股票价格高于32元,则这一熊市套利策略的收益为-5 3=-2元;如果市场中到期日股票价格低于27元,则这一策略的收益为0 3=3元;如果市场中到期日股票价格在27元和32元之间,收益为3元减去股票价格与27元的差额。熊市看涨期权套利的盈亏状态如表2所示。

本文标题:看涨期权-牛市看涨期权套利61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1