一 : 葛兰碧八大法则

葛兰碧八大法则

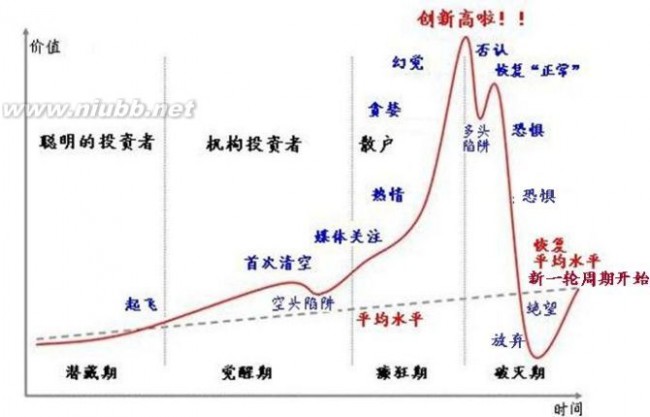

法则原理:价要始终围绕平均移动线上下波动,不能偏离太远,如果发生了距离均线太远的话,就应该向价格回归,便会在平均线的吸引下发生回挡,朝平均线靠近。

首先,我们来看格兰维尔提出的四大买进法则:

①平均线从下降逐渐走平转为上升,而股价从平均线的下方突破平均线时,为买进信号。

②股价虽跌破上升的平均线,但不久又调头向上,并运行于平均线的上方,此时可加码买进。

③股价下跌未破平均线,并重现升势,此时平均线继续在上升,仍为买进信号。

④股价跌破平均线,并远离平均线时,很有可能产生一轮强劲的反弹,这也是买进信号。但要记住,弹升后仍将继续下挫,因而不可恋战。这是因为大势已经转弱,久战势必套牢。

接着我们再来看格兰维尔提出的四大卖出法则:

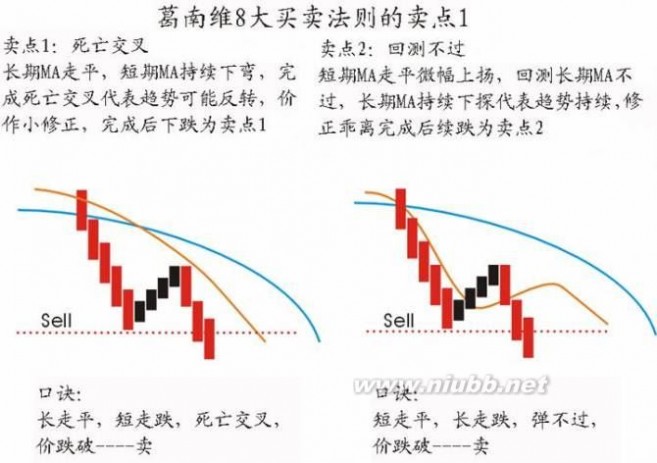

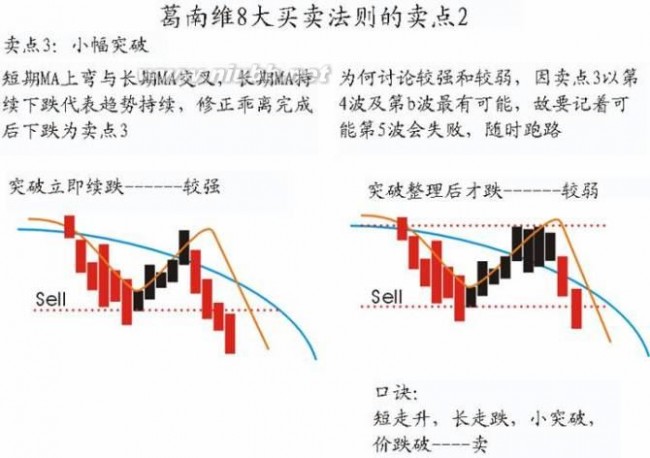

⑤平均线走势从上升逐渐走平转为下跌,而股价从平均线的上方往下跌破平均线时,是卖出信号。

⑥股价虽反弹突破平均线,但不久又跌到平均线之下,而此时平均线仍在下跌时,这也是卖出信号。

⑦股价跌落于平均线之下,然后向平均线弹升,但未突破平均线即受阻回落,仍是卖出信号。

⑧股价急速上涨远离上升的平均线时,投资风险激增,随时会出现回跌,这又是一个卖出信号。

格兰维尔移动平均线八大法则中的前四条是用来研判买进时机,后四条是研判卖出时机。总而言之,运用移动平均线对股价走势进行研判时,大致应遵循如下规则:

当平均线上升时为买入机会,下降时为卖出机会;当平均线由跌转升,股价从平均线下方向上突破平均线时,为最佳买入时机;当平均线由升转跌,股价从平均线上方向下跌破平均线时,为重要卖出时机。

1、当平均线从下降逐渐转为盘局或上升,而价格从平均线下方突破平均线,为买进信号

2、当价格虽跌破平均线,但又立刻回升到平均线上,此时平均线仍然保持上升势态,还为买进信号。

3、当价格趋势线走在平均线上,价格下跌并未跌破平均线并且立刻反转上升,亦是买进信号。

4、当价格突然暴跌,跌破平均线,且远离平均线,则有可能反弹上升,亦为买进信号。

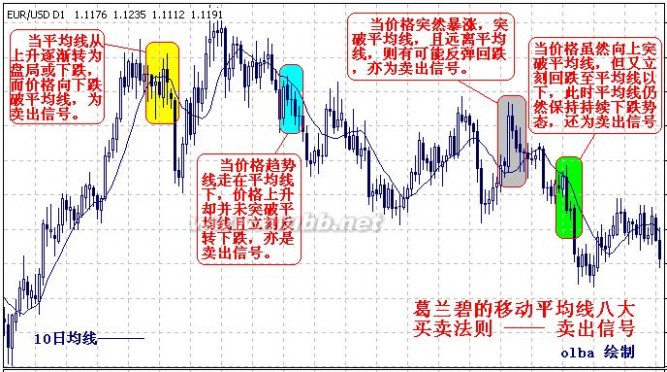

5、当平均线从上升逐渐转为盘局或下跌,而价格向下跌破平均线,为卖出信号。

6、当价格虽然向上突破平均线,但立刻回跌至平均线以下,此时平均线仍然保持持续下跌势态,还为卖出信号.

7、当价格趋势线走在平均线下,价格上升却并未突破平均线且立刻反转下跌,亦是卖出信号。

8、当价格突然暴涨,突破平均线,且远离平均线,则有可能反弹回跌,亦为卖出信号。

体会:

葛兰碧对于上述法则中认为第二及第六项较具风险,投资者应用时应加小心,不可忽略道氏形态中的“图形分析”理论。而第四与第八项认定上较有技术上的问题,综合八大法则,重点即是平均线的变动趋势,做为买卖时机之认定与运用。移动平均线上升时,尽量寻找买进时机,一是移动平均线下降时,找寻卖出时机。其应用原则归纳如下:

1. 葛氏八大精神为上升的平均线不宜作空,下跌的均线不宜作多。

2. 移动平均线本身即支撑、阻力与助涨助跌功效,为特性之一,并可做为多空研判的趋势线(TrendLine)作用。

3.当为多头时,股价大于短期均线,短期均线大于中期均线,中期均线又大于长期均线,此即多头排列。当为空头时,股价小于短期均线,短期均线小于中期均线,中期均线又小于长期均线,此即空头排列。

4.黄金交叉,即短期平均线突破中期平均线交叉后,移动平均线持续上扬,可作买进信号。死亡交叉,即短期平均线跌破中期平均线交叉后,移动平均线持续下跌,可作卖出信号。

5.短期投资人应用于股价向下穿越平均线便卖出,向上穿越平均线便买入。但宜注意“真假突破”的技术认定问题。

6.原本持续上升的移动平均线开始往横向走平时,多头应获利了结。持续下降的移动平均线,开始走平时,空头亦应平仓获利回补。

补充一点:关于均线参数的设置

均线与汇价除了遵循葛兰碧8大法则之外,特定参数的均线还对汇价有着极其有效的支撑(阻碍)作用,可以作为支撑(阻力)线或趋势线使用。

在这里特别推荐20MA。作为布林通道指标的默认中轴参数,MA20正逐渐的为市场中大多数分析者所采用。(在这里送大家一句:使用、相信的人多了,谬误也能成为真理。)

二 : 贵金属投资之葛兰碧的八大法则

三 : 葛兰碧八大法则

葛兰碧移动线平均八大法则

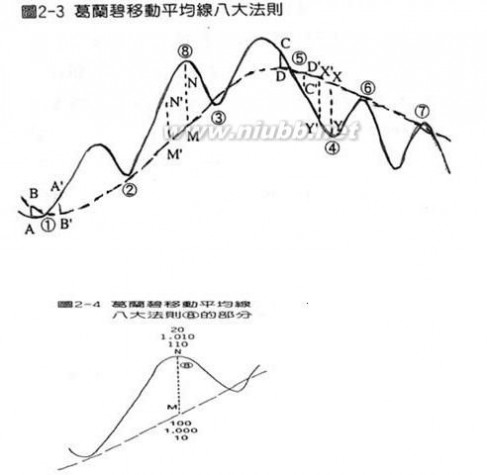

葛兰碧于 1960年所着《每日股票市场获最大利益之战略》一书中,发表八种法则以判定股价买卖的时机。(www.61k.com]这些法则是根据艾略特波浪理论,通过观察美国股价的结构,以200日为周期,预测股价未来的走势,做为买卖的参考。

所谓黄金交叉系指短天期移动平均线由下向上突破长天期之移动平均线。如30日平均线由下向上突破72日平均线,反之则称死亡交叉。

所谓的“乖离”是指股价与移动平均线之间的距离,但为了因应指数类与高低价位个股因乖离值的差值无法有效控制,故以均线为基准,计算股价与均线乖离的百分比,为乖离率。又当收盘价大于移动平均线时的乖离率为正值,称为正乖离;收盘价小于移动平均线时的乖离率为负值,称为负乖离。

我们知道移动平均线代表的是买进者的平均成本,当股价上涨高过平均成本许多的时候,自然会有获利回吐的卖压出现,这个卖压会使股价再向平均成本靠近;同样的道理,当股价低于平均成本许多的时候,空单回补或逢低的买盘便会进场,因此会使股价向平均成本移动,所以乖离率颇符合自然界中的惯性定律。

乖离率的优点是能迅速反应短期股价急速上涨或快速下跌,因此极适合反弹或回档过程进出依据,但股价快速上涨或急速回跌的过程中往往失去研判依据,最好能够配合使用K线形态与其他指标。

依葛兰碧法则中的穿越原理,当股价与均线交叉时,乖离值正好在零轴附近,因此零轴为多空的分界点。正常情形下指标将在零轴上下波动,故中期走势的波

段高低点可以利用该指标特性来研判。

葛兰碧八大法则 葛兰碧八大法则

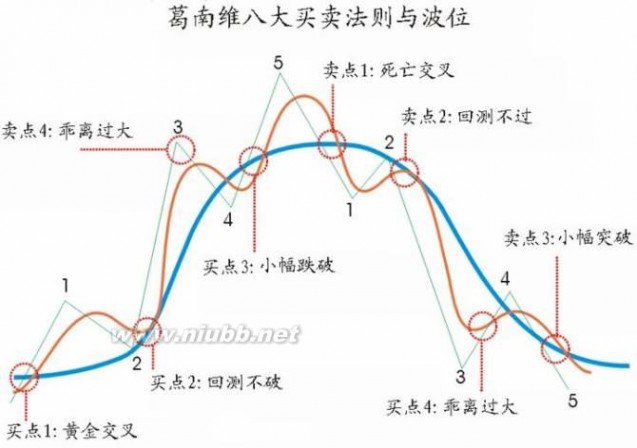

我们以一、二、三、四、五代表股价上涨的5波(属于推动波),也就是多头市场;再以A、B、C表示修正3波(属于调整浪),也就是空头市场,当我们将它与一条可靠的移动平均线配合在一起的时候,理想的情形就如图所示。(www.61k.com)其中以1、2、3??7、8数字标示的,分别对应葛兰碧八大法则。

法则1:移动平均线在下降后逐渐走平或上扬,而股价由下往上突破移动平均线

的时候是买进信号。此为空头转换成多头的现象,为买点。通常发生平均线从下降 (空头走势)逐渐走平或开始缓慢上升,股价从均线的下方向上突破平均线时,K线形态一般处于底部形态。

依据实战操作经验,股价刚刚从空头转换成多头的买点,最好经过

“打底”后突破均线,代表中期股价尝试“空转多”,此时为第一买进点,但是必须持续观察移动平均线走平之后是否能随着股价上涨而于短期内扬升,避免股价再度跌破均线,万一跌破后将进行“扩底”,如果扩底走势失败,将会呈现转多失败。

打底的目的是为了让移动平均线走平,股价与均线间的距离减少,

这样才容易有空转多的行为,后续股价上涨过程中,也会因为“扣抵”到底部区的低价,使移动平均线变成向上走势,进而产生对股价的助涨作用。经过打底阶段之后正式突破均线产生的上涨走势,可以视为波浪理论中的“初升段”走势。

友达的股价在2003年11月底开始反弹,当时的乖离率较大,K线没

有先打底且月线移动平均线下降角度较陡,所以当反弹到标示A的地方撞到下降中的月线,理应出现反压,又出现对多头不利的“夜星”反转形态,因此股价将会再度拉回。

当股价打到38.4元之后,出现开始盘底的K线走势,盘底可以让移

动平均线渐渐走平,当底部成型出现编号B的实体阳,且同时突破移动平均线,故为葛兰碧法则中的第一买点。

股价回到18.1元之后,股价开始进行盘底,在标示A的地方首度突

破月线。通常第一次突破,都会出现震荡压回的走势,尤其是受制于前一波的母线压力,在标示A之后开始震荡,一直达到标示B的位置。这里出现一个关键的行为,就是标示B之中有一笔棒线突破母线高点,这一个行为称为“解套”。

解套之后股价压回跌破月线,因此进入再度打底阶段,也就是标示C

的地方。到目前为止,整个走势仍在打底过程当中,直到标示D的位置出现连续两笔长白棒线,分别突破均线并带动均线走扬,再突破底部形态颈线,因此标示D的位置属于葛兰碧法则中的第一买点。

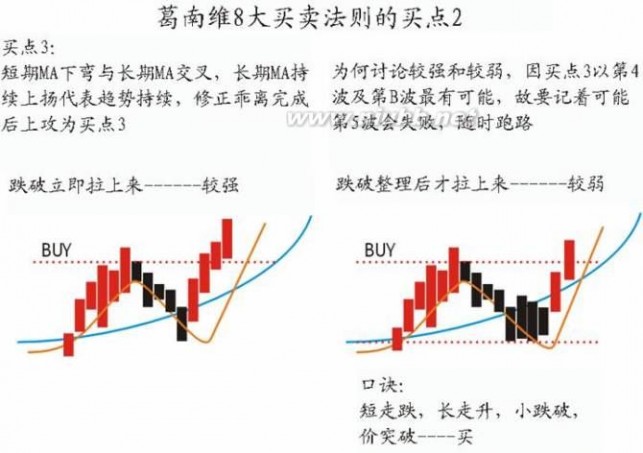

法则2:移动平均线持续上扬,股价虽一度跌到移动平均线下面,但很快又回复

到移动平均在线面的时候,是买进时机。

葛兰碧八大法则 葛兰碧八大法则

此为股价穿越平均线后,拉回测试平均线支撑的惯性作用,K线形

态又称为“回档”、“探底”、“假跌破”,是多头买进信号。[www.61k.com)亦为多头起涨波之回档测试。这种行为有时候也会出现买进盲点,因为后续行为也有可能会在跌破均线后无法立刻回升,造成已经向上的移动平均线再度转折向下,使支撑作用消失。

实战经验中,股价由空转多趋势的初期往往突破均线后再回档测试

底部,平均线正好由下降走平转为上升,股价回到均线附近或微幅跌破后再回升,则为多头买点,这种回测的现象视为波浪理论中的调整波动或是第二波。因此,这里的买进信号,宜严设停损后积极进场,若未来的走势确认为上涨,那么涨升的幅度将会加大,速度会加快,亦即将出现主升段的轧空走势。这里的买进将买在主升段或是第三浪的起涨点,赚取波段利润。实战操作者亦可以配合KD指标、W%R指标、MACD指标的“轧空”信号研判。

南亚股票在出现第一法则买点之后,拉出一段走势,此处可视为初

升段,当上涨力道用尽,乖离过大时,股价会受到均线牵引的惯性作用而拉回修正,而此时正常均线已经呈上扬走势,故拉回测试均线理应会出现支撑力道。

当股价修正到标示A的地方虽然已经跌破月线,但是均线走扬,支

撑容易成立,故当形成“镊底”的K线组合后,暗示稍具支撑,等到编号B的棒线是红K日出时,确定已经止跌,而标示C的红K日出棒线,再度站上月线,因此是多头买进信号,买进后有机会形成主升段走势,此即为葛兰碧法则中的第二买点。

建台股价从1.1元的低点直接拉过月线,接着进入震荡走势,这是

因为他没有先打底就站上月线,那么只好在穿越之后在均在线震荡整理,整个标示C的这一个区段,就可以视为初升段走势。

当股价压回月线之下,也就是标示A的地方呈现支撑的行为(可以

搭配黄金分割观察,请看第5章),等到出现标示B的长白棒线站上月线之后,就是多头买进信号,因为股价已经暗示浪潮修正结束,买进后有机会形成主升段走势,此亦为葛兰碧法则中的第二买点。

法则3:股价持续上扬,股价远离移动平均线之上以后股价突然下跌,但股价并

没有跌破上升的移动平均线,当股价再度上升的时候,可以加码买进。

此为多头中急跌走势,是多头买进信号。这种现象的重点是股价还

未跌破平均线,股价立刻反转回升,K线形态在多头市场的特性为“大涨小回”,是加码买进时机。

实战经验中,股价进入主升段后,往往出现两种短期多空研判失据

的现象,其中之一即多头行情中的均线仍维持上扬,主升段往往又分为

葛兰碧八大法则 葛兰碧八大法则

数小波段,当股价与均线正乖离过大时,股价将有拉回的压力,是为多头趋势中的回档现象。(www.61k.com)当股价缓步回档至均线附近,未跌破均线后再度进入“缓步趋坚”走势,仍为多头买进点。

其次,若股价急跌至均线附近,但仍未跌破均线,为多头趋势中特

性之一的“缓攻急跌”现象。而在均在线整理数日后再度急涨,一般都容易出现后续的“轧空”行情。

这些走势的特点,会出现连续长红或是跳空的积极走势,亦即主升

段的特殊现象,走势的末段往往出现暴量止涨。另外,这种走势在末升段的延长波,也会出现类似的走法。

建台的股价持续上涨拉出一段轧空走势之后,出现快速拉回,在标

示A的地方出现“镊顶”的K线形态,当时股价没有跌破月线,而且月在线扬的角度也相当陡峭,因此容易支撑,在“镊顶”的隔一笔出现标示B的跳空红棒日出,为支撑确立的信号,也是买点之一。

标示B的买点就是葛兰碧法则中的第三买点,买进后仍有机会可享

受轧空的走势,唯一的疑虑是前波的长黑母线,该笔又称为“危楼”,压力相当重。我们可以从标示C后续的走势看出多头的企图心,C突破危楼高点之后,股价没有看见空头暗示的日落线,因此股价仍是持续上涨,这是K线告诉我们的答案。

大腾该档股票是标准多头走势中葛兰碧法则第三买点的标准范例股

价沿着月线持续上涨,每当涨升到正乖离过大拉回之后,在接近月线的附近就出现止跌信号,这种波段走法通常表示主升段出现了延伸走势。

标示A是对多头有利的“阳高砲”K线形态,在标示B的地方也是对

多头有利的“阳高砲”K线形态,这一个形态又称为“玉柱”,在标示C的地方是出现对多头有利的“阳高砲”K线形态,而在标示D的地方为“曙光初现”的K线形态,也是对多有利,不过这里已经临近高档。“曙光初现”在此出现并不恰当,有力道将尽的疑虑。

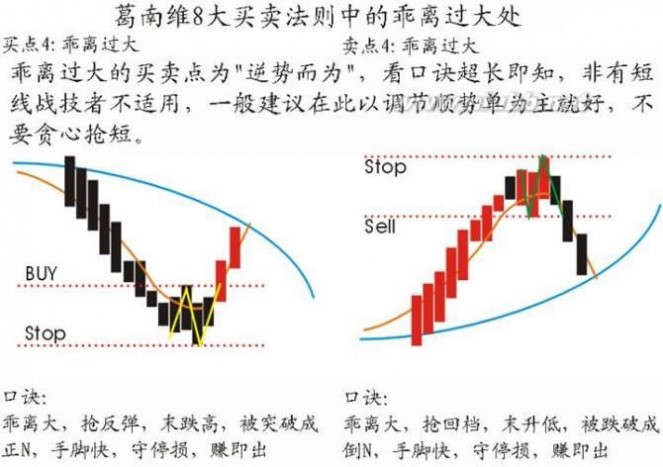

法则4:股价跌破移动平均线之下,突然连续暴跌远离移动平均线的时候,由于

负乖离过大随时有机会再次向移动平均线弹升,是买进的信号。

此为空头走势中的反弹行情,又称为“负乖离过大”,属于多头的

买进信号,但是并非积极买点,只是抢短线利润,保守者可以采取观望态度。

在均线呈现明显向右下方移动时,且股价连续下跌通常呈现“杀

多”走势,因此股价远离平均线时,因为均线惯性的牵引作用,股价极可能再趋向平均线靠近。因此K线形态连续出现黑K线急跌后,将会出现反弹的机会,故为买进时机。

葛兰碧八大法则 葛兰碧八大法则

葛兰碧认为这一个法则有技术上认定的困难点,我们可以利用乖离

率(BIAS指标)或通道指标解决这一个盲点。[www.61k.com)实战经验里,平均线为下降走势时,趋势认定上为空头行情。股价突然急跌,与平均线产生负乖离过大,股价又突然反转向上,仅是反弹走势,在浪潮中,大多为主跌段中次级小浪的修正走势,对于实战经验并不熟稔的投资人,并不建议去介入这样的买点,避免对于股价波动认知不足,将反弹的多头买进误认成回升行情的多头买点,进而导致后续被杀多。

大腾该档股票跌破月线之后,股价在月线以下持续呈现杀多走势,

在标示C的地方有负乖离过大的意思,但是出现的反弹力道并不强劲,接着再持续杀多,在标示B的地方也如同标示C之处一样。

等到股价跌到标示A的地方时,所呈现的负乖离是三者中最大的,

又出现“阳母子”的信号,隔一笔拉出涨停,暗示有机会做出负乖离过大的反弹修正行情,一个标准的负乖离过大反弹行情,走势都会相当急促、快速,所以相当容易辨别,至于是否能够扭转成多头回升走势,仍须根据反弹结束之后股价的行为走势来辨认。而标示A的买进信号就是葛兰碧法则中的第四买点。

梅捷该档股票跌破月线之后,股价立刻呈现急速的杀多走势,跌到

标示A的地方呈现负乖离过大,而且出现“阳母子”的止跌信号,当出现标号B的“蜻蜓线”为日出走势时,就可以确认股价止跌并进行反弹。这一个反弹可以说相对弱势,只从3.12元弹到3.94元就结束,虽然反弹的幅度不大,仍属于葛兰碧法则中的第四买点。

标示C之处和此图来做比较,不难发现一个道理,当股价刚刚跌破

月线之时所呈现的负乖离过大,反弹的程度都呈现不强的现象。也就是说我们运用葛兰碧法则中的第四买点做买进时,在这一个位置买进的风险会相对比较高,利润也会比较少。

法则5:移动平均线在上扬后逐渐走平或下滑,而股价由上往下跌破移动平均线

的时候是卖出信号。

此为头部区的现象,亦为多头转空头的股价行为,是多头卖出信号。

通常发生在平均线走势从上升趋势逐渐走平,当股价从平均线的上方往下跌破平均线时,K线形态为“盘头”。

依据实战操作经验,股价刚刚从多头转换成空头的卖点,最好经过

“盘头”后跌破均线,代表中期股价尝试“多转空”,此时为第一卖出点,但是必须持续观察移动平均线走平之后是否能随着股价下跌而于短期内下降,避免股价再度突破均线,万一跌破后将进行“反弹”。如果反弹走势成功转成回升,是转空失败,股价仍将恢复多头走势。

葛兰碧八大法则 葛兰碧八大法则

盘头的目的是为了让移动平均线走平,股价与均线间的距离减少,

这样才容易做出多转空的行为,后续股价下跌过程中,也会因为“扣抵”到头部区的高价,使移动平均线变成向下走势,进而产生对股价的助跌作用。[www.61k.com)

经过盘头阶段之后正式跌破均线产生的下跌走势,可以视为波浪理

论中的“初跌段”走势。

华夏的股价在2003年的元月附近开始呈现盘整的走势,此时月线的

移动平均线也会因为盘整的走势而开始逐渐走平,在标示B的地方因为股价暂时没有创新高,而呈现止涨压回的情形,我们通常都先将B处定位为“疑似第二头”。

接着股价在标示A的地方跌破月线均线,且并没有出现反弹的意图

后又跌破疑似头部的颈线,那么第二头就可以先假设已经完成,此时股价的下跌为盘头成立的初跌段,也是葛兰碧法则中的第五卖点。

亚聚的股价在2002年8月附近开始进入震荡整理,股价逐渐向均线

靠近且均线也渐渐走平,当出现一个疑似“头肩顶”形态的走势之后,在标示A的位置以实体长黑掼破月线,因为有头部的形态,因此这里不排除是初跌段的起点,这也是葛兰碧法则中的第五卖点。

当出现标示A的这一笔棒线,当下定位为初跌段是正确的假设模式,

后续要确认可以搭配扣抵法则(后面章节详述)来观察均线是否由向上转成向下,也就是支撑的力道转换成压力的力道来观察。

法则6:移动平均线持续下滑,股价虽一度涨到移动平均在线面,但很快又回复

到移动平均线下面的时候,是卖出时机。

此为股价跌破平均线后,反弹测试平均线压力的惯性作用,K线形态

又称为“反弹”、“逃命”、“假跌破”,是空头卖出信号。亦为空头起跌波之反弹测试。这种行为有时候也会出现卖出盲点,因为后续行为也有可能会在突破均线后无法立刻压回,造成已经向下的移动平均线再度转折向上,使压力作用消失。

实战经验中,股价由多转空趋势的初期跌破均线后再往往反弹测试

头部,平均线正好由上升走平转为下跌,股价弹到均线附近或微幅突破后再压回,则为空头放空点,这种反弹的现象视为波浪理论中的调整波动或是B波反弹。

因此这里的卖出信号,宜尽速出场或是逢高做空,因为后续的走势

若确认为下跌,那么跌势的幅度将会加大,速度会加快,亦即将出现主跌段的杀多走势,持多单者股价将腰斩甚至更低,放空者则空在主跌段的起跌点,可以赚取到波段利润。

葛兰碧八大法则 葛兰碧八大法则

实战操作者亦可以配合KD指标、W%R指标、MACD指标的“止涨”信

号研判,观察主力是否故意“诱多”,制造假多头行情。(www.61k.com)

亚聚该股在图2-11完成头部出现葛兰碧法则中的第五卖点之后,初

升段走完出现反弹,这一个反弹会向月线靠近,我们从图形中可以发现反弹时正好撞到原始的头部颈线,虽然股价站上月线,但是均线已经成为反压,故宜防假突破讯号,因为这里有机会形成葛兰碧法则中的第六卖点,因此必须特别注意K线细微的变化。

在标示A的地方撞到颈线后隔一笔黑K日落,这是一个逢压正常的

表现,而标示B这一笔长黑比较严重,因为他同时跌破了长白线支撑、上升趋势线、月线均线,因此是技术面上“一破三”的杀多行为暗示,股价后续极容易出现杀多走势。

大洋这一档股票在创下24元的高点之后没有盘头就直接杀破月线,

这是属于另一种初跌段的模式,正常行为下会出现股价反弹测试均线压力,也会对均线做出假突破的行为,所以在标示C之后出现的反弹,很容易形成葛兰碧法则中的第六卖点。

我们可以看见反弹是以两段式的标准模式进行,在标示A的地方出

现突破月线的行为,如果对葛兰碧法则认识不深,在标示A之后的长白线通常会被误认为多头进场点,买进后结果自然是套牢。而在标示B的地方出现跌破月线的现象,则是正式宣告主跌段开始进行。

法则7:股价持续下滑,股价远离移动平均线之下以后股价突然上涨,但股价并

没有突破下跌的移动平均线,当股价再度下跌的时候,可以加码放空。

此为测试压力的卖点,这种现象的重点是股价还未突破平均线时,

股价立刻反转拉回,K线形态在空头市场的特性为“大跌小涨”,是加码放空时机。

实战经验中,股价进入主跌段后,往往出现两种短期多空研判失据

的现象,其中之一即空头行情中的均线仍维持下跌,主跌段往往又分为数小波段,当股价与均线负乖离过大时,股价将有反弹的惯性,是为空头趋势中的反弹现象。当股价缓步反弹至均线附近,未突破均线后再度进入“缓步盘软”走势,仍为空头卖出点。

其次,若股价急涨至均线附近,但仍未突破均线,为空头趋势中特

性之一的“缓跌急弹”现象。而在均线下整理数日后再度急杀,一般都容易出现后续的“杀多”行情。

这些走势的特点,会出现续长黑或是跳空的积极走势,亦即主跌段

的特殊现象,走势的末段往往出现长红止跌。另外,这种走势在末升段的延长波,也会出现类似的走法。

葛兰碧八大法则 葛兰碧八大法则

联电在2002年5月附近已经是在下跌走势的背景当中,月线均线下

降的角度较陡,通常暗示股价正处于主跌段中的走势,而且会有延伸波走势,这种位置极容易出现葛兰碧法则中的第七卖点,多单不宜介入。[www.61k.com]

在图形中有两处明显的反弹,分别是标示A和标示B的地方。A处是

以长黑止涨后,跌破了短期上升趋势线;B处则是长白线力竭后震荡,再以标示C的长黑先跌破长白线低点来做空头表态,然后以跌破上升趋势线为确认。

楠梓电的股价在图中一路下跌,且当时月线呈现明显的向下趋势,

这种多杀多的模式,无疑是在下跌走势中某一个主跌段的行为,当负乖离过大时,股价依据惯性原理就会往均线反弹靠近。

在标示A的地方股价触及下降中的月线均线,并没有突破月线,此

时K线形态又呈现出对空有利的“镊顶”组合,我们就必须注意是否会出现葛兰碧法则中的第七卖点。当K线形态为确认之后,就可以采取融券放空,赚取主跌段中的“多杀多”的波段利润。

法则8:股价突破移动平均线之上,突然连续暴涨远离移动平均线的时候,由于

正乖离过大随时有机会再次向移动平均线拉回,是卖出的信号。

此为多头走势中的回档行情,又称为“正乖离过大”,属于空头的

卖出信号,但是并非积极卖点,只是抢短空利润或是避免短线价差损失,保守者可以采取观望态度。

在均线呈现明显向右上方移动时,且股价连续上涨通常呈现“轧

空”走势,因此股价远离平均线时,因为均线惯性的牵引作用,股价极可能再趋向平均线靠近。因此K线形态连续出现长红K线急涨后,将会出现回档的机会,故为卖出时机。

葛兰碧认为这一个法则有技术上认定的困难点,我们可以利用乖离

率(BIAS指标)或通道指标解决这一个盲点。实战经验里,平均线为上升走势时,趋势认定上为多头行情。股价突然急涨,与平均线产生正乖离过大,股价又突然反转向下,仅是回档走势,在浪潮中,大多为主升段中次级小浪的修正走势,对于实战经验并不熟悉的投资人,并不建议去介入这样的空点,避免对于股价波动认知不足,将回档的空头卖出误认成下跌行情的空头卖点,进而导致后续被轧空。

佳录的股价在2002年3月开始起涨,拉出连续跳空的“投机行

情”,这种走势容易在结束之后压低出货,并出现跌回起涨点附近的走势,也很容易出现超过一般正常乖离过大的情形。这种走势只要一出现乖离过大伴随长黑暴量,往往是相对满足点,也就是标示A的地方,此处亦为葛兰碧法则中的第八卖点。

葛兰碧八大法则 葛兰碧八大法则

中环股价在2004年3月附近,在标示A的位置呈现正乖离过大的走

势,并且出现“十字转机线”,暗示股价有机会进入转折,后续出现连续几笔等低点,为“镊底”组合,收盘价也对多头不利。(www.61k.com]因此当跌破“镊底”低点时,就宣告股价将会回测均线支撑。

接着股价再从均线下拉高到均线之上,并在标示B的地方出现正乖

离过大的走势,而标示B的K线形态组合为“乌云罩顶”,对空头有利。接着隔一笔是对空有利的“镊底”,再形成“阴子母”,所以当出现日落黑K棒线时就可以判定这里是葛兰碧法则中的第八卖点。

葛兰碧对于上述法则中认为第二及第六项较具风险,投资者应用时应加小心,不可忽略道氏形态中的“图形分析”理论。而第四与第八项认定上较有技术上的问题,综合八大法则,重点即是平均线的变动趋势,做为买卖时机之认定与运用。移动平均在线升时,尽量寻找买进时机,一是移动平均线下降时,找寻卖出时机。其应用原则归纳如下:

1.葛氏八大精神为上升的平均线不宜作空,下跌的均线不宜作多。

2.移动平均线本身即支撑、阻力与助涨助跌功效,为特性之一,并可做为多空研判的趋势线(Trend Line)作用。

3.当为多头时,股价大于短期均线,短期均线大于中期均线,中期均线又大于长期均线,此即多头排列。当为空头时,股价小于短期均线,短期均线小于中期均线,中期均线又小于长期均线,此即空头排列。

4. 黄金交叉,即短期平均线突破中期平均线交叉后,移动平均线持续上扬,可作买进信号。死亡交叉,即短期平均线跌破中期平均线交叉后,移动平均线持续下跌,可作卖出信号。

5. 短期投资人应用于股价向下穿越平均线便卖出,向上穿越平均线便买入。但宜注意“真假突破”的技术认定问题。

6. 原本持续上升的移动平均线开始往横向走平时,多头应获利了结。持续下降的移动平均线,开始走平时,空头亦应平仓获利回补。

四 : 79葛兰碧八大法则

葛兰碧移动线平均八大法则

葛兰碧于 1960年所着《每日股票市场获最大利益之战略》一书中,发表八种法则以判定股价买卖的时机。这些法则是根据艾略特波浪理论,通过观察美国股价的结构,以200日为周期,预测股价未来的走势,做为买卖的参考。

所谓黄金交叉系指短天期移动平均线由下向上突破长天期之移动平均线。如30日平均线由下向上突破72日平均线,反之则称死亡交叉。

所谓的“乖离”是指股价与移动平均线之间的距离,但为了因应指数类与高低价位个股因乖离值的差值无法有效控制,故以均线为基准,计算股价与均线乖离的百分比,为乖离率。又当收盘价大于移动平均线时的乖离率为正值,称为正乖离;收盘价小于移动平均线时的乖离率为负值,称为负乖离。

我们知道移动平均线代表的是买进者的平均成本,当股价上涨高过平均成本许多的时候,自然会有获利回吐的卖压出现,这个卖压会使股价再向平均成本靠近;同样的道理,当股价低于平均成本许多的时候,空单回补或逢低的买盘便会进场,因此会使股价向平均成本移动,所以乖离率颇符合自然界中的惯性定律。

乖离率的优点是能迅速反应短期股价急速上涨或快速下跌,因此极适合反弹或回档过程进出依据,但股价快速上涨或急速回跌的过程中往往失去研判依据,最好能够配合使用K线形态与其他指标。

依葛兰碧法则中的穿越原理,当股价与均线交叉时,乖离值正好在零轴附近,因此零轴为多空的分界点。正常情形下指标将在零轴上下波动,故中期走势的波

段高低点可以利用该指标特性来研判。

我们以一、二、三、四、五代表股价上涨的5波(属于推动波),也就是多头市场;再以A、B、C表示修正3波(属于调整浪),也就是空头市场,当我们将它与一条可靠的移动平均线配合在一起的时候,理想的情形就如图所示。其中以1、2、3??7、8数字标示的,分别对应葛兰碧八大法则。

法则1:移动平均线在下降后逐渐走平或上扬,而股价由下往上突破移动平均线

的时候是买进信号。此为空头转换成多头的现象,为买点。通常发生平均线从下降 (空头走势)逐渐走平或开始缓慢上升,股价从均线的下方向上突破平均线时,K线形态一般处于底部形态。

依据实战操作经验,股价刚刚从空头转换成多头的买点,最好经过

“打底”后突破均线,代表中期股价尝试“空转多”,此时为第一买进点,但是必须持续观察移动平均线走平之后是否能随着股价上涨而于短期内扬升,避免股价再度跌破均线,万一跌破后将进行“扩底”,如果扩底走势失败,将会呈现转多失败。

打底的目的是为了让移动平均线走平,股价与均线间的距离减少,

这样才容易有空转多的行为,后续股价上涨过程中,也会因为“扣抵”到底部区的低价,使移动平均线变成向上走势,进而产生对股价的助涨作用。经过打底阶段之后正式突破均线产生的上涨走势,可以视为波浪理论中的“初升段”走势。

友达的股价在2003年11月底开始反弹,当时的乖离率较大,K线没

有先打底且月线移动平均线下降角度较陡,所以当反弹到标示A的地方撞到下降中的月线,理应出现反压,又出现对多头不利的“夜星”反转形态,因此股价将会再度拉回。

当股价打到38.4元之后,出现开始盘底的K线走势,盘底可以让移

动平均线渐渐走平,当底部成型出现编号B的实体阳,且同时突破移动平均线,故为葛兰碧法则中的第一买点。

股价回到18.1元之后,股价开始进行盘底,在标示A的地方首度突

破月线。通常第一次突破,都会出现震荡压回的走势,尤其是受制于前一波的母线压力,在标示A之后开始震荡,一直达到标示B的位置。这里出现一个关键的行为,就是标示B之中有一笔棒线突破母线高点,这一个行为称为“解套”。

解套之后股价压回跌破月线,因此进入再度打底阶段,也就是标示C

的地方。到目前为止,整个走势仍在打底过程当中,直到标示D的位置出现连续两笔长白棒线,分别突破均线并带动均线走扬,再突破底部形态颈线,因此标示D的位置属于葛兰碧法则中的第一买点。

法则2:移动平均线持续上扬,股价虽一度跌到移动平均线下面,但很快又回复

到移动平均在线面的时候,是买进时机。

此为股价穿越平均线后,拉回测试平均线支撑的惯性作用,K线形

态又称为“回档”、“探底”、“假跌破”,是多头买进信号。亦为多头起涨波之回档测试。这种行为有的时候也会出现买进盲点,因为后续行为也有可能会在跌破均线后无法立刻回升,造成已经向上的移动平均线再度转折向下,使支撑作用消失。

实战经验中,股价由空转多趋势的初期往往突破均线后再回档测试

底部,平均线正好由下降走平转为上升,股价回到均线附近或微幅跌破后再回升,则为多头买点,这种回测的现象视为波浪理论中的调整波动或是第二波。因此,这里的买进信号,宜严设停损后积极进场,若未来的走势确认为上涨,那么涨升的幅度将会加大,速度会加快,亦即将出现主升段的轧空走势。这里的买进将买在主升段或是第三浪的起涨点,赚取波段利润。实战操作者亦可以配合KD指标、W%R指标、MACD指标的“轧空”信号研判。

南亚股票在出现第一法则买点之后,拉出一段走势,此处可视为初

升段,当上涨力道用尽,乖离过大时,股价会受到均线牵引的惯性作用而拉回修正,而此时正常均线已经呈上扬走势,故拉回测试均线理应会出现支撑力道。

当股价修正到标示A的地方虽然已经跌破月线,但是均线走扬,支

撑容易成立,故当形成“镊底”的K线组合后,暗示稍具支撑,等到编号B的棒线是红K日出时,确定已经止跌,而标示C的红K日出棒线,再度站上月线,因此是多头买进信号,买进后有机会形成主升段走势,此即为葛兰碧法则中的第二买点。

建台股价从1.1元的低点直接拉过月线,接着进入震荡走势,这是

因为他没有先打底就站上月线,那么只好在穿越之后在均在线震荡整理,整个标示C的这一个区段,即可视为初升段走势。

当股价压回月线之下,也就是标示A的地方呈现支撑的行为(可以

搭配黄金分割观察,请看第5章),等到出现标示B的长白棒线站上月线之后,就是多头买进信号,因为股价已经暗示浪潮修正结束,买进后有机会形成主升段走势,此亦为葛兰碧法则中的第二买点。

法则3:股价持续上扬,股价远离移动平均线之上以后股价突然下跌,但股价并

没有跌破上升的移动平均线,当股价再度上升的时候,可以加码买进。

此为多头中急跌走势,是多头买进信号。这种现象的重点是股价还

未跌破平均线,股价立刻反转回升,K线形态在多头市场的特性为“大涨小回”,是加码买进时机。

实战经验中,股价进入主升段后,往往出现两种短期多空研判失据

的现象,其中之一即多头行情中的均线仍维持上扬,主升段往往又分为

数小波段,当股价与均线正乖离过大时,股价将有拉回的压力,是为多头趋势中的回档现象。当股价缓步回档至均线附近,未跌破均线后再度进入“缓步趋坚”走势,仍为多头买进点。

其次,若股价急跌至均线附近,但仍未跌破均线,为多头趋势中特

性之一的“缓攻急跌”现象。而在均在线整理数日后再度急涨,一般都容易出现后续的“轧空”行情。

这些走势的特点,会出现连续长红或是跳空的积极走势,亦即主升

段的特殊现象,走势的末段往往出现暴量止涨。另外,这种走势在末升段的延长波,也会出现类似的走法。

建台的股价持续上涨拉出一段轧空走势之后,出现快速拉回,在标

示A的地方出现“镊顶”的K线形态,当时股价没有跌破月线,而且月在线扬的角度也相当陡峭,因此容易支撑,在“镊顶”的隔一笔出现标示B的跳空红棒日出,为支撑确立的信号,也是买点之一。

标示B的买点就是葛兰碧法则中的第三买点,买进后仍有机会可享

受轧空的走势,唯一的疑虑是前波的长黑母线,该笔又称为“危楼”,压力相当重。我们可以从标示C后续的走势看出多头的企图心,C突破危楼高点之后,股价没有看见空头暗示的日落线,因此股价仍是持续上涨,这是K线告诉我们的答案。

大腾该档股票是标准多头走势中葛兰碧法则第三买点的标准范例股

价沿着月线持续上涨,每当涨升到正乖离过大拉回之后,在接近月线的附近就出现止跌信号,这种波段走法通常表示主升段出现了延伸走势。

标示A是对多头有利的“阳高砲”K线形态,在标示B的地方也是对

多头有利的“阳高砲”K线形态,这一个形态又称为“玉柱”,在标示C的地方是出现对多头有利的“阳高砲”K线形态,而在标示D的地方为“曙光初现”的K线形态,也是对多有利,不过这里已经临近高档。“曙光初现”在此出现并不恰当,有力道将尽的疑虑。

法则4:股价跌破移动平均线之下,突然连续暴跌远离移动平均线的时候,由于

负乖离过大随时有机会再次向移动平均线弹升,是买进的信号。

此为空头走势中的反弹行情,又称为“负乖离过大”,属于多头的

买进信号,但是并非积极买点,只是抢短线利润,保守者可以采取观望态度。

在均线呈现明显向右下方移动时,且股价连续下跌通常呈现“杀

多”走势,因此股价远离平均线时,因为均线惯性的牵引作用,股价极可能再趋向平均线靠近。因此K线形态连续出现黑K线急跌后,将会出现反弹的机会,故为买进时机。

葛兰碧认为这一个法则有技术上认定的困难点,我们可以利用乖离

率(BIAS指标)或通道指标解决这一个盲点。实战经验里,平均线为下降走势时,趋势认定上为空头行情。股价突然急跌,与平均线产生负乖离过大,股价又突然反转向上,仅是反弹走势,在浪潮中,大多为主跌段中次级小浪的修正走势,对于实战经验并不熟稔的投资人,并不建议去介入这样的买点,避免对于股价波动认知不足,将反弹的多头买进误认成回升行情的多头买点,进而导致后续被杀多。

大腾该档股票跌破月线之后,股价在月线以下持续呈现杀多走势,

在标示C的地方有负乖离过大的意思,但是出现的反弹力道并不强劲,接着再持续杀多,在标示B的地方也如同标示C之处一样。

等到股价跌到标示A的地方时,所呈现的负乖离是三者中最大的,

又出现“阳母子”的信号,隔一笔拉出涨停,暗示有机会做出负乖离过大的反弹修正行情,一个标准的负乖离过大反弹行情,走势都会相当急促、快速,所以相当容易辨别,至于是否能够扭转成多头回升走势,仍须根据反弹结束之后股价的行为走势来辨认。而标示A的买进信号就是葛兰碧法则中的第四买点。

梅捷该档股票跌破月线之后,股价立刻呈现急速的杀多走势,跌到

标示A的地方呈现负乖离过大,而且出现“阳母子”的止跌信号,当出现标号B的“蜻蜓线”为日出走势时,即可确认股价止跌并进行反弹。这一个反弹可以说相对弱势,只从3.12元弹到3.94元就结束,虽然反弹的幅度不大,仍属于葛兰碧法则中的第四买点。

标示C之处和此图来做比较,不难发现一个道理,当股价刚刚跌破

月线之时所呈现的负乖离过大,反弹的程度都呈现不强的现象。也就是说我们运用葛兰碧法则中的第四买点做买进时,在这一个位置买进的风险会相对比较高,利润也会比较少。

法则5:移动平均线在上扬后逐渐走平或下滑,而股价由上往下跌破移动平均线

的时候是卖出信号。

此为头部区的现象,亦为多头转空头的股价行为,是多头卖出信号。

通常发生在平均线走势从上升趋势逐渐走平,当股价从平均线的上方往下跌破平均线时,K线形态为“盘头”。

依据实战操作经验,股价刚刚从多头转换成空头的卖点,最好经过

“盘头”后跌破均线,代表中期股价尝试“多转空”,此时为第一卖出点,但是必须持续观察移动平均线走平之后是否能随着股价下跌而于短期内下降,避免股价再度突破均线,万一跌破后将进行“反弹”。如果反弹走势成功转成回升,是转空失败,股价仍将恢复多头走势。

79葛兰碧八大法则_葛兰碧八大法则

盘头的目的是为了让移动平均线走平,股价与均线间的距离减少,

这样才容易做出多转空的行为,后续股价下跌过程中,也会因为“扣抵”到头部区的高价,使移动平均线变成向下走势,进而产生对股价的助跌作用。

经过盘头阶段之后正式跌破均线产生的下跌走势,可以视为波浪理

论中的“初跌段”走势。

华夏的股价在2003年的元月附近开始呈现盘整的走势,此时月线的

移动平均线也会因为盘整的走势而开始逐渐走平,在标示B的地方因为股价暂时没有创新高,而呈现止涨压回的情形,我们通常都先将B处定位为“疑似第二头”。

接着股价在标示A的地方跌破月线均线,且并没有出现反弹的意图

后又跌破疑似头部的颈线,那么第二头即可先假设已经完成,此时股价的下跌为盘头成立的初跌段,也是葛兰碧法则中的第五卖点。

亚聚的股价在2002年8月附近开始进入震荡整理,股价逐渐向均线

靠近且均线也渐渐走平,当出现一个疑似“头肩顶”形态的走势之后,在标示A的位置以实体长黑掼破月线,因为有头部的形态,因此这里不排除是初跌段的起点,这也是葛兰碧法则中的第五卖点。

当出现标示A的这一笔棒线,当下定位为初跌段是正确的假设模式,

后续要确认可以搭配扣抵法则(后面章节详述)来观察均线是否由向上转成向下,也就是支撑的力道转换成压力的力道来观察。

法则6:移动平均线持续下滑,股价虽一度涨到移动平均在线面,但很快又回复

到移动平均线下面的时候,是卖出时机。

此为股价跌破平均线后,反弹测试平均线压力的惯性作用,K线形态

又称为“反弹”、“逃命”、“假跌破”,是空头卖出信号。亦为空头起跌波之反弹测试。这种行为有的时候也会出现卖出盲点,因为后续行为也有可能会在突破均线后无法立刻压回,造成已经向下的移动平均线再度转折向上,使压力作用消失。

实战经验中,股价由多转空趋势的初期跌破均线后再往往反弹测试

头部,平均线正好由上升走平转为下跌,股价弹到均线附近或微幅突破后再压回,则为空头放空点,这种反弹的现象视为波浪理论中的调整波动或是B波反弹。

因此这里的卖出信号,宜尽速出场或是逢高做空,因为后续的走势

若确认为下跌,那么跌势的幅度将会加大,速度会加快,亦即将出现主跌段的杀多走势,持多单者股价将腰斩甚至更低,放空者则空在主跌段的起跌点,可以赚取到波段利润。

实战操作者亦可以配合KD指标、W%R指标、MACD指标的“止涨”信

号研判,观察主力是否故意“诱多”,制造假多头行情。

亚聚该股在图2-11完成头部出现葛兰碧法则中的第五卖点之后,初

升段走完出现反弹,这一个反弹会向月线靠近,我们从图形中可以发现反弹时正好撞到原始的头部颈线,虽然股价站上月线,但是均线已经成为反压,故宜防假突破讯号,因为这里有机会形成葛兰碧法则中的第六卖点,因此必须特别注意K线细微的变化。

在标示A的地方撞到颈线后隔一笔黑K日落,这是一个逢压正常的

表现,而标示B这一笔长黑比较严重,因为他同时跌破了长白线支撑、上升趋势线、月线均线,因此是技术面上“一破三”的杀多行为暗示,股价后续极容易出现杀多走势。

大洋这一档股票在创下24元的高点之后没有盘头就直接杀破月线,

这是属于另一种初跌段的模式,正常行为下会出现股价反弹测试均线压力,也会对均线做出假突破的行为,所以在标示C之后出现的反弹,很容易形成葛兰碧法则中的第六卖点。

我们可以看见反弹是以两段式的标准模式进行,在标示A的地方出

现突破月线的行为,如果对葛兰碧法则认识不深,在标示A之后的长白线通常会被误认为多头进场点,买进后结果自然是套牢。而在标示B的地方出现跌破月线的现象,则是正式宣告主跌段开始进行。

法则7:股价持续下滑,股价远离移动平均线之下以后股价突然上涨,但股价并

没有突破下跌的移动平均线,当股价再度下跌的时候,可以加码放空。

此为测试压力的卖点,这种现象的重点是股价还未突破平均线时,

股价立刻反转拉回,K线形态在空头市场的特性为“大跌小涨”,是加码放空时机。

实战经验中,股价进入主跌段后,往往出现两种短期多空研判失据

的现象,其中之一即空头行情中的均线仍维持下跌,主跌段往往又分为数小波段,当股价与均线负乖离过大时,股价将有反弹的惯性,是为空头趋势中的反弹现象。当股价缓步反弹至均线附近,未突破均线后再度进入“缓步盘软”走势,仍为空头卖出点。

其次,若股价急涨至均线附近,但仍未突破均线,为空头趋势中特

性之一的“缓跌急弹”现象。而在均线下整理数日后再度急杀,一般都容易出现后续的“杀多”行情。

这些走势的特点,会出现续长黑或是跳空的积极走势,亦即主跌段

的特殊现象,走势的末段往往出现长红止跌。另外,这种走势在末升段的延长波,也会出现类似的走法。

联电在2002年5月附近已经是在下跌走势的背景当中,月线均线下

降的角度较陡,通常暗示股价正处于主跌段中的走势,而且会有延伸波走势,这种位置极容易出现葛兰碧法则中的第七卖点,多单不适合介入。

在图形中有两处明显的反弹,分别是标示A和标示B的地方。A处是

以长黑止涨后,跌破了短期上升趋势线;B处则是长白线力竭后震荡,再以标示C的长黑先跌破长白线低点来做空头表态,然后以跌破上升趋势线为确认。

楠梓电的股价在图中一路下跌,且当时月线呈现明显的向下趋势,

这种多杀多的模式,无疑是在下跌走势中某一个主跌段的行为,当负乖离过大时,股价依据惯性原理就会往均线反弹靠近。

在标示A的地方股价触及下降中的月线均线,并没有突破月线,此

时K线形态又呈现出对空有利的“镊顶”组合,我们就必须注意是否会出现葛兰碧法则中的第七卖点。当K线形态为确认之后,即可采取融券放空,赚取主跌段中的“多杀多”的波段利润。

法则8:股价突破移动平均线之上,突然连续暴涨远离移动平均线的时候,由于

正乖离过大随时有机会再次向移动平均线拉回,是卖出的信号。

此为多头走势中的回档行情,又称为“正乖离过大”,属于空头的

卖出信号,但是并非积极卖点,只是抢短空利润或是避免短线价差损失,保守者可以采取观望态度。

在均线呈现明显向右上方移动时,且股价连续上涨通常呈现“轧

空”走势,因此股价远离平均线时,因为均线惯性的牵引作用,股价极可能再趋向平均线靠近。因此K线形态连续出现长红K线急涨后,将会出现回档的机会,故为卖出时机。

葛兰碧认为这一个法则有技术上认定的困难点,我们可以利用乖离

率(BIAS指标)或通道指标解决这一个盲点。实战经验里,平均线为上升走势时,趋势认定上为多头行情。股价突然急涨,与平均线产生正乖离过大,股价又突然反转向下,仅是回档走势,在浪潮中,大多为主升段中次级小浪的修正走势,对于实战经验并不熟悉的投资人,并不建议去介入这样的空点,避免对于股价波动认知不足,将回档的空头卖出误认成下跌行情的空头卖点,进而导致后续被轧空。

佳录的股价在2002年3月开始起涨,拉出连续跳空的“投机行

情”,这种走势容易在结束之后压低出货,并出现跌回起涨点附近的走势,也很容易出现超过一般正常乖离过大的情形。这种走势只要一出现乖离过大伴随长黑暴量,往往是相对满足点,也就是标示A的地方,此处亦为葛兰碧法则中的第八卖点。

中环股价在2004年3月附近,在标示A的位置呈现正乖离过大的走

势,并且出现“十字转机线”,暗示股价有机会进入转折,后续出现连续几笔等低点,为“镊底”组合,收盘价也对多头不利。因此当跌破“镊底”低点时,就宣告股价将会回测均线支撑。

接着股价再从均线下拉高到均线之上,并在标示B的地方出现正乖

离过大的走势,而标示B的K线形态组合为“乌云罩顶”,对空头有利。接着隔一笔是对空有利的“镊底”,再形成“阴子母”,所以当出现日落黑K棒线时即可判定这里是葛兰碧法则中的第八卖点。

葛兰碧对于上述法则中认为第二及第六项较具风险,投资者应用时应加小心,不可忽略道氏形态中的“图形分析”理论。而第四与第八项认定上较有技术上的问题,综合八大法则,重点即是平均线的变动趋势,做为买卖时机之认定与运用。移动平均在线升时,尽量寻找买进时机,一是移动平均线下降时,找寻卖出时机。其应用原则归纳如下:

1.葛氏八大精神为上升的平均线不适合作空,下跌的均线不适合作多。

2.移动平均线本身即支撑、阻力与助涨助跌功效,为特性之一,并可做为多空研判的趋势线(Trend Line)作用。

3.当为多头时,股价大于短期均线,短期均线大于中期均线,中期均线又大于长期均线,此即多头排列。当为空头时,股价小于短期均线,短期均线小于中期均线,中期均线又小于长期均线,此即空头排列。

4. 黄金交叉,即短期平均线突破中期平均线交叉后,移动平均线持续上扬,可作买进信号。死亡交叉,即短期平均线跌破中期平均线交叉后,移动平均线持续下跌,可作卖出信号。

5. 短期投资人应用于股价向下穿越平均线便卖出,向上穿越平均线便买入。但宜注意“真假突破”的技术认定问题。

6. 原本持续上升的移动平均线开始往横向走平时,多头应获利了结。持续下降的移动平均线,开始走平时,空头亦应平仓获利回补。

本文标题:葛兰碧八大法则-葛兰碧八大法则61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1